蜂拥而入!投资REITs高枕无忧?或许没你想象中容易

5月最后一日,市场新投资物种9只公募REITs开始面向个人投资者发行。有媒体通过多方渠道了解到,9只公募REITs中,多只在中午已实现超募。

当日认购完成后,媒体披露富国首创水务REIT网上认购约为60亿元,而该基金公众投资者初始发售份额上限仅为0.89亿元,公众配售比或将低至1.5%;博时招商蛇口产业园REIT公众投资者共认购超90亿,而公众投资者初始发售上限仅为2亿元,获公众超40倍认购;浙商沪杭甬募集上限1.68亿,超募30倍,以此估算公众认购约为50亿……

九只公募REITs获公众投资者认购金额合计超过300亿元。然而按此前披露公告,九只REITs网上公众投资者认购合计募集金额只有20.81亿元。

按照券商客服人员透露,若认购当日REITs出现超额认购,则第二日会终止认购过程,并对认购金额按比例配售。果然,在31日晚间,在上交所上市的5只REITs均对外发布提前结束募集的公告。而富国基金、博时基金、浙商资管等多家公司也通过深交所发布公告称,由于募集期内公众投资者认购总量已超公众发售总量,故将公众基金份额认购及缴款截止日提前至5月31日。

认购结束之后,获准场内交易的REITs之后将在二级市场交易,投资者仍有机会投资REITs获取收益。在更早之前的网下机构投资者认购阶段,九只公募REITs同样遭到爆买。

各只公募REITs认购倍数普遍在四倍以上。

Reits是何物,为何从机构到一般投资者,都在先后蜂拥而入?

由于REITs在国内属于比较新的投资品种,国内一般投资者对其可能比较陌生。本博士将介绍从以下几点有关REITs问题入手,介绍REITs运作原理及投资流程,供一般投资者参考:

REITs在美国诞生历史及投资对象、优点;

中国REITs产品的认购流程、此前机构网下申购情况;

个人投资者该如何认购国内公募的REITs;

投资REITs的风险点。

REITs的诞生记全球普及程度

REITs全称Real Estate Investment Trusts(房地产投资信托),具体是指在不同行业拥有/经营可产生收益房地产或为该等房地产提供融资的公司。

可以简单理解为,REITs就是房地产版的股票,只不过投资对象更加纯粹,就是有关房地产租金或其他收入的收益权。在美国,对于REITs公司还有若干硬性规定,如需要向其股东支付其应课税收入的90%。大部分公司会该规定基础上以股息形式向股东投资者派发全部收入。

目前,美国大部分REITs都可以在股票交易所交易。投资者可像股票一样转让手中持有的REITs股份。

REITs作为一种投资产品诞生于1960年。是年9月14日,艾森豪威尔总统签署法案,批准REITs上市。在此之前,只有富裕阶层投资者可以通过大型金融中介机构购买有关的房地产收益权。1986年,美国政府颁布《Tax Reform Act of 1986》。法案将REITs公司的定义从单纯拥有或为有关房地产提供融资的公司扩大为经营/拥有及为有关房地产提供融资的公司。

根据美国REITs协会统计,时至今日美国1.45亿人(占全国43%家庭)都有直接或间接通过互惠基金及ETF等方式投资REITs。全球范围内,包括G7所有国家及OCED(经合组织)三分之二国家在内的39个国家均已经效仿美国做法推出各自的REITs产品。

市值方面,美国所有REITs持有资产价值现已超过3.5万亿美元,其中在交易所上市的REITs持有资产约为2.5万亿美元,涉及全国超过50万处房地产物业。

按种类划分,REITs可以分为股票REITs(即公开交易的REITs)、mRETs(为房地产按揭提供融资,收入来源为融资利息)、公开非上市REITs(在SEC登记但不在股票市场交易)及私人REITs(豁免在SEC注册且不在股票市场交易)四类。REITs涉及房地产类型众多,包括办公室、公寓、仓库、零售中心、医疗机构、数据中心、基建及酒店等。一般而言,REITs只投资特定一种类型投资对象,但亦有个别REITs会投资不同类型的房地产标的。

和股票一样,按照传统市盈率估值的话,决定REITs股价的因素有两个,即EPS(租金收入及之后产生的盈利)和市盈率。而影响租金的外在环境因素则有地方房地产市场供需状况、就业增长情况、开工情况及地区经济活动活跃程度。以上因素均会对房地产租金及出租率造成直接影响。

除以传统的市盈率估值外,REITs股价还有一种常用的估值方法,即资产净值(net asset value,NAV)估值。NAV是以REITs总资产减去负债得出数值。以NAV除以流通股份总数即可得到每股净资产的指标。REITs分析师常将用该指标与股价作对比,判断REITs股价是否高估/低估。

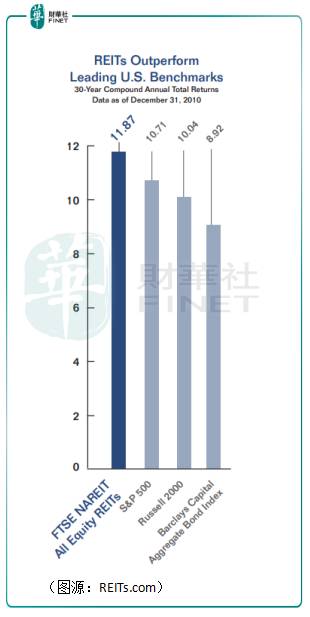

对于投资者而言,投资REITs的好处一个是可以赚到较高的股息,其次是有可能可以从股票升值中获益。综合而言,REITs的总回报率会高于大盘。RETs.com网站统计,截至2010年12月31日止过往三十年,FTSE NAREIT All Equity REIT指数的复合年均总回报率为11.87%,标普500指数为10.71%,罗素2000指数为10.04%。

从投资角度看,REITs与股票和债券的相相关联程度不高,可丰富投资者的产品组合。另外,在宏观经济整体趋好的情况下,其收租生意带来较高的总回报率整体而言是一个比较稳定、安全的投资。

对于REITs公司而言,采用REITs融资利率比银行贷款低、融资金额更大。相比股东投资或增资,其融资来源更稳定。本质上,REITs是以一定期间的部分租金收入代替了传统开发过程中从银行等金融机构取得融资所需要付出利息财务成本。

我国REITs认购流程及机构申购情况

相比国外运作已经非常成熟的REITs,国内REITs起步的时间较晚。一直到2015年9月份,业内首只公募REITs——华前海万科REITs封闭式基金在深交所挂牌上市。

自此之后,一直到今年才有新的一批共九只公募REITs即将上市。

公募REITs国内认购流程共分为三个阶段(以上交所为例):

第一认购业务申请与受理阶段。在认购起始日前四日之前,基金管理人通过衍生品与基金业务平台提交申请,包括业务申请和信息披露文件两部分;

第二是披露《发售公告》。认购起始日前三日,基金管理人在上交所官网及中国证监会规定的其他媒介刊登《发售公告》等文件;

第三阶段则是最后的投资者认购。认购起始日至认购终止日,公众投资者通过场内、场外渠道认购REITs。每个认购日日末,基金管理人会自行收取网下投资者的认购资金,并确认资金到位情况。

该期间,网下机构投资则通过投资者系统提交、查询认购申请,并在认购终止日日末之前通过确认过的资金账户,向基金管理人你支付认购款项;

而战略投资者则按与基金管理人签订的认购协议中规定的认购方式进行认购。

一般而言,REITs须先经过网下询价和机构认购环节,确定认购价格后,才会进入最后面向公众认购的环节。

按认购方划分,战略配售投资者包括原始权益人或其关联方,获配售比例在20%以上。网下发售的专业机构投资者获得战略配售之后剩余70%以上的份额,最终网上发售的公众投资者获得战略配售和网下发售之后的配售份额。后两者REITs均无锁定期。战略配售投资者有36个月或60个月的锁定期。

战略投资者、网下投资者及公众投资者均完成认购后,一个完整的REITs认购流程即告结束。

本次一批九只公募REITs此前已在5月24、25日两日完成网下询价和机构认购的环节,认购价格及募集金额已确定。结果显示,九只REITs网下认购反响热烈,有效认购倍数普遍在四倍以上。有效认购倍数最高的是蛇口产园及首钢绿能,有效认购倍数分别为15.31倍及11.13倍。

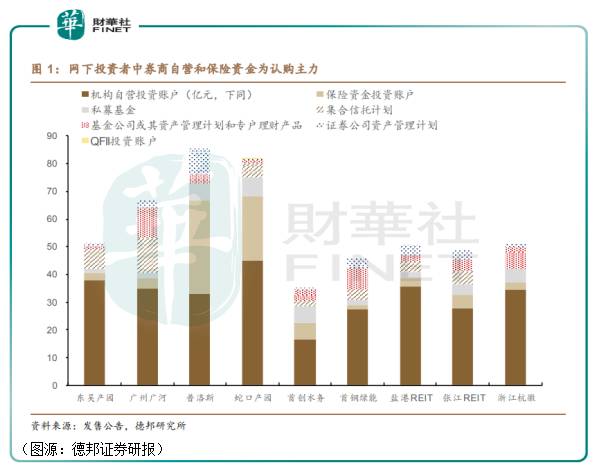

认购机构中,券商自营投资账户和险资最热情。据券商统计,共有49家券商自营投资账户参与询价,认购金额累计达到292.6亿元。券商自营投资账户认购金额最多的是蛇口产园及东吴产园。而险资最爱则是普洛斯及蛇口产园。

按认购机构数目及产品数目来看,蛇口产园及普洛斯均维持领先。两者有效报价机构数目分别为51家及33家,产品数目分别为116户及66户。

早前网下投资认购的大热,也为之后线下公众投资者认购火爆开了个好头。机构都在抢REITs,小散见状,自然亦蜂拥而上。

个人投资者

该如何认购REITs?

在完成网下机构认购之后,本批九只公募REITs统一在5月31日开始公众投资者认购。该过程持续时间较短,九只REITs的公众网上认购都是到6月1日或2日即告截止。而实际上,九只公募REITs只用了一日时间,即完成了公众投资者认购。

虽然目前新的一批公募REITs已结束认购,但本文仍以其作为例子,解释一般情况下,个人投资者应该如何认购REITs,供其作为认购下一批公募REITs的参考。

公众投资者认购在不同市场上市的REITs,投资门槛有所区别。本次在深交所上市的REITs最低认购门槛一般是1000份;上交所一般以1000元作为投资门槛。而REITs的认购价亦各有不同,9只公募REITs中认购价最高为13元,最低为2.3元。

REITs的认购渠道则分场外或场内两种。场内就是通过代销券商认购,该种方式认购和一般场内基金认购接近。另一种则是通过场外直销机构认购,该认购方式与场外交易基金认购相似(如下图所示,代销券商机构一般不提供场外认购服务,广州广河可通过直接对应基金公司咨询场外认购事宜)。

据Wind统计,针对9只公募REITs, 总共有137家证券公司已开展场内代销业务,基本覆盖市面上所有主流券商公司。

以广发证券为例,投资者可先进入业务办理栏目开通REITs基金权限,然后在交易——场内基金——基金认购下输入相应REITs代码进行认购。

值得注意的是,本次九只基础设施类REITs均采用封闭式操作,场外不可以申购及赎回,场外REITs持有人需将基金份额转托管至场内方可卖出。而场内认购的REITs在上市之后则可以在二级市场正常交易,但仍不可申购或赎回。REITs在交易过程中,将收取一定交易费用。

投资REITs的风险

虽然目前新一批REITs已经结束网上公众投资者认购,但一般投资者仍可以待其上市后在二级上市买到REITs。其交易形式和股票交易并无太大区别(上市首日,REITs的涨跌幅限制为30%,其余交易时间为10%)。

由于本轮9只公募REITs盈利来源主要是投资项目“收租”收入或特许经营权产生的收入,一般情况下是稳定产生现金流的好生意。且与国外REITs相似,首批基础设施REITs进行收益分配时,收益分配比例较高。如富国首创就规定,其收益分配比例不低于合并后基金年度可供分配金额的90%。

因此,基础设施REITs的派息率会高于一般的A股投资标的。

但这并不表示投资REITs,就一劳永逸。

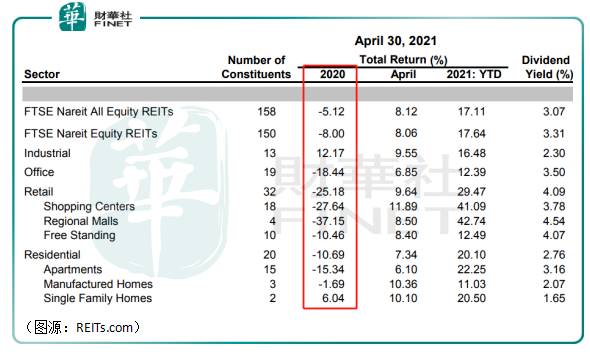

首先,REITs看似稳定的收租生意也有可能受到宏观大环境影响。去年因为疫情原因,美国FTSE NAREIT All Equity REIT指数的总回报率只有-5.12%。其中,与消费相关的零售REITs(包括购物中心、地区Mall等)回报率大跌25.18%。原因自然是去年零售受疫情影响,导致购物中心租金收入大幅下滑所致。

本轮9只公募REITs要求至少80%以上所募资金通过ABS投资于基础设施资产组合,但基金的投资对象普遍单一,因而会加大了其业务受区域性宏观经济环境影响的风险。

其次,基础设施REITs作为收益回报率介乎股、债之间的产品,一般可作为低利率环境的资产配置手段。在流动性方面,国内的REITs更接近与债券,受货币政策和利率影响较大。目前加息预期(或未来实质性加息动作)可能会令国债收益率走高,从而一定程度上打压在二级市场交易的REITs价格。

第三,REITs由于采取封闭式操作,本批基金封闭期均在20年以上,期间不可申购或赎回,只可以在二级市场转手,因而可能会在上市之后出现流动性不足的问题。

最后,从9只公募REITs的底层投资对象看,派息率较高的REITs均涉及特许经营权,该特许经营权届满之后项目资产将降至零或无偿出让,因此基金净值在发行期限年间将呈现逐步下降趋势。所以从资产成长性看,涉及特许经营权的REITs产品相反并不存在太大增值空间。

相反,派息率较低的REITs产品,如招商蛇口产业园底层资产为蛇口网谷产业园万融大厦和万海大厦,以出租模式为主不动产会计处理上计入投资性房地产,如以公允价值模型评估的话存在资产上升的可能,进而提升REITs基金的估值(以NAV衡量)。

因此,一般投资者在最终选择REITs投资标的时,除考虑地区宏观大环境、利率等风险因素之外,还应该考虑到相关REITs对应底层资产的成长性等。鉴于REITs在二级市场上可能缺乏足够流动性,投资者应该充分考虑后再作具体投资决策。

编者按:本文来自微信公众号“ 港股解码”,作者:IQ博士,贝壳投研经授权发布。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/