同样是卖零食,洽洽食品的赚钱能力为何是三只松鼠的6倍?

丰子恺在散文《吃瓜子》中写过:发明吃瓜子的人是了不起的天才。贝壳投研(ID:Beiketouyan)认为,卖瓜子的洽洽食品,更是了不起的企业。因为它变“炒”为“煮”,创新了瓜子子制作工艺,让瓜子更好吃、更卫生。

洽洽食品和三只松鼠都是休闲零食企业,但两者的收入规模和赚钱能力却天差地别。洽洽食品营收规模只有三只松鼠的一半,但净利率却是三只松鼠的6倍,原因为何呢?

一、洽洽食品的成长史

2001年安徽洽洽食品有限公司挂牌成立。2006年“恰恰”品牌以18.225亿的价值荣获“中国前100驰名商标”;2007“洽洽”品牌喜获安徽经济年度“十大自主品牌奖”,品牌建设取得成效。

2008年-2014 年,多元化发展阶段。洽洽食品推出“香瓜子”、“怪 U 味”、“喀吱脆”、“啵乐冻”等产品,进军薯片、果冻等新领域。但跨界并不如愿,多元化发展失败。

2015年,沃隆推出每日坚果(坚果聚会),引爆了整个休闲零食行业。这就像一道光照进了洽洽食品的世界,打开了一条新赛道,2017年,洽洽小黄袋每日坚果正式上市。

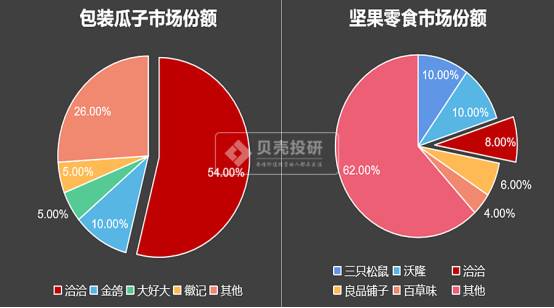

2019年,洽洽在包装瓜子领域市场份额超过了50%,坚果零食市占率也达到8%,逐渐成为公司的第二大产品。

二、营收规模小,但赚钱能力强

洽洽的主营业务是瓜子,瓜子的场景消费属性特别强,一般都是节日或过年消费比较多。所以,中国的瓜子市场规模基本稳定,加之洽洽每日坚果的营收占比只有15%左右,公司的营业收入规模较小。

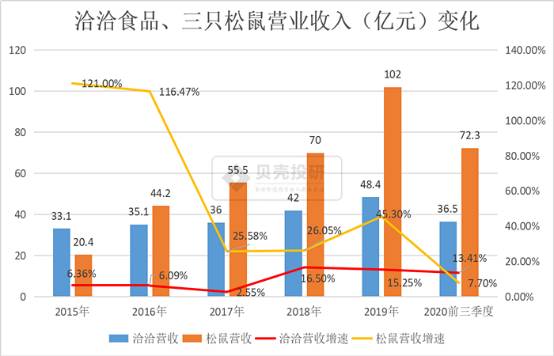

2020年前三季度,洽洽收入36.5亿元,三只松鼠收入72.3亿元,两个洽洽的营收才能比得上一家三只松鼠。但是洽洽食品股票(002557)的净利率水平甩了三只松鼠几条街!

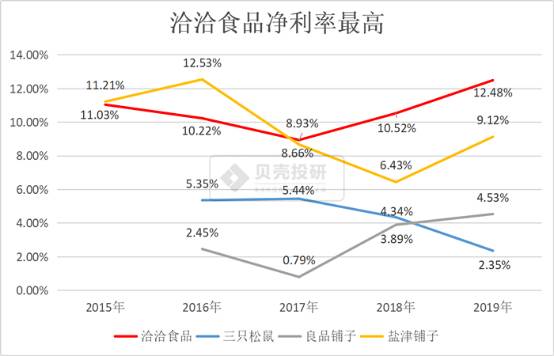

洽洽营收不如三只松鼠,但净利润比三只松鼠高出很多,2019年洽洽净利润6.04亿,三只松鼠只有2.39亿。不仅如此,洽洽的净利率水平在四家休闲零食企业中排名第一。2019年三只松鼠净利率2.35%,洽洽

净利率12.48%,几乎是前者的6倍!

为什么会有如此差距呢?

三、自种、自产、自销,成本费用低

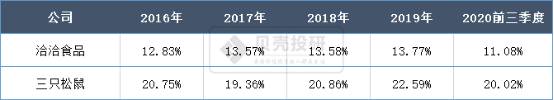

如果两家可比企业净利率差别大,第一我们就要看毛利率是否相同。洽洽食品布局全产业链,自己种植原料、自己生产销售,不仅可以保证产品质量,成本也能降到最低。洽洽食品近五年毛利率基本保持在32%附近,三只松鼠毛利率则在28%徘徊。

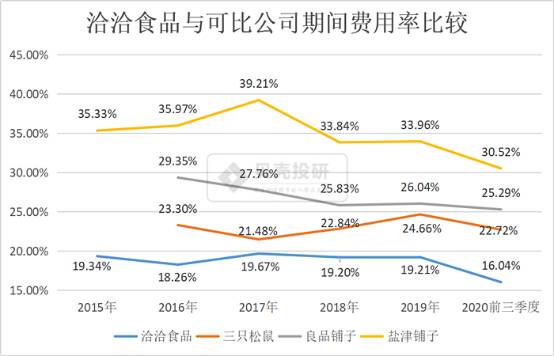

在两家企业毛利率相差不大的情况下,导致净利率水平差距大的原因就在费用端了。洽洽食品的期间费用率明显低于三只松鼠,在四家可比公司中也是最低的。因此,洽洽食品与三只松鼠相比,净利率水平极高,大概是三只松鼠的6倍。

因此,三只松鼠营收100亿,2%的净利率,只能赚2亿元;洽洽营收50亿,但12%的净利率,可以赚到6亿元。

洽洽食品股票(002557)的销售模式主要以经销商(toB)为主,不需要直面消费者,销售费用和维护成本很低。而三只松鼠是线上直接面向终端消费者(toC),需要投入大量的平台维护费,2019年平台服务费在销售费用中占比超过50%。

洽洽的销售费用率基本在12%左右,三只松鼠却常年维持在20%以上。因此,两者的期间费用率不同。

四、坚果行业空间大

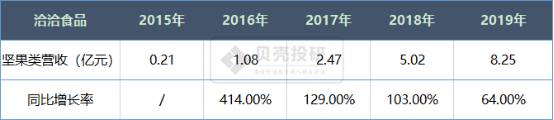

洽洽的瓜子营收增长缓慢,基本已到达天花板。虽然坚果业务目前营收占比不足20%,但自上市以来增速飞快,2015年坚果营收仅有0.21亿,截至2019年已增加至8.25亿。如果洽洽能把“坚果品牌”立起来,未来将会有更大的发展。

随着消费升级,越来越多的休闲零食成为了消费者的心头爱。中国坚果炒货行业空间也很大,而且增速可观在10%附近,预计到2025年可达1855亿元左右。

洽洽有优势的同时,也存在一些问题。洽洽有着遍布全国各地的经销商网络,但其线上收入占比过低,大概10%。目前,该公司正在努力转型为toB与toC并重的销售模式。

五、总结

贝壳投研(ID:Beiketouyan)觉得,一家企业能否长远发展,要看它与行业发展趋势的契合度。三只松鼠在坚果领域市占率确实很高,但没有过硬的核心竞争力。三只松鼠能做的外包、线上销售,洽洽

也能做到,但洽洽食品的高净利率是三只松鼠无法超越的。(ty015)

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/