创新器械龙头,净收益却持续下滑,开立医疗到底值不值得期待?

近段时间,贝壳投研(ID:Beiketouyan)重点研究了医疗器械行业,今天要研究的是一家彩超、内窥镜供应商——开立医疗。开立医疗是以做彩超业务起家,经过十多年时间做到了国产老二,仅次于迈瑞医疗,而目前彩超市场仍为GE、飞利浦、西门子等外资企业所垄断。内镜市场更甚,国产替代率远不足10%,开立医疗也算得细分医疗器械龙头,值得期待吗?

到目前为止,开立医疗在盈利能力方面仍然存在较大问题,在65%左右产品毛利率之下,为何净利润、ROE水平持续低迷?

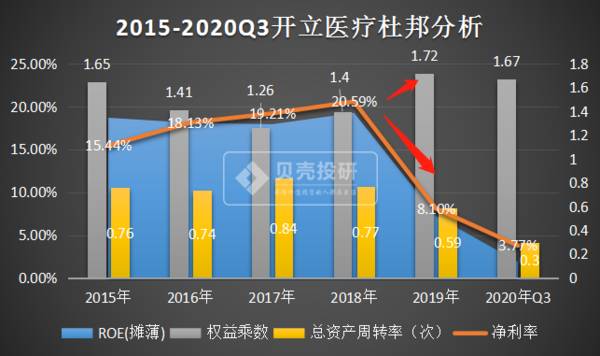

一、开立医疗杜邦分析

开立医疗是在2017年4月份上市的,2017年、2018年开立医疗的净资产收益率(摊薄)分别为17.94%、19.27%,处于较高水平,而紧接着2019年,开立医疗的ROE却出现了大幅下滑,为7.23%。

通过杜邦分析发现,净利率下滑是ROE下滑的主要原因,2019年,开立医疗的净利率由20.59%下滑至8.1%,与此同时权益乘数(财务杠杆)也迅速攀升,开立医疗经营出了什么问题?

1、彩超销量下滑,规模效应减弱

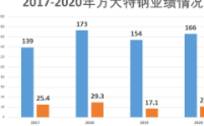

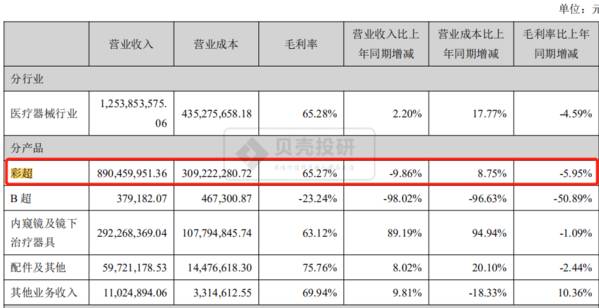

核心产品彩超毛利率下滑是主要原因。截至2019年,开立医疗共实现营业收入12.54亿元,其中彩超产品实现营业收入8.9亿元,占到公司总收入的80.52%,但2019年彩超的销售收入下滑了9.86%。

进一步分析可知,开立医疗的医疗器械产品销量实际是下滑的,2019年开立医疗的医疗器械产品销量下滑了4.66%,说明开立医疗的彩超销量令人堪忧。与此同时,彩超的营业成本上涨了8.75%,规模效应减弱。

2、三大费用高企且均呈上升趋势

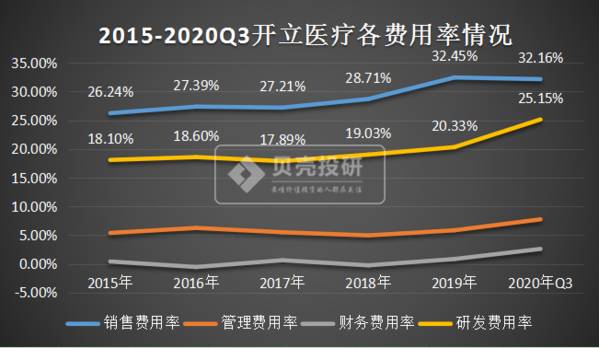

事实上,开立医疗的整体毛利率较高,毛利润空间仍很大,2019年为8.19亿元,但企业三大费用却占到了毛利润的92.19%。 开立医疗重视研发费用的持续投入,近年来研发费用率一直维持在高位。2017年、2018年和2019年,公司研发费用分别为1.77亿元、2.33亿元和2.55亿元,分别占公司营业收入的17.89%、19.03%和20.33%。

然而,可以看到在本来高研发费用率的基础上,开立医疗还有极高的销售费用率。2019年,开立医疗的销售费用率为32.45%,而同期迈瑞医疗的销售费用率仅为21.78%,说明开立医疗在销售方面需要下的功夫要大,这一方面开立医疗的渠道建设与迈瑞医疗存在差距,这另一方面受两票制影响,开立医疗股票(300633)不得不增强自身的直销渠道建设。

近几年,开立医疗销售人员职工薪酬增长成为推动销售费用率上涨的重要原因,公司销售人员由2016年末的609人增长至2019年末的933人。销售费用增长的目的本是巩固和提升市场份额、开拓业务渠道,但显然这个目的尚未达到,开立医疗还值得期待吗?

二、开立医疗值得期待吗?

1、开立医疗是目前国产高端彩超厂家之一,国产替代进程有望加快

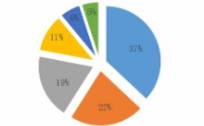

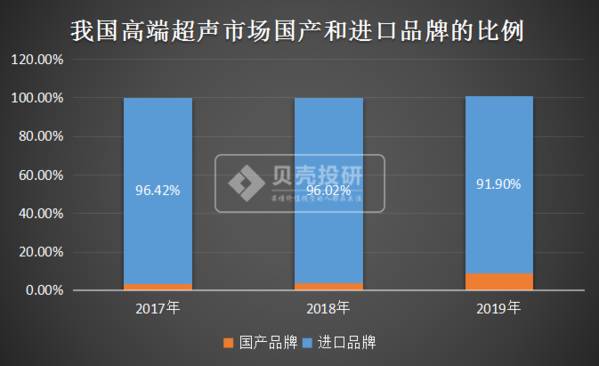

据悉,当下我国国产医疗器械进口替代有三种情况:第一,在少部分细分领域已经完成了进口替代,国产化率超过六成,比如监护仪、生化试剂等;第二,在部分细分领域已经完成了技术突破,比如血球、麻醉、呼吸、大型影像设备等,但尚未替代进口产品;第三,在相当多的细分领域,我们还没有掌握核心技术,比如超高端彩超、内窥镜等,截至2019年,我国国产高端彩超市场的国产率不足10%。

而近两年,开立医疗股票(300633)和迈瑞医疗接连推出高端彩超产品,2016年,迈瑞医疗推出首款高端产品,为第一家国产企业;2018年,迈瑞医疗和开立医疗均分别推出一款高端彩超产品,成为能在高端彩超市场与跨国企业竞争的两家国内企业。

贝壳投研通过了解我国冠脉支架市场的国产替代进程发现,国产替代率从95%到50%这个质的变化只花费了两三年的时间,类比我国彩超市场,未来几年无疑将面临着较大的国产替代空间。据悉,2019年,我国彩超市场规模约为120亿元,行业空间巨大,开立医疗作为行业龙头具备较大的想象空间。

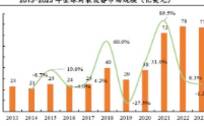

2、内窥镜产品持续放量,内生成长确定性强

最后,值得一提的是开立医疗的内窥镜业务方面,目前开立医疗代表着国产领先水平。2016年以来开立医疗自主研发推出的高清电子内窥镜系列产品打破了日系厂家在我国内窥镜市场的垄断,受到市场的广泛认可,近三年随着内窥镜产品持续放量,其业务收入年均复合增速超过200%,毛利率水平持续提升。

事实上,内窥镜市场规模还要大于彩超市场规模,开立医疗内生成长确定性较强。近日,开立医疗拟通过非公开发行股票方式募集12亿元资金扩大生产规模,其中包括拟投入3.5亿元彩超、内窥镜产品研发项目,5.8亿元医疗器械产研项目等,这无疑将帮助开立医疗进一步增强实力,获得更快的发展。

三、总结

总的来看,开立医疗是一个重视研发的企业,经过多年的技术积累,开立医疗在目前国产化率水平仍较低的彩超和内窥镜领域均树立了先发优势,未来成长空间广阔。

此外,由于目前开立医疗体量较小,较多的研发投入、销售费用投入等侵占了公司大部分的利润,但对于成长性的企业来说,前期的研发创新和销售渠道建设均有利于企业长期的发展。贝壳投研(ID:Beiketouyan)注意到,近两年开立医疗的扩产速度明显加快,成功的曙光值得期待!(ty005)

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/