规模激进扩张与杠杆激进下降,华发股份冲击千亿规模有何代价?

华发股份作为珠海区域龙头房企,背靠着珠海国资委,用4年的时间挤进千亿房企俱乐部。2020年年报显示,其实现合同销售额1205亿元,同比增长30.59%;实现销售面积504万平方米,同比增长27.28%。不过经过4年激进发展,其背后仍潜藏着一些风险。

首先是增收不增利的问题。近几年来,华发股份营收增速逐步提高,仍然保持两位数增长,而归属净利润增速却节节下降,2020年增速大幅降至个位数,2021年一季度更是负增长。令人不得不怀疑,华发股份是否遭遇业绩增长瓶颈。

激进发展带来的另一问题是负债率高企,2020年华发股份净资产负债率高达147.47%,远超过“三道红线”所规定的净资产负债率不高于100%,这已是净资产负债率同比下降12.98个百分点的结果。而在此之间,大幅增加少数股东权益是其降低净资产负债率的“绝招”。

激进冲击千亿的代价:盈利能力全线下滑

华发股份成立于1992年,其前身创始于1980年,几十年来紧紧把握住珠海房企的龙头地位。自2012年起,华发股份开始扩张全国市场,业务逐步扩张至全国40多个主要城市。经过近几年的激进扩张,华发股份从2017年一百多亿的销售额,增长至2020年千亿规模。

值得一提的是,华发股份在2018年实现销售额突破500亿元,就已提出2019年销售额1100亿元目标,只是2019年实现销售额922.7亿元,未能完成目标,遂将目标推至2020年。其激进程度由此可见一斑。

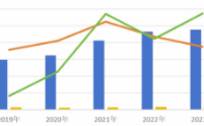

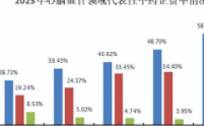

经过近几年的扩张发展,华发股份业绩增速逐渐放缓,“增收不增利”问题显露出冰山一角。2018年至2020年,其营收增速为18.80%、39.87%和53.87%,归属净利润增速为41.88%、21.82%和4.28%。

至2021年一季度,华发股份业绩增速放缓问题进一步凸显。报告期内,其实现营收为5.543亿元,同比下滑29.49%;实现归属净利润为4.632亿元,同比下滑7.92%。

值得注意的是,华发股份2021年一季度经营情况并不差。同期,其实现销售金额 280.65 亿元,较去年同期增长84.06%;销售面积 112 万平方米,较去年同期增长 93.04%。

2020年一季度遭受疫情冲击,销售情况有所下降在情理之中,而2021年一季度销售金额及销售面积大幅增长,同比之下业绩为何进一步下降呢?华发股份对此并未披露。

在激进扩张之下,2020年华发股份盈利能力也全线下滑。其毛利率为24.30%,同比下降5.32个百分点;营业净利润为8.94%,同比下降1.16个百分点;净资产收益率为16.78%,同比下降3.14个百分点。

《每日财报》注意到,华发股份业绩增速明显放缓,营业成本增速高于营业收入是重要的原因之一。2020年,华发股份营业成本为38.16亿元,同比增长65.49%;营业收入为51亿元,同比增长53.87%。

多区域成本提高,毛利率缩水显著

华发股份自进军全国市场来,在全国40个城市均有布局。其将区域市场划分为4个大区,分别为华东大区、珠海大区、华南大区和北方大区。

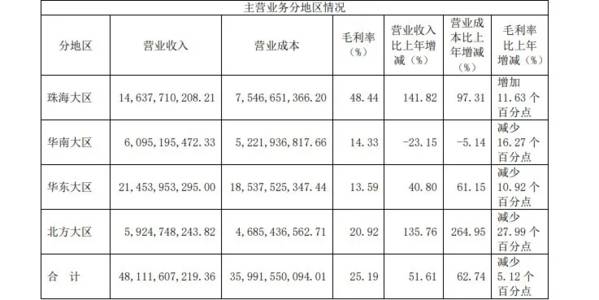

上述大区中,除珠海大区外,其他大区均面临不同程度的挑战。2020年,房企经营成本提高,低价、开发成本、人工成本、建材等多方面成本压缩利润空间,而华发股份也不例外。如果细入查阅各大区的成本,华发股份面临的成本上升可能还要明显一些。

珠海大区作为华发股份的大本营,利润占比占据重要地位。2020年,珠海大区收入占比仅为28.70%,但贡献了57.21%的利润,而毛利率更是高达48.44%,较2019年增加11.63个百分点。不过其他大区情况不容乐观,毛利率均大幅下滑。

华东大区营收占比最高,达到42.06%,但利润占比仅为23.53%,营业成本同比增长61.16%,导致毛利率下降10.92个百分点至13.59%。

华南大区营业成本同比下降5.14%,但营收也大幅下降23.15%,毛利率同比减少16.27个百分点。因此,华南大区主营利润从2019年的24.27亿元大幅下降至2020年8.73亿元。

在此之间,北方大区是营业成本增长及毛利率下降最为显著的区域。其营业成本同比大幅增长264.95%,毛利率大幅减少27.99个百分点,即使营收增长135.76%也难以抵挡成本对利润的压缩。

2020年,北方大区实现利润为12.39亿元;而2019年,山东区域实现利润为12亿元。北方大区就是山东大区改进。由此观之,北方大区在营收大幅增长的情况下,利润增长幅度甚小。为实现千亿目标,华发股份确实是“不计成本”。

《每日财报》注意到,2019年华发股份还划分了华中区域,至2020年该区域分拆至其他区域。同时,各个区域的经营情况也反映出华发股份业绩逐年下滑的境遇。

降债绝招:增加少数股东权益,左手倒右手出售

华发股份不仅规模扩张激进,降负债也同样激进。自“三道红线”提出后,华发股份就着手于降杠杆,仅短短半年间将“红档”房企降至“黄档”房企。

2020年上半年,华发股份脚踩“三道红线”,剔除应收账款后的资产负债率为76.9%,净资产负债率为151%,现金短债比为0.98。至2020年三季度,华发股份三项指标分别为78.5%、148.4%和1.19%,从“红档”下降为“橙档”。

2020年12月末,华发股份杠杆率进一步下降,上述三项指标分别为63.98%,147.47%和1.12,从“橙档”下降至“黄档”。其中净资产负债率高达147.47%,仍大幅高于100%的规定值。

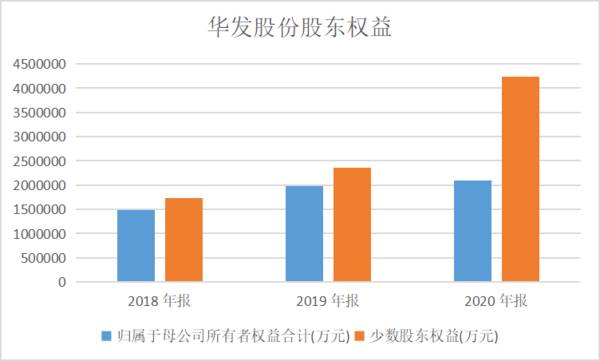

华发股份能在短时间内将杠杆率下降,的确是有手段的。上文提及,华发股份净利润增速放缓,而出现该情况的另一原因是少数股东权益大幅增加,分走了大块的蛋糕。

如果仅从净利润来看,华发股份经营业绩无疑是增长的。2018年至2020年,净利润为24.02亿元、33.14亿元和45.60亿元。而在此之间,其少数股东权益也大幅增长,同期分别为173.1亿元、235.4亿元和423.9亿元。2020年,少数股东权益是母公司股东权益的2倍。

少数股东权益增加,就意味着少数股东损益增加,少数股东分走了母公司股东的蛋糕。如2020年净利润为45.60亿元,少数股东损益就达到16.58亿元,导致归属净利润剩下29.02亿元。

那么大幅增加少数股东权益的好处是什么呢?可以降杠杆率。少数股东权益增加后,所有者权益增加,使得计算净资产负债率的分母变大、分子变小,杠杆率数值就得到修复。

与此同时,华发股份在2020年11月出售两家子公司,分别为华发景龙50%股权和建泰建设40%股权,接盘方为维业股份。此次交易构成关联交易,两者控股股东均为华发集团。换一句话说,这是一笔左手倒腾右手的交易。

华发股份作为珠海最大的房地产企业,有着珠海国资委撑腰,规模持续扩大。不过此背后,盈利能力问题凸显,净利润遭少数股东分食,负债率仍然高企。对其后续发展,《每日财报》将持续关注。

编者按:本文转载至微信公众号每日财报,贝壳投研经授发布。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/