专业“买手”买基金,都看哪些指标?追逐热点闻“基”齐舞,不如长期筹谋坐看云淡风轻!

专业“买手”买基金 都看哪些指标?

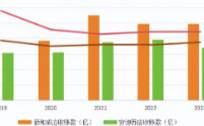

大家发现了吗?今年FOF基金的话题度特别高,发行节奏也非常快。Wind统计,今年以来FOF基金发行呈现爆发式增长,截至10月底,全市场共有256只FOF,其中77只为今年发行的(A/C份额合并计算)。

其实,这与FOF基金今年的出色表现密切相关。为了“一探究竟”,小编统计了全市场177只FOF基金(A/C份额合并计算,剔除今年成立的FOF)今年以来的收益情况,发现其中有166只都是正收益,正收益比例高达93.79%!并且整体平均收益达到3.91%,参考同期沪深300指数-5.81%的走势,突然觉得FOF“真香”了(来源wind,截至2021/10/31)。

留心的话,我们不难发现FOF收益出色背后的一些独特优势,小编为大家总结了三点,供参考讨论。

01配置的基金,成立时间多超过5年

和挑选普通基金相比,FOF选基的标准大有不同。FOF对子基金的业绩要求通常更长期、更苛刻。比如需要子基金有较多的历史数据可供观察,也就是说成立时间要比较久,具体而言,会看子基金近5年左右的业绩是否足够优秀。

由于A股的高波动特征,能够连续5年及以上保持稳健超额的基金,大致具备“熊市抗跌、牛市补涨”的特质。

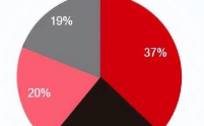

小编分析了近一年净值增长排名前十的FOF基金,统计了它们的前十大重仓子基金(共99只),发现其中有65只的成立时间超过五年,说明FOF确实更偏爱成立时间较长的基金。(来源:wind,截至2021/9/30)

而在这些成立超过五年的子基金中,有39只的近五年净值增长超过100%,有26只超过200%,还有4只超过300%。

02持仓基金的在管基金经理,平均管理年限超6年

继续分析这些FOF基金的重仓子基金,小编发现,FOF选基第二大特点是:偏爱任职时间长的基金经理。

99只FOF重仓子基金的基金经理平均任职年限达到6.31年,其中65只子基金的基金经理任职超过5年,更有9只子基金的基金经理任职超过10年。

由于业绩公开透明,公募基金需要通过市场的各种考验,公募行业的基金经理也面临着巨大的排名压力。能够在市场中任职5年、10年甚至更久的基金经理本身就是一种“品牌力”,意味着更长期和更出众的投资能力,而这种现象在权益类基金中表现更甚。

(注:以下业绩分析均出自上述十只FOF及其前十大重仓子基金在2020/10/1-2021/9/30期间的表现)

小编的统计数据也验证了这一点:99只FOF子基金中有41只为权益类基金(仅统计普通股票型基金和偏股混合型基金),其中有20只子基金近一年净值增长超过50%。可见FOF偏爱任职时间长的基金经理,不无道理。

03配置的子基金足够“分散”

FOF基金的第三个特点是:尤其注重分散配置。还是以上述十只FOF基金做分析,小编发现,这些FOF的持仓都做到了“足够分散”。

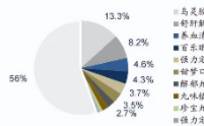

99只FOF子基金涵盖了各种不同的类型,包括灵活配置型、偏股混合型、普通股票型……等9种不同投资类型。在99只子基金中,仅有8只子基金的净值占比超过了10%。

数据来源:wind,截至2021/9/30

分散持仓也让FOF业绩不依赖于单只基金,回撤更可控。小欧认为,这点大家在构建自己的投资组合时,也可以学起来。

公募基金发展二十余年,每年都会有脱颖而出的基金品种。作为一名成熟的投资者,有优质的产品可配置是一件值得欣喜的好事。但同时,我们也要学习它们的特殊优势,只有融会贯通,学以致用,方能在投资理财的这条路上持续“升级打怪”,成为投资中的“赢家”。

追逐热点闻“基”齐舞 不如长期筹谋坐看云淡风轻

今年来,“食品饮料”、“医药健康”、“煤炭能源”、“半导体”等多个板块轮番上阵,热点一波接着一波。不少基民朋友免不了“乘风破浪”,想要把握眼前的机会。但是这些热点真的能戳中投资者的心吗?又是否值得追逐呢?

事实上,追随热点也是有难度的,并且伴随一定的风险性,因为市场热点轮动明显,往往很难抓住。因此,小编建议大家在热点面前,一定要擦亮双眼,理性判断。

为什么这样说?首先,既然是热点,那就可能带有“突发性”,因此热点持续的时间并不确定。投资者什么时候该进场,什么时候该退出,往往很难找准节奏,一般是“行业的风”吹到哪里,就跟到哪里,有时候甚至会导致“踏空”或“跌停”。其次,当热点形成时,往往是不便宜的,等到“跟风”而起时,可能已经是追涨追高。

所以,小编建议,小伙伴们要尽可能地控制住自己躁动的心,炙热的手,在面对热点时,清楚的认知自己的风险承受能力和适合的基金产品类型。结合自己的资产情况、投资目标,做出合理的、长期的投资规划,具体来看,可以从以下几个方面考虑。

一、认知自己的风险承受能力、产品偏好

在追求收益的时候,也需要意识到风险与收益并存,投资产品都可能有一定的风险性。如何认知自己的风险承受能力,是投资行为中非常重要的一环。知己知彼,才能百战百胜。

首先要明白基金的分类,因为每一类产品对应的风险特征不同。通常来讲基金产品的风险水平由低至高可依次分为五个等级:低风险(R1)、中低风险(R2)、中风险(R3)、中高风险(R4)、高风险(R5)。低风险承受能力类别的普通投资者不得购买高于其风险承受能力的基金产品或者服务。

如果偏爱高收益不惧怕震荡市,可以适当多配置股票型、混合型基金,如果追求长期稳健的收益,可以多关注纯债型、“固收+”类基金。当然,在投资前需要听取适当性意见,再根据自身能力审慎决策,独立承担投资风险。

二、不要追逐“热点”、而应提前发现“热点”

本杰明·格雷厄姆被誉为价值投资之父,他曾说过:“现在已然衰朽者,将来可能重放异彩;如今倍受青睐者,未来可能日渐衰败。”

热点确实蕴藏着机会,但也容易使人偏离原来的既定策略。因此很多时候不如坚守自己看准的赛道,有些赛道,或许并不是当下的“热门款”,但却是未来的“潜力款”。不妨从行业的成长性、行业的稳定性、行业的竞争壁垒等方面出发,筛选出长期业绩稳定、发展潜力大的黄金赛道,这样的赛道,值得提前布局、更有投资机会可寻。

三、风物长宜放眼量、从长期视角出发

A股市场的起起伏伏众所周知,如果我们过于关注市场的短期波动,反而会自乱阵脚,迷失方向。投资界有句俗语“种一棵树最好的时间是十年前,其次是现在。”简单来说,就是我们长期去做一件事情,更值得期待。从当下开始,从长远出发,静待时间玫瑰。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)