Arm正式递交IPO申请,最大客户来自中国

编辑按:本文转载至微信公众号“智东西”,飞鲸投研经授发布 。

终于,酝酿已久的Arm上市计划接近尾声!

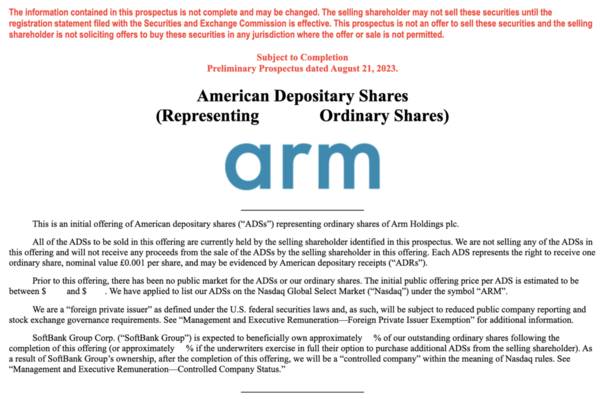

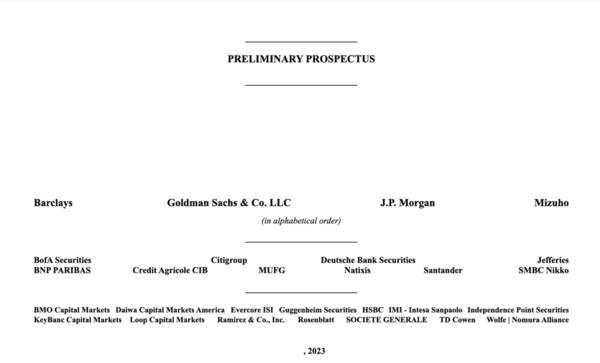

芯东西8月22日消息,今日凌晨,日本软银集团旗下的英国半导体IP巨头Arm Holdings向美国证券交易委员会正式递交IPO文件,披露了其财务细节。

Arm发行代码为“ARM”。其2023财年收入为26.8亿美元,低于2022财年的27亿美元;2023财年净利润为5.24亿美元,低于前一财年的5.49亿美元。 主导此次发行的包括高盛、摩根大通、巴克莱、瑞穗金融等28家投资银行。

亚马逊、谷歌母公司Alphabet等科技巨头,AMD、英特尔、英伟达、高通、三星等芯片巨头,以及车企、物联网企业等,超过260家公司报告称在2023财年已出货基于Arm的芯片。

Arm成立于1990年,最初是 英国艾康电脑、苹果和V LSI的合资企业,1998年到2016年在伦敦证券交易所和纳斯达克股票市场公开上市,后来在2016年9月被日本软银集团以320亿美元收购并私有化。软银集团2020年试图以400亿美元将Arm卖给英伟达,但这起高额芯片交易最终于2022年2月宣告失败。

Arm本次IPO预计在9月份,IPO文件中没有列出计划出售的股票数量。根据此前外媒的报道,软银希望Arm估值在600亿到700亿美元范畴。

无论如何,Arm此番赴美上市,将成为自美国造车新势力Rivian在2021年11月筹资额137亿美元以来,美国规模最大的一次IPO。

01. 芯片出货量逾2500亿美元

2023财年收入同比下降1%

作为半导体IP领域的“顶流”企业,Arm对于推动智能手机革命功不可没,为全球绝大多数移动设备提供了“大脑”——Arm CPU。

截至2022年年底,其高能效CPU已在全球超过99%的智能手机中实现了先进计算。

每个CPU都有一个指令集架构(ISA),它定义了CPU可以执行的软件指令,本质上是软件开发人员使用的通用语言。ISA为在这些CPU上运行的大型兼容软件库奠定了基础。而Arm ISA是史上最流行和普及的ISA。

自成立以来,Arm芯片出货量累计超过2500亿颗,拥有超过1500万个软件开发者。根据IPO文件,Arm估计全世界大约70%的人都在使用基于Arm的产品,仅是在截至2023年3月31日的2023财年,Arm芯片出货量就超过了305.83亿颗,较2016财年的出货量增长约70%。

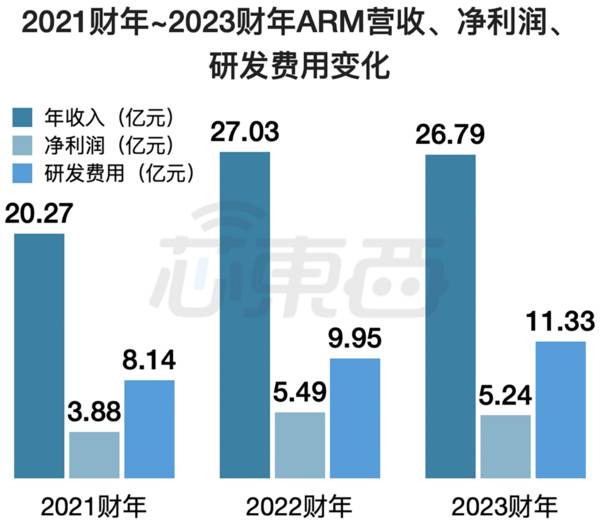

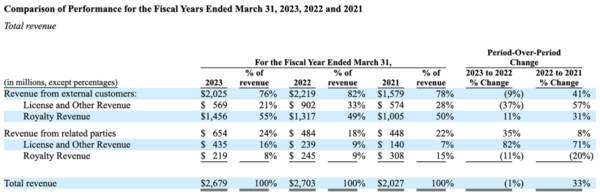

2021财年、2022财年、2023财年,Arm年收入分别为20.27亿美元、27.03亿美元、26.79亿美元;净利润分别为3.88亿美元、5.49亿美元、5.24亿美元;研发费用分别占同期年收入的40%、37%、42%;毛利占总收入的百分比分别为93%、95%、96%。

2021财年~2023财年Arm年收入、净利润、研发费用变化

2023财年收入下滑,主要受全球智能手机出货量下滑的影响。在截至6月30日的最新财季,Arm季度收入同比下降2.5%至6.75亿美元,净利润从上一财年的2.25亿美元降至1.05亿美元,同比减少过半。

IPO文件显示,2023财年,其前五大客户占其总收入的57%,前三大客户占其总收入的44%。其中最大客户占总收入的24%,第二大客户、第三大客户分别占总收入的11%、9%。

Arm总部位于英国剑桥,在英国、欧洲、北美、印度和亚太地区设有全球运营和研发中心。

截至2023年3月31日,Arm在北美、欧洲和亚洲拥有5963名全职员工,其中约80%的员工(4753名)专注于研究、设计和技术创新,拥有或共同拥有约6800项已发布专利的投资组合,并在全球拥有约2700项专利申请。

02. 1/4收入来自中国,安谋科技为最大客户

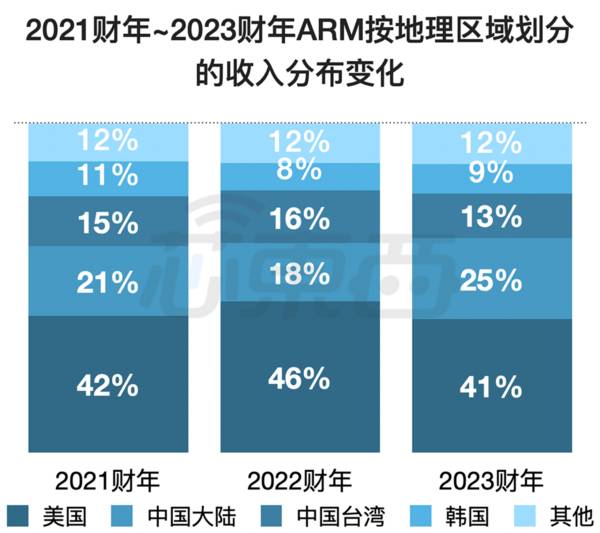

2021财年、2022财年、2023财年,来自中国的收入分别占Arm总收入的约21%、18%、25%。

2021财年~2023财年Arm按地理区域划分的收入分布变化

值得关注的是,Arm中国(安谋科技)是Arm最大的客户。2022财年和2023财年,前五名客户合计分别占Arm总收入的约56%和57%,其中安谋科技分别占其总收入的18%和24%。

Arm在IPO文件中明确提及Arm与安谋科技的关系:安谋科技是Arm的重要收入来源及中国市场的重要渠道,是向中国客户转授Arm IP许可的独家分销商。Arm和软银集团都无法控制安谋科技的运营,安谋科技独立运营。

2022年3月,Arm将安谋科技的全部股权出售给软银集团的另一家子公司Acetone Limited,作价约为9.3亿美元,换取了相当于代价90%的本票和相当于代价剩余10%的Acetone Limited股份。

截至招股书发布日,安谋科技约48%的股权由Acetone Limited(由软银集团控股,Arm拥有10%的无表决权权益)拥有,约35%的股权由厚朴投资管理公司间接拥有,约17%由其他中方直接或间接持有。Arm在Acetone Limited中拥有10%的无表决权权益,相当于在安谋科技中拥有约4.8%的间接所有权权益。

根据IPO文件,自2022年4月以来,安谋科技前CEO吴雄昂及其有效控制下的一些实体在中国法院发起了几起诉讼,寻求挑战安谋科技公司治理的某些方面和安谋科技董事会的行为。迄今为止,所有在初审法院解决的案件都得到了对安谋科技有利的解决,但可上诉。

Arm认为,如果这些案件中的某些被裁定对安谋科技不利,可能会导致安谋科技的公司治理和管理结构进一步改变,这可能会降低软银集团对安谋科技进行有效监督的能力,并对Arm的业务、运营结果、财务状况和前景产生重大不利影响。

此外,Arm可能面临与自研IP的安谋科技日益激烈的竞争。

根据Arm与安谋科技签订的IPLA条款,Arm有权获得安谋科技在Arm IP产品上产生的大约90%的收入。2021财年、2022财年、2023财年,Arm根据IPLA条款确认的收入分别为4.131亿美元、4.742亿美元、6.49亿美元,根据与安谋科技的服务份额安排确认的费用分别为5270万美元、6350万美元、6410万美元。

虽然IPLA条款禁止安谋科技开发微处理器内核,并且仅允许安谋科技在Arm同意的情况下使用Arm IP开发衍生产品,但安谋科技可以独立开发除微处理器内核之外的竞争产品。Arm认为这可能会转移客户对Arm产品的兴趣,对Arm的业务、经营业绩、现金流和财务状况造成影响。

截至2023年3月31日,Arm在中国的合资公司安谋科技占应收账款总额的40%。

03.两大商业模式,五种授权协议

目前,Arm提供世界上最普遍的CPU架构,并提供与CPU一起部署的一系列产品,包括GPU、系统IP、计算平台产品以及支持其产品开发和部署的开发工具及软件。

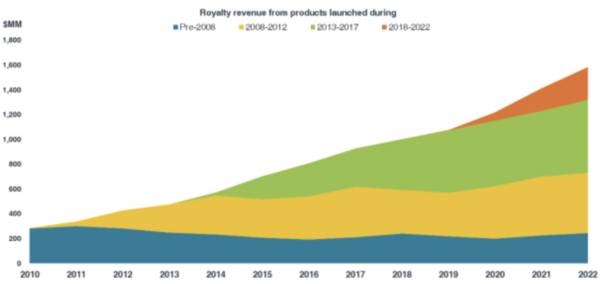

Arm提供许可(licensing)和版税(royalty)两种商业模式。许可模式按IP授权次数付费,是一次性产品授权费;版税模式按制造的芯片数量付费,费用跟销量挂钩。其中版税收入是Arm历年的主要收入来源。

2021财年~2023财年Arm外部客户及关联方不同商业模式收入分布

2023财年,Arm与按版税收入排名前十的客户合作,平均合作时间超过20年。来自智能手机和消费电子产品的版税收入占Arm 2023财年版税收入的50%以上。

其商业模式具体包括:

1、Arm Total Access协议:向客户授权一系列CPU设计和相关技术,以换取执行协议时确定的年费。Arm保留不时从产品包中添加或删除特定产品的权利。该协议有固定期限,可能会限制使用该封装产品的并行芯片设计的数量。

2、Arm Flexible Access协议:向客户授权CPU设计和相关技术组合,以换取执行协议时确定的年费;根据该协议获得许可的产品包将不包含Arm的最新产品。尽管客户可以自由试验Arm灵活访问套件中包含的产品,但如果将Arm产品包含在最终芯片设计“流片”中,且半导体芯片的最终结果出来时,他们必须为特定产品支付一次性许可费。

3、技术许可协议(TLA):向客户授权单一 CPU设计或其他技术设计,以换取固定许可费。许可可能受到使用期限和/或使用次数的限制。

4、架构许可协议 (ALA):被授权方可开发自己的高度定制的CPU设计,该设计符合Arm ISA,并支付固定的架构许可费用。由于创建优化的CPU非常昂贵且耗时,架构被授权方通常还会许可Arm CPU设计,以与被授权方的Arm兼容CPU设计一起用作补充处理器,或者在被授权方自己的设计不适合的其他芯片中使用。

5、版税使用费:根据客户基于Arm的芯片的平均售价或每个芯片的固定费用收取版税使用费。版税使用费收入主要受到被授权方对Arm产品的采用及其他因素的影响,如产品生命周期、客户的业务绩效、市场趋势和全球供应限制。2023财年,版税使用费收入占Arm总收入的63%。

从历史上看,大多数客户都是根据TLA条款授权Arm产品。2019年和2021年,Arm分别推出了Arm Flexible Access和Arm Total Access协议。2023财年,Arm版税使用费收入中约46%来自1990年至2012年期间发布的产品。

04.总潜在市场规模超过2000亿美元

包含Arm技术的芯片市占率高达49%

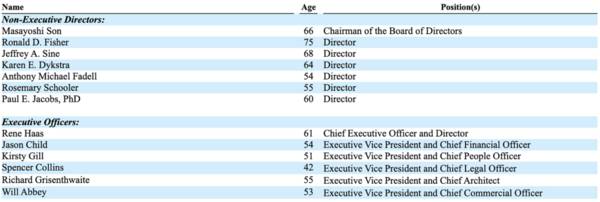

截至招股书签署日,Arm相关董事及管理层信息如下:

其中软银集团董事长兼CEO孙正义自2018年3月起担任Arm董事兼董事会主席。Rene Haas自2022年2月起担任Arm首席执行官及董事。

Arm将总潜在市场(TAM)定义为包括所有可包含处理器的芯片,因此其TAM包括智能手机、个人电脑、数字电视、服务器、汽车和网络设备中的主控制器芯片。其TAM不包括不太可能包含处理器的芯片,例如内存和模拟芯片。

在截至2022年12月31日的日历年,Arm估计其TAM约为2025亿美元,预测TAM将以6.8%的复合年增长率(CAGR)增长,到2025年12月31日达到约2466亿美元。

Arm预测,到2022年年底,包括Arm技术的芯片总价值约为989亿美元,约占48.9%的市场份额。而2020年年底其市场份额约为42.3%。

Arm预计移动应用处理器市场将从2022年的约299亿美元增长到2025年的约360亿美元,同期复合年增长率为6.4%。

手机除了主要应用处理器之外还包含许多芯片,包括调制解调器、Wi-Fi、蓝牙和NFC连接芯片、GPS芯片、触摸屏控制器、电源管理芯片、摄像头芯片、音频芯片等,Arm将其统称为“其他移动芯片市场”。Arm预计其他移动芯片市场在2022年到2025年将保持相对平稳,约为176亿美元至175亿美元。

工业物联网和嵌入式半导体TAM包括多种产品使用的芯片,包括洗衣机、恒温器、数码摄像机、无人机、传感器、监控摄像头、制造设备、机器人、电动机控制器以及城市基础设施和楼宇管理设备。Arm预计工业物联网和嵌入式芯片市场将从2022年的约415亿美元增长到2025年的505亿美元,同期复合年增长率为6.7%。

Arm在物联网和嵌入式芯片市场的市场份额已从截至2020年12月31日的58.4%增长至截至2022年12月31日的64.5%。

其网络设备TAM包括部署到无线网络中的芯片,例如基站设备、企业Wi-Fi、以及路由器和交换机等有线网络设备。Arm预计网络设备芯片市场将从2022年的约172亿美元增长到2025年的约182亿美元,同期复合年增长率为1.8%。Arm在网络设备市场的市场份额已从截至2020年年底的18.8%增至截至2022年年底的25.5%。

云计算市场包括CSP用于运行其操作的主要服务器芯片、数据处理单元(DPU)和智能网络接口卡(SmartNIC)。Arm预计云计算市场将从2022年的约179亿美元增长到2025年的约284亿美元,同期复合年增长率为16.6%。

随着CSP开始在其数据中心使用的自己设计的芯片中部署Arm产品,以及其他CSP开始部署由 Arm授权商设计的芯片,基于Arm的芯片不断获得市场份额。因此Arm预计Arm的云计算市场份额的增长速度将明显快于整个云计算市场。其在云计算市场的市场份额已从截至2020年年底的7.2%增长至截至2022年年底的10.1%。

其他基础设施是指支持计算、网络和数据处理各个方面的技术组件和系统,包括部署到高性能计算(HPC)系统、企业服务器和边缘网络设备中的芯片。Arm预计其他基础设施市场将从2022年的约127亿美元增长到2025年的约137亿美元,同期复合年增长率为2.7%。Arm在其他基础设施市场的市场份额已从截至2020年年底的9.1%增长至截至2022年年底的16.2%。

Arm的汽车TAM包括汽车内带有处理器的所有芯片。其中包括用于IVI、ADAS、发动机管理以及车身和底盘控制的芯片。Arm预计汽车芯片市场将从2022年的约188亿美元,上涨到2025年的约为291亿美元,复合年增长率为15.7%。Arm在汽车市场的市场份额已从截至2020年年底的33.0%增长至截至2022年年底的40.8%。

05.结语:五大趋势驱动半导体产业发展

Arm高通诉讼案件悬而未决

从Arm IPO文件,我们可以看到五大关键趋势正在推动半导体产业增长和发展:

1、智能互联设备激增,世界日益迈向数字化:随着智能手机、可穿戴设备、个人电脑、平板电脑和其他电子设备等智能互联设备的激增,世界变得越来越数字化,几乎所有产品都在迈向智能化和联网趋势。

2、对高性能、高能效计算的需求不断增加:数据、高级软件应用程序和人工智能的大规模扩展正在推动对高性能计算能力的需求。为了解决日益复杂的工作负载,一个关键方法是提高CPU 的速度并扩大每个芯片的处理器内核数量。例如,每个基于Arm的“高端”芯片的内核数量已从2016年的8个增加到2023年的192个。为了实现更高计算性能并兼顾更高能效的芯片,芯片设计需持续创新,以满足终端市场性能、效率、尺寸和成本最佳平衡的市场需求。

3、设计前沿解决方案的复杂性和成本不断增加:开发先进产品所需的资源非常巨大,并且随着制程工艺节点的缩小而持续呈指数级增长。根据市研机构IBS的数据,7nm芯片的IC设计成本约为2.49亿美元,2nm芯片的IC设计成本约为 7.25亿美元。设计合作伙伴通过降低开发周期重要部分的复杂性、风险和成本,促进创新并增强客户的竞争地位。例如,设计2nm芯片,IBS估计软件开发、验证和IP认证占总成本的71%。此外,像Arm这样的设计合作伙伴可以展示出对其客户工作负载的深刻理解,从而能够更好地将自己集成到客户的工作流程中。

4、更多企业选择内部开发和定制芯片:领先的 OEM越来越多地寻求内部构建定制芯片,以针对特定用例以相同或更好的价格提供更高的性能和效率。基于Arm的成功部署在全球亚马逊数据中心的亚马逊Graviton服务器CPU等产品已经证明了通过这种方法创造可持续竞争优势的机会。亚马逊称Graviton的性价比比同类基于x86的系统高出40%。这种越来越多地使用内部开发的解决方案的趋势极大地扩大了Arm的机会。

5、全面支持人工智能计算:CPU在所有人工智能(AI)系统中至关重要,无论是处理AI负载还是与协处理器结合使用,大型语言模型、生成式AI和自动驾驶等新兴领域算法的低功耗加速都受到高度重视。Arm在最新的ISA、CPU和GPU中添加了新的功能和指令以加速未来的AI和机器学习算法,并正与Alphabet、Cruise、梅赛德斯-奔驰、Meta、英伟达等企业合作,部署Arm技术来运行AI工作负载。

如今英伟达是生成式AI和大模型浪潮的最大芯片赢家,成为全球首家市值突破1万亿美元的半导体公司。而英伟达面向数据中心研发的Grace超级芯片、智能驾驶计算芯片均包含基于Arm的CPU。虽说英伟达收购Arm的交易以失败告终,但搭上英伟达、高通这些合作伙伴的顺风车,Arm同样有望成为AI浪潮的芯片受益者。

不过Arm与高通的关系仍有隐患。这在IPO文件中也有所反映,Arm去年8月起诉高通和Nuvia侵权的诉讼仍然悬而未决。Arm无法就诉讼结果或诉讼将如何影响其与高通的关系提供任何保证。高通目前是Arm的主要客户,占Arm截至2023财年总收入的11%。该案正处于调查阶段,审判定于2024年9月进行,未来可能需要大量法律支出,还可能需要Arm的高管或员工投入大量时间和注意力,这可能会分散经营业务的注意力。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/