去年超4成服饰上市企业亏损,净减少4075家店

编辑按:本文转载至微信公众号“联商网”,飞鲸投研经授发布 。

“2022年,九牧王迎来上市以来首次亏损。利润是企业经营的结果,是企业的生存之本,企业必须创造利润。但作为企业家,除了关注短期利润之外,更要着眼长期发展;要敢于试错,更要坚持战略方向。”在4月25日披露的2022年财报中,九牧王董事长林聪颖在致辞中写下了这样的话。

受疫情等因素影响,像九牧王一样迎来上市以来首次亏损的服饰企业还有卡宾、安正时尚、金发拉比、益民集团、奥康国际、红蜻蜓。然而成绩之外,服饰企业在通过并购、开拓副线、增设新品牌等途径强化品牌矩阵、推出创新门店,展示文化「软实力」,立足品牌发展的长期主义。

2022年服饰行业整体表现如何?联商网零售研究中心选取了国内66家服饰鞋履上市企业2022年财报来一探究竟。

28家出现亏损,最高亏损超19亿

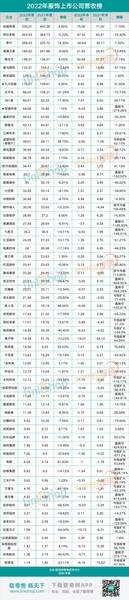

2022年,66家服饰上市公司实现营收3094.25亿元,比2021年同期的3153.92亿元减少59.67亿元;实现净利润223.62亿元,比2021年的292.83亿元减少69.21亿元。 (表格见文章末尾)

其中,榜单前十名企业实现营收2026.61亿元,约占营收总额的65%,而前十名企业净利润更是达到了269.4亿元。

这十家企业分别是安踏(536.51亿元)、鄂尔多斯(363.93亿元)、李宁(258.03亿元)、海澜之家(185.62亿元)、雅戈尔(148.21亿元)、森马服饰(133.31亿元)、特步国际(129.3亿元)、九兴控股(116.07亿元)、太平鸟(86.02亿元)及361度(69.61亿元)。

榜单前十名企业中,仅太平鸟及361度未进入“百亿俱乐部”。此外,前10名中运动品牌占据4席,鞋履企业仅九兴控股1家,内衣品类尚未有企业闯进前十。

从整个榜单看,66家服饰上市公司中有28家亏损,约占总数的42%,其中7家出现上市后首次亏损。

66家企业中,营收、净利双线同比增长(包括亏损收窄)的有12家;而营收、净利双下降(包括亏损扩大)的则有39家,约占总数的59%,意味着近六成企业营收、净利润双线下滑。

安踏、雅戈尔、朗姿股份、歌力思、金利来、达芙妮6家企业增收不增利;遥望科技(星期六)、雪松发展、搜于特、虎都、米格国际控股、柏堡龙6家企业亏损收窄;龙头股份、美邦服饰、天创时尚、安莉芳控股、哈森股份、三夫户外、万里马、起步股份、拉夏贝尔9家企业亏损扩大;思捷环球、南极电商、奥康国际、九牧王、安正时尚、红蜻蜓、贵人鸟、卡宾、益民集团、如意集团、美尔雅、金发拉比、步森股份13家企业由盈转亏;都市丽人、慕尚集团实现扭亏为盈。

2022年,服饰上市公司中有38家实现盈利,其中安踏最赚钱,2022年实现净利润75.9亿元,紧随其后的则为雅戈尔(50.68亿元)和鄂尔多斯(47.32亿元)。

而亏损最严重的企业则为搜于特,2022年搜于特亏损19.01亿元,此外,亏损10亿元以上的还有拉夏贝尔,2022年亏损10.72亿元。

66家上市企业中,营收增速最高的为达芙妮,2022年实现营收1.81亿元,同比增长89%;营收下滑最多的为搜于特,其营收从2021年的51.76亿元下滑至14.38亿元,同比下降72.22%。

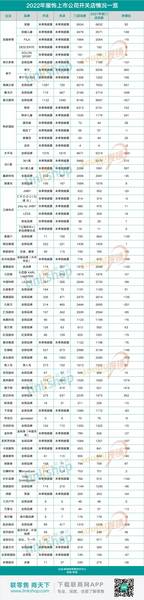

56家企业2022年净减少4075家店

2022年,服饰企业在开店上更加谨慎,放缓开店的同时,开始关闭低效店铺止损。

太平鸟在财报中明确指出:2022年改变过往渠道规模增长策略,更加聚焦门店经营质量提升和盈利能力改善,主动关闭低效门店,经营重点转向提升门店坪效和盈利能力,为公司质量增长调整好渠道结构。

太平鸟的做法已经成为行业共识,关闭低效店铺,成为财报中经常被提及的“高频词之一”。

《联商网》统计发现,66家企业中有56家披露了门店布局情况。

截至2022年底,56家上市公司拥有门店总数为89682家,而2021年年底该数字为93757,这意味着2022年净减少4075家门店。

从门店数量上看,2022年安踏集团旗下品牌全部门店数量已经突破1万家至11939家,海澜之家、森马服饰、特步国际门店数量均超8000家,李宁、361度门店数量均超7000家。

56家上市公司中有40家公布了开关店细节,具体来看:

2022年40家企业合计开出门店8372家门店,合计关闭门店13082家门店。

其中,海澜之家开店最多,2022年开出1287家门店,此外,森马服饰2022年开出1122家门店,太平鸟新开门店数量为1076家。

关店情况看,则是太平鸟最多,2022年太平鸟旗下全部品牌合计关闭了1619家门店,森马服饰则关闭了1549家门店,龙头股份也关闭了1062家门店。

此外,搜于特(潮流前线)、乔治白(giuseppe)在2022年并未新开门店。

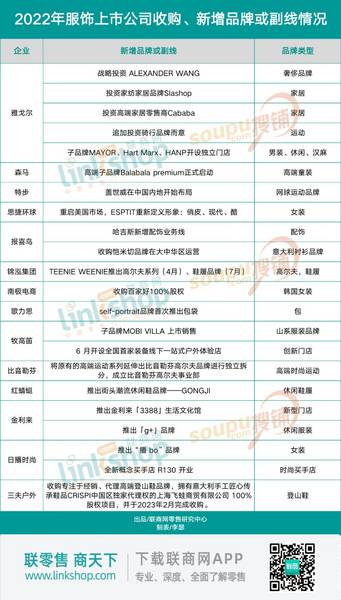

并购重组、开拓副线,服饰品牌坚持「长期主义」

消费环境的改变和业绩承压让品牌开始了积极“自救”,摆在企业面前的除了生存,还有长期发展的问题。

于是2022年,服饰企业动作频频,或切入运动赛道、或并购重组、或推出新品牌、新门店……以此来强化品牌矩阵,打造新商业模式。

事实上,过去的2022年运动品牌的表现尤其强劲,再加上露营、飞盘、骑行等小众运动兴起,让越来越多的服饰品牌选择布局运动赛道,联商网高级顾问团成员王国平认为,由于生活习惯改变,运动市场处于上升趋势,于是品牌入局抢增量较大的细分赛道。

比如,安踏集团旗下FILA计划开展品牌的「灯塔计划」,即聚焦「菁英运动」如网球、高尔夫、跑步,并以时尚引领,与艺术运动结合、顶级渠道、代言人矩阵、鞋类产品四大领域,驱动品牌力向上发展。

FILA

专注于高尔夫的比音勒芬将原有的高端运动系列延伸出比音勒芬高尔夫品牌进行独立拆分,成立比音勒芬高尔夫事业部;特步旗下盖世威在中国内地开始布局;三夫户外主推其黑科技品牌X-BIONIC进军滑雪场及购物中心;主打露营的牧高笛推出子品牌MOBI VILLA ;女装品牌锦泓集团旗下TEENIE WEENIE于今年4月推出高尔夫系列品牌和鞋履品牌……

除了布局运动强化「专业运动」外,部分企业也选择扩大优势品类,加强核心竞争力,或者打造更年轻的副牌,吸引年轻消费者的目光。

比如森马推出高端子品牌Balabala premium;主打商务男装的报喜鸟旗下哈吉斯也新增配饰业务线;歌力思旗下self-portrait品牌首次推出包袋系列产品;红蜻蜓推出街头潮流休闲鞋品牌——GONGJI;金利来推出休闲服饰「g+」品牌,女装日播时尚推出「播 bo」品牌,持续强化自身优势。

Balabala premium

南极电商、三夫户外、报喜鸟都选择通过收购来强化市场影响力。

其中南极电商拿下韩国女装品牌百家好(上海)时装有限公司100%股权,并以3.3亿元纳入包括BASIC HOUSE、Mind Bridge、JUCY JUDY等的78件“韩潮”商标。2022年8月,南极电商再次出手,拟以4500万元收购贝拉维拉服饰股份有限公司100%股权。

报喜鸟 收购恺米切品牌在大中华区运营权; 三夫户外收购专注于经销、代理高端登山鞋品牌,拥有意大利手工匠心传承鞋品CRISPI中国区独家代理权的上海飞蛙商贸有限公司100%股权项目,并于2023年2月完成收购。

此外,服饰企业在大店、创新店上大展身手。

牧高笛在2022年开设全国首家装备线下一站式户外体验店,金利来推出金利来「3388」生活文化馆,日播时尚推出全新概念买手店R130,以日播时尚为例,其对旗下R130是这样定义的:作为公司旗下的战略性探索项目,R130承载了行业引领与拓展的责任,为本土行业发展方向做出开拓性解答。

去年宣布已与主营航海、滑雪等高端户外服装的挪威品牌Helly Hanson达成合作协议的雅戈尔,在2022年更是动作频频,宣布战略投资奢侈品牌ALEXANDER WANG、追加投资骑行品牌而意、投资出海品牌Slashop以及高端家居零售商Cababa等,雅戈尔在财报中表示将「建世界级时尚集团」作为公司未来发展的主要目标。三个子品牌MAYOR(高端男装)、Hart Marx(都市休闲)、HANP(健康环保)也于2022年正式入市,开设独立门店,并且出资20亿元在全国核心城市建设雅戈尔时尚体验馆,希望为品牌发展探索新的模式。

服饰企业希望通过新方向、新动作来扩大自己的市场优势。

联商网高级顾问团成员潘玉明认为,中国服饰品牌上升的可能纬度有,一是充分挖掘中国文化和民族服饰的优秀元素,进行升级和策划,将贵州、云南等地的服饰元素整理提炼,与国际奢侈品品牌分享合作,同时独立研发不同层级目标客群产品;二是像日本沃克曼品牌一样,以高功能低价格提供专业化服装服饰,跟进或引领新生的生活方式客群需求,为沉寂的线下大众休闲服装行业注入了新风。

对比来看,日本百货服装销售30年来减少了近一半,主要是体现在中青年的男女服装服饰,包括职业装,各大百货企业都在策划振兴策略,有的还希望借助中国大陆游客消费,提振百货服装业绩,其实,中国大众百货店也面临内容组合僵化、渠道食利化的难题,近年来业绩也是不要面子地连续下降。

从战略上看,在端正诚信和风格理念之下,确立数字化渠道价值、文化风格价值、专业功能价值,面向各自定制的圈层,可能有助于确立服饰品牌发展的价值定位方向。

附:2022服饰上市公司营收榜

备注:

1、图表为不完全统计,榜单按企业营收排名,数据来源为各上市公司财报

2、图表货币单位为人民币,标*为港元、美元转化为人民币后的约值,转换时间为6月6日

3、江南布衣数据为财年转化为自然年后数据

注:本数据由联商网统计,如有疑问、数据错漏等,欢迎与作者沟通,添加微信时请注明身份与来意。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/