该如何识别股市诱空以及涨幅较高的次新股具有哪些特征

该如何识别股市诱空?

生活中,有人极力推荐你买某个东西时,就会不断地说这个东西的好处,慢慢麻痹你的判断力,最终诱使你买了这个东西。这种行为在股市中也同样存在,当股票行情开始做出反应之前,一般会出现诱空的情况,麻痹了投资者,诱使他们作出错误的判断。那么,如何识别股市诱空?一起来看看吧。

空头陷阱的技术形态往往具有这样的特点:股指已有相当的跌幅,但也已有了初步的止跌反弹迹象,有的个股开始活跃,但此时股指却再度向下走低,并且逐步逼近前期低点,有时甚至还击破前期低点。此时市场上有的投资者就会据此预测后市还有相当的跌幅,致使部分投资者看空后市并且采取卖出的错误操作。

由于在技术形态上存在一种弱势反弹后再度出现幅度更大的下跌情况,并且就一般形态而言,与诱空具有很大的相似性,所以,很多人无法区分这两种形态。其实,要区分两者的不同还是有迹可循的:诱空的上涨往往是持续稳定放量的,再度下跌中成交也没有明显的萎缩,不会低于前期低点的水平,并且就反弹的高度而言,诱空的反弹往往力度较弱。

要确定是否是诱空,最主要的还在于对整体市场行情趋势的把握。如果能从长远的趋势上把握市场行情,就可以识破主力的诱空行为。一般而言,发生诱空往往是在一轮行情结束后的调整即将结束的时候,此时主力为了减轻今后市场上涨的阻力,经常有意识地向下打压,造成短期的急跌,让一些人看空后市而恐慌性卖出。

就操作而言,要回避因判断失误造成投资损失的方法主要有两种:一是长线趋势投资法,也就是看好长期的市场趋势就一直持有。以2005年中期由股改引发的大牛市为例,操作方法就是看好此轮长期牛市,在参与的时候不要求在最低点买入,在底部明确之后的2005年底或者2006年初就持有到2007年高位。只要没有出现明确的牛市结束信号就一直持有做多,也不追求在最高价位卖出,而是当牛市完全结束后卖出。这也是大智若愚型的操作,很多技术上的骗线根本无法影响到此类投资者。

或者是从上市公司的基本面出发,如果看好公司长期发展潜力,就不必理会外部股指的波动,这也能回避骗线带来的风险;一种是波段投资。但进行波段投资需要投资者的市场感觉非常好,可以准确地判断出市场的趋势,在大牛市中能够识破主力诱空的动作,在大熊市中能够回避主力诱多带来的风险,可以做到在头部区域卖出,在底部区域买入。

当市场的主流资金大力做空时,通过盘面明显疲弱的形态让投资者做出错误的判断票,诱使他们误以为股市将会继续大幅下跌,然后恐慌性的抛售自己手中所持的股票。

涨幅较高的次新股具有哪些特征

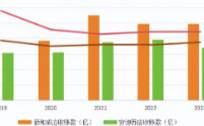

如何投资次新股?次新股表现受风险偏好影响较大,每年2-4月由于次新股流通市值较小、存在转送预期,因此股价表现相对较强。

新股上市后,公司业绩出现改善与恶化的公司占比不相上下,但上市后第3年公司平均业绩水平出现改善。具体来看,公司上市后第1个和第2个会计年度在营收增速、净利润增速、净资产收益率三个指标均出现下滑。但上市后第3年,各指标回升。

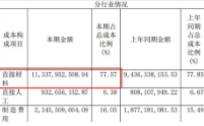

次新股公司仍有较高的并购和再融资需求。具体来看,上市后的3年内,公司进行定增的意愿逐渐提升,上市后三年内定增比例依此为3.6%、5.8%和8.4%,平均定增规模约8亿元。而并购意愿在上市后第一年最强,上市当年及此后三年并购比例依此为15.7%、32.9%、26.9%、27.7%。

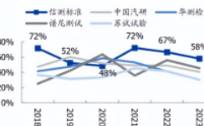

减持特征:上市后的3年内,随着限售股解禁,出现重要股东减持的公司占比基本维持在50%左右。

股价特征:次新股开板后股价下跌概率较高,且开板前涨停天数越多,开板后下跌概率越大。而在股票上市一年后的2年时间内、以及上市两年后的1年和2年时间范围内,股票上涨概率比较大且平均正收益比较高。从月度表现来看,次新股个股相对上证综指、沪深300指数的超额收益具有明显的二月效应,且次新股在2月上涨比例高。

上市后涨幅较高的次新股具有哪些特征?

第一,股东动机明显。涨幅较高的次新股对应公司在上市当年或者上市后一年、两年发生股权激励及并购的公司比例高于次新股总体。

第二短期涨幅较高的新股和业绩关系相对较小;中期涨幅较高的次新股往往业绩占优。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/