什么是销售收现比率?如何计算?它的意义与作用?有哪些注意事项?在股市中应如何应用?

销售收现比率

概念

销售收现比率是企业在销售商品、提供劳务中收到的现金与主营业务收入〈销售收人)的比率。该项比率反映企业从主营业务收入中获得现金的能力,用以评价销售渠道是否通畅,还可以反映企业在行业中的竞争地位。一般认为,销售收现比率大于1是公司经营良好的表现,说明上市公司的产品具有市场竞争力,公司营业收人能力强,收人质量高。相反,该项比率如果小干1.则说明公司的产品在市场中处于劣势,如果短期内该项指标不能返回到1以上,公司可能处于业绩下滑的态势中。

销售收现比率是价值投资者评估企业实力,挑选优质股票时的重要指标之一,投资者要尽量选择该项指标持续大于1的个股,避免选择经常远低于1的上市公司作为投资对象。

计算

销售收现比率=销售商品、提供劳务收到的现金/营业收入

销修商品、提供劳畅收到的泵观合∶是反映企业当期销停商品、提供劳务收到的现金,它包括企业的营业收入、销项税额、应收账款和应收票据的期初余额与期末余额的差值、预售账款期末与期初的差值、本期收回前期坏账损失与本期实际核销的坏账损失的差值,扣除视同销售的销项税额、非现金资产清偿债务减少的应收账款和应收票据以及应收账款的现金折扣。该项数据在现金流量表第一部分的第一项中出现。

营业收入;是指企业在销售商品、提供劳务及他人使用本企业资产等日常经营活动中形成的经济利益总流人。该项数据出现在利润表中的第一部分。

计算演示∶

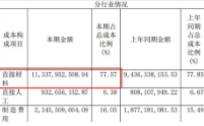

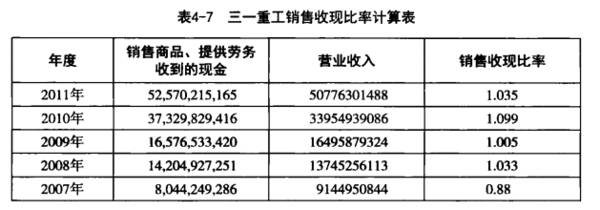

从三一重工2011年的现金流量表中提取"销售商品、提供劳务收到的现金"为52570215165元,从利润表中提取营业收人为50776301488元,则可以计算出该公司2011年度的销售收现比率∶

销售收现比率=销售商品、提供劳务收到的现金/营业收入=52,570,215,165/50,776,301,488=1.035

同样,可以计算出2007年至2010年该指标数据。如表4-7所示。

从表4-7可以看出,三一重工的销售收现率基本都处于1以上,说明该项指标符合要求。

意义与作用

1.销售收现比率反映公司每1元主营业务收入中有多少是实际收到的现金。该项比率处于1的上方,说明企业的营业收入质量高,有利于企业的经营发展。相反,该项比率小于1,则说明企业的账面营业收人大于实际收入。此项比率越小,企业出现坏账死账的数量也会越大。

2.销售收现比率可以反映企业市场竞争力的大小。该项比率越大,说明企业越有竞争力。该项比率大于或等于1时,表示公司不需要或者较少地采用除销方式就可以达到销售产品的目的。在采购方面,公司可以采用先拿原材料或商品然后再付款的方法。

3、销售收现比率可以反映企业销售是否通畅,运营效率是否良好。如果某家上市公司该项指标出现下滑,并连续跌到1的下方,就要引起注意,这可能表示企业产品已经出现滞销,要靠更多的赊销来达到销售目标,或者是一期的应收账款无法及时回笼,造成当期销售现金收入减少。这一点可以结合应收账款以及应收账款周转率来分析。

销售收现率越高,说明企业销售越通畅。该项比率大幅超过1,说明企业不仅可以保证当期销售通畅,而且还收回了前期的应收款项。一般来讲,企业盈利多少是通过销售企业的商品或劳务来达到目的的,只有产品畅销,才能加快资产周转,充分利用企业资源,企业才可以更多地获利。销售收现率如果较低,会造成产品积压,占用企业资源,降低企业经营效率。

4.销售收现比率反映企业的短期财务风险程度。该项指标越大,表明收回现金越多,短期偿债能力自然越强。这一点可以结合流动比率分析。一般情况下,销售收现率对于解决企业的短期偿还能力有很大的帮助。特别是当企业采取积极的财务政策,流动比率低于正常水平时,企业就会利用提高流动资产周转率(包括存货周转率和应收账款周转率),提高销售收现比率,来应对暂时的流动风险。能够做到这一点,企业自身必须要有自己的亮点,比如产品的竞争力、商誉等。一些优质的公司会充分利用自己的这些优势,在可控的范围内,尽可能地提高财务杠杆的作用。以加快企业成长的步代。

比如三一重工2007年至2011年的平均存货周转率为3.9次。远高干同行平均水平2.78。应收账款周转率为5.78次,也高出行业平均水平甚多。其销售收现比率也保持在1的上方。这些指标都能够高出同行平均值,说明其优越的竟争力和良好的信誉。再看该公司的流动比率,2011年为1.46,2010年为1.17,远低于行业平均值和通常认为的安全值2。但是这并不能说明企业有财务风险。前面讲解资产负债率、流动比率时已经讲过,具有举断性或较好商誉的公司,往往可以享爱较高的财务杠杆所带来的额外收益。三一重工就是如此,该公司充分利用自己在市场中的地位,利用企业资产的周转效率和销售的收现能力来应对滤动比率偏低带来的流动风险。

5.该项指标并不直接影响股价的涨跌,它对股市投资的指导意义主要表现在对企业的真实运营能力和短期偿还能力的鉴别上。投资者可以通过该项指标来区分公司的盈利质量、行业中的竞争力和存在的短期偿还风险等,以判断该公司的基本面是否支持股价的未来上行空间或潜在的风险程度。该指标并不可以直接用于投资决策。

注意事项

1.销售收现比率适用于绝大多数公司之间进行比较,不限于行业的区分,但在同样性质和行业间比较效果会更好。因为不同行业之间的竞争情况不一样、整个行业的销售模式也会有区别,与应收账款周转率在各行业之间的合理标准有所不同类似。

2.正常情况下,销售商品、提供劳务收到的现金一定会高于营业收入,也就是销售收现比率要大于或等于1。这一点从销售商品、提供劳务收到的现金的计算方式中可以看出,详细计算可以参考前面的"计算"内容。

3.在对销售收现率进行分析时,要注意该指标的连续性,不能只看某一次出现的改善。企业在经营过程中不可能永远没有应收账款或应付账款等项目出现,但需要控制在一定比例和一段时间内。销售收现率偶尔低于1是合理的。投资者可以将若干个会计期间的该项比率进行平均,如果公司在分析期内的销售收现率平均值在1以上,说明企业的该项指标基本合理;反之、如果整个分析期内(如3至5年)该项指标的平均值小于1,且距离1较远(比如小于0.95),说明企业的销售收现情况不理想。

4.在分析销售收现率时,可以结合反映企业运行效率的应收账款周转率、存货周转率及流动资产周转率等分析。如果这些指标都显示企业的运营效率较低,这会强化对公司产品滞销、竞争力下降的判断。

5.要注意不同公司间管理层所采取的折旧政策和其他非现金项目的政策区别,比如是趋于保守还是激进,以及能否有效地运用运营资金。

股市应用

1.通过销售收现比率选取行业龙头股或潜在的龙头股。行业龙头公司在销售收现比率上往往会稳定地保持高于行业的平均水平。在实际应用中,可以对行业公司的该项指标进行5年时间的连续对比,选择销售收现比率保持在平均级水平以上。并处于行业排名前列的公司。同时,再结合上市公司的总市值、净资产收益率、市盈率等其他关键财务指标,筛选出标的股。

2.通过销售收现比率选取有潜力的成长股。这类上市公司在销售收现率的表现上往往是该指标获得较大改辩或稳定回升。因为很多小盘成长股的上市公司处在起步阶段,其新产品需要时间获得市场的认知,也需要推广费用等,开始时会出现销售收现比率较低的情况,但随着产品逐步被市场接受,产品竞争力和市场占有率加强,以前赊销等推广手段所欠的款项逐步回笼,并且新的现销比重逐步加大,销售收现比率就会快速上升,进入1的上方。这种现象说明该公司的产品开始成熟,竞争力加大,盈利能力加强,股票也会出现快速增长的需求。

3.利用销售收现率结合技术分析判断股价的风险程度。有的上市公司利用高增长的每股收益为题材进行二级市场股价炒作,投资者在分析这类股票时、可以结合销售收现率来评估股价炒作的风险。如果企业的销售收现比率一直较高,比如处于1以上,说明企业的收益高增长是真实的。如果该项指标一直处于较低水准,投资者则需要谨慎,结合技术分析,股价如果处于高位并有顶部反转信号出现,就应该坚决离场。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/