风神股份拟收购PTG 38%股权:将实控倍耐力工业胎业务,扩大产销协同效应

风神股份(600469.SH)公告,公司拟通过子公司风神香港以支付现金方式购买北京产权交易所挂牌转让的HG(中国信达旗下公司)所持PTG 38%股权。本次交易将构成重大资产重组。根据PTG《公司章程》,公司及子公司拥有本次交易的优先购买权。

公司拟以不超过2.66亿欧元(约合人民币20.7亿元)的价格参与竞买。

截至发稿,风神股份总市值约为32.3亿元。

目前,PTG的股东包括中国化工橡胶有限公司(52%),中国信达(01359.HK)

旗下的High Grade (HK) Investment Management Limited(即HG,占38%),以及风神轮胎股份有限公司(10%)。

鉴于风神股份已经直接持有PTG 10%的股权,另根据公告,风神股份拟与橡胶公司签署《股权托管协议》,橡胶公司将 TP Industrial Holding S.r.l. (“TPIH”)持有的PTG 52%的股权托管给风神股份。

公告显示,本次若成功收购HG所持PTG 38%的股权,风神股份将直接持有PTG 48%的股权、控制PTG 100%的股权(基于托管协议),

PTG将成为风神股份合并范围内子公司。

Prometeon Tyre Group S.r.l.(文中简称PTG)为意大利轮胎公司倍耐力(Pirelli)为实现工业轮胎重组业务目的而设立的控股公司,成立于2015年,主要从事卡车、公交车和农用机械等使用的轮胎的研发、生产和销售。

PTG股权结构图(来源:风神股份公告)

风神轮胎股份有限公司(文中简称“风神股份”)成立于1965年,是中国化工集团有限公司控股的大型轮胎上市公司。主要从事卡客车轮胎、工程机械轮胎等多种轮胎的研发、生产和销售。公司于2003年在上交所主板上市。

此次交易或将有助于风神股份提高产品的性能、公司的研发能力与技术、拓展海外市场、形成全球产能布局从而有效地应对贸易摩擦、提升竞争力。

PTG拥有7大产品系列,约240种轮胎产品,销售区域覆盖欧洲、中东、南美、北美及亚太等地区。2020年,PTG实现营业收入83.77亿元,同比下降15.69%,实现净利润0.57亿元,同比下降92.98%。其中,子午胎业务占PTG主营业务收入的85%以上。PTG在南美、欧洲、中东及非洲的子午胎业务市场的占有率分别为13.6%、5.5%和5.8%。

PTG的竞争优势,PTG的竞争优势主要体现在以下方面

一、研发能力和工业胎技术,倍耐力集团是世界最大轮胎制造商之一,拥有多项领先的专利和技术。

PTG拥有倍耐力工业胎的70余项发明专利和产品集成技术工艺以及机械专有技术工艺的使用权。并且在2015年PTG单独成立之后,

新增了6项PTG公司自己所有的专利。此外,PTG拥有工程技术和产品开发人员145名,研发中心3个,分别在意大利米兰、巴西圣安德烈和土耳其伊兹米特。

二、品牌知名度和声誉。倍耐力品牌长期受到世界著名汽车制造厂商认可。PTG的工业轮胎产品拥有倍耐力授予的“PIRELLI”、“倍耐力”等商标的使用权。依托Pirelli Tyre授权的先进技术和持续重点的研发工作,PTG的产品以其在客户中享有的盛誉在业内受到广泛认同,有利于其在竞争中保持领先地位。目前,

PTG为全球超3,000家客户提供服务,其中包括轮胎批发商、零售连锁店、轮胎经销商和大型车队,约有1,000支车队由PTG直接或间接供货。此外,

PTG已获得众多全球车企的认证,客户包括奔驰、福特、大众等全球知名企业。

三、全球多个生产基地和分销渠道。PTG先后在美国、瑞士、西班牙、阿根廷、波兰、德国、土耳其、墨西哥、埃及、哥伦比亚、中国、意大利、巴西建立了自己的子公司,用于生产和分销。

生产基地主要位于土耳其、巴西和埃及三个国家。在各主要区域市场拥有生产基地,可以快速对市场需求做出反应,并以较低的物流成本将产品输送至各个市场。PTG在土耳其和埃及的工厂位于低制造成本的中东地区,同时毗邻欧洲高端工业胎消费市场,其所覆盖的产品销售区域具有较高的市场利润率,便于配合客户进行产品配套开发。

风神股份主要生产“风神”、“风力”、“卡之力”、“河南”等多个品牌一千多个规格品种的卡客车轮胎、工程机械轮胎等多种轮胎,是徐工、龙工等国内工程机械车辆生产巨头的战略供应商,是世界知名重卡制造东风商用车公司主要轮胎战略供应商,是VOLVO等全球建筑设备企业的配套供应商。公司轮胎产品销往全球140多个国家和地区,在北美重卡市场占1%以上的市场份额。

风神股份近况, 风神轮胎近期面临营业收入连续下滑的问题

2020年,风神股份实现营业收入55.79亿元,同比下降5.67%;实现净利润2.01亿元,同比下降2.49%。

同期中国轮胎行业可比上市公司普遍营业收入呈增长态势。据风神股份年报披露,国内业务营业收入基本保持稳定,国外业务营业收入降低了16%,是导致公司营收下降的主要因素。

公司销量并无下滑,但销售价格同比下降。年报披露公司海外客户集中在欧美国家,公司需要多元化其客户来源,以抵御国际风险。

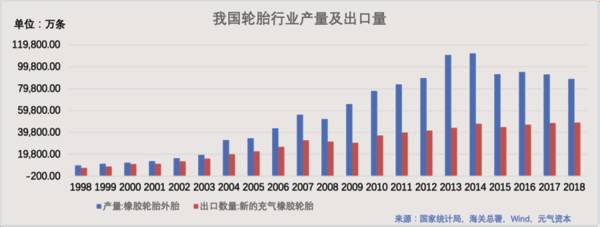

轮胎行业目前处于低速发展稳定期,行业市场化程度较高,竞争激烈。中国轮胎行业产量和出口量在2015年后逐渐趋于稳定,出口量占总体产量2018年已超过50%。

中国已成为世界第一大轮胎生产国和出口国。但仍面临低端产能过剩、过度依赖出口、低质低价竞争等问题。近年,随着环保治理要求的日益严格,智能化、绿色化制造的趋势兴起,行业进入转型升级时期。行业集中度不断增强,对行业内企业的研发能力、创新能力要求提升。

国际贸易摩擦的加剧为对中国轮胎行业出口业务带来不利影响。中国轮胎行业先后受到美国、印度、欧盟等多个国家和地区的反倾销、反补贴调查,并遭受美国反补贴法案、新税法法案以及“双反”裁定后高额惩罚性关税、反倾销税、反补贴税等的负面影响。为了更好地应对国际贸易壁垒,许多国内轮胎企业通过紧抓国家“一带一路”政策机遇,积极在海外进行产能布局,从而能够有效规避反倾销、反补贴等贸易保护措施。

同行业可比公司中,玲珑轮胎(601966.SH)及赛轮轮胎(601058.SH)都已拥有较为成熟的海外生产基地,并在行业中实现相对较为优异的营业收入业绩。为了实现海外产能布局,其他同行业公司也在积极建设或拟建海外生产基地。例如,2021年3月10日,青岛双星(000599.SZ)全资子公司香港双星国际产业有限公司与KumhoTire(Vietnam)Co.,Ltd及其控股股东锦湖轮胎(香港)有限公司签署了《资本认购协议》,香港双星拟出资9,230.00万美元(折合人民币约6亿元)增资锦湖越南。

收购潜在的战略价值,此次交易或将给风神股份带来以下协同效应

一、实现全球化产能布局,有效应对贸易摩擦。风神股份目前尚未建有海外生产基地,在海外布局方面存在较大的劣势。

PTG目前在全球3个国家拥有4个生产基地,本次交易完成后风神股份将在巴西、土耳其、埃及拥有合计577.7万条工业胎产能,能帮助风神股份更有效地应对海外贸易摩擦,增强其持续经营能力。

二、扩大协同效应,提升产品品质。PTG先进的工业胎技术的引入,将有助于提升风神股份工业胎技术能力和生产水平,工业胎业务板块的产业链将得到进一步拓展。PTG轮胎产品附加值较高,

与风神股份目前的高性价比路线可形成互补,有助于进一步扩大协同效应。

三、拓展海外市场,互补销售渠道。

PTG在全球主要地区均有较强的分销渠道,尤其是南美、中东、北非、欧洲等地区。能够有效的提升风神股份在海外销售地区和客户的多元化程度,以降低突发事件对公司营业收入可能造成的负面影响。

编辑按:本文转载至微信公众号 “财经涂鸦” ,贝壳投研经授发布

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/