持有封基|知否?知否?应是绿肥红瘦

南宋女词人李清照写过一首《如梦令》:

昨夜雨疏风骤,浓睡不消残酒。

试问卷帘人,却道海棠依旧。

知否?知否?应是绿肥红瘦”。

特别是后面两句,正好是今天股市的应景。所有的指标全部“绿肥”,跌幅最大的指标创业板跌了2.81%,跌幅最小的国证2000跌了0.53%;但个股则好很多,4214只个股中,竟然还有1737只股票是上涨的,比例高达41.22%。跌幅大的主要是抱团股,所以对指标影响大。

今天的下跌原因众多,有说昨晚纳指大跌的,有说中美谈判火药味十足的,当然还有一个原因,就是我昨天刚写了二次探底是否会来,不信被我这张乌鸦嘴说中了。

如果能择时当然更好,如果像我这样没这个本事,分散投资也是一种方法,当然分散不仅仅在股票里分散,权益类的品种,跌起来只是五十步笑百步,就像今天抱团股下跌,大部分个股也一起下跌,甚至估值并不高的银行股跌的也很惨,中证银行指数今天跌了2.97%,并不比指数和抱团股跌的少。

除了分散股票外,更好的办法是分散到和股票相关性小的品种,美林时钟用股票、商品、债券、现金四大类品种轮动解决这个问题,但现在来看,这个时钟有点乱转了。完全符合美林时钟的情况非常少。

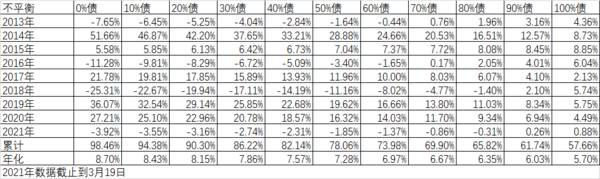

即使这样,我们依然可以用债券和股票做一个组合,来降低回撤。比如我们以沪深300指数代表股票,以代码为000013的企债指数代表债券,特别要注意的是还有一个企债指数399481,是净价指数,而000013是全价指数,我们从债券比例0%一直到100%,余下的全部满仓股性的沪深300指数:

所谓不平衡是指每年末不去做股债再平衡,也就是说,50%的债50%的股,从2013年年初开始是这个比例,后面的涨跌导致比例不平衡就随它去了。

即使用这种策略,我们也可以看到,2018年回撤了-11.16%,为什么不是-25.31%和5.71%的平均值-9.78%呢,这是因为我们不做股债再平衡,到了2018年年初,这几年虽然有涨涨跌跌,但沪深300还是涨的多,所以到了2018年年初,沪深300的比例超过了50%,导致最终跌幅大于股债的平均值。

如果我们再仔细回测一下股债平衡策略,所谓股债平衡,也就是说到了年底,卖出大于初始设定比例的部分,买入小于比例的部分,使得每年年底做一次再平衡,保证到了年底的股债比例和初始值完全一样。在50%再平衡策略里,2018年回撤的-9.78%,就是50%的沪深300和50%的企债指数的平均值了。

再对比一下两种不同策略每年年化收益率的差异,除了100%沪深300策略和100%企债指数策略外,其他从10%的债券到90%的债券,再平衡策略都战胜了不做再平衡的策略。平均每年跑赢0.43%,累计近10年来跑赢6.01%,还是很可观的。

再平衡跑赢的主要原因就是不管哪个品种,特别是股票,涨多了就会跌,跌多了就会涨,再平衡其实就是一种变相的高抛低吸。如果10年来某个品种一直上涨,那么不管怎么样平衡都是无效的。

我们再仔细分析每年的情况,不管用什么比例,累计的总收益其实并没有比最高的沪深300高,但沪深300跌幅最大的2018年,80%的债券就基本可以不亏损了,回撤小具有更好的夏普比例,也更加容易使得普通人能满仓坚持下来,这也就是很多人为什么赚钱的不重仓,重仓的不赚钱的一个重要原因。

从上面的这张表里看出,如果你要使得每年都有正收益的,那么90%的企债指数加上10%的沪深100,年化6.24%,比100%的企债的年化5.70%要高,如果你能接受一点每年不大于1%的回撤的,那么可以选择80%的债加上20%的股,这样年化可以提高到6.73%;如果能接受年最大回撤不超过4%的,那么可以选择70%债加上30%股,这样年化可以提高到7.16%。以此类推。高债券比例的方案,其实就是现在市面上盛行的所谓固收加的产品,它并不是一个新的品种,只不过换了一个概念而已。

当然这里只是未来回测方便,用了沪深300指数和企债指数,具体的沪深300可以用股票组合或者基金来替代;企债指数可以用债券或者现在普通投资者可以买卖的可转债来替代。当然数据也不可能和上面的一模一样,但基本原理还是不变的。股市下跌,心情不要浮躁,静下心来想想长期的对策。运筹帷幄之中,决胜千里之外。争取将来不是绿肥红瘦,而是红肥绿瘦。

来源转载至公众号:持有封基

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/