4连跌,A股真够软的

编辑按:本文转载至微信公众号“格隆汇”,飞鲸投研经授发布 。

沪指4天跌。

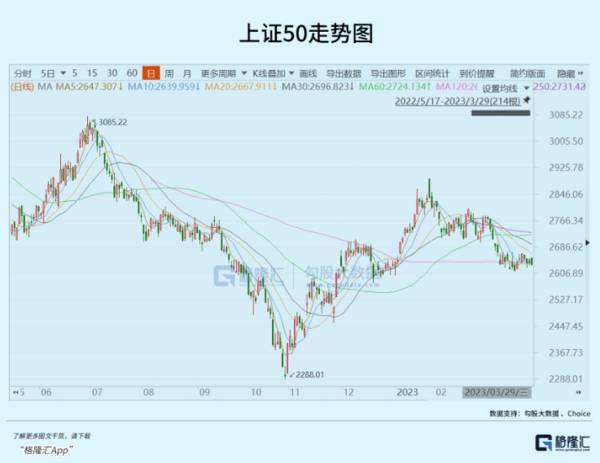

A股发生了一些微妙变化,主力资金整体保持谨慎态度。节后至今,上证50累跌7%,沪深300跌近5%,创业板指累跌8%。

场内成交并不算活跃,前期资金扎堆以AI为首的科技板块,而其余多数行业板块持续失血下跌。现在,AI有阶段性见顶迹象,消费为首的价值板块又重获资金关注。

整体萎靡行情下,赚钱效应不佳,不像节前市场靠预期持续抬拉大盘而有的赚钱快感。站在当下,如何看待A股接下来的表现?节前内外资大力追捧的消费线与地产线还有没有良好机会?

1

整体行情演绎大方向,需要锚定在市场主线的交易逻辑上。对于A股而言,目前有3条线,我们来看一看最新进展。

第一,中国经济复苏。前2个月,国内信贷数据、制造业PMI以及房地产相关数据,均反应出经济复苏势头是不错的。不过,从宏观对应在微观上,又体现出复苏基础并没有想象那么乐观。

周一,国家统计局公布了今年前2月规模以上工业企业营收与利润表现。数据显示,营收19.3万亿元,同比下降1.3%,营业利润率为4.6%,同比下降1.29%,净利润总额8872.1亿元,同比大幅下滑22.9%,前值为-4%。

再进一步梳理发现,越靠近消费下游的行业利润下滑更为明显。比如,纺织业利润-37.1%,家具制造业-23.5%,汽车制造业-41.7%,计算机、通信与电子设备制造业-77.1%。而靠上游原材料的行业表现更有韧性,比如有色金属矿采选业+30.3%,电力、热力生产和供应业+53.1%。这其实说明尽管金融系统释放了大量流动性出来到实体经济中去,但终端消费需求还是比较疲软的,经济仍然表现为弱复苏态势。

在此背景下,货币政策以及财政政策支持力度并不会很快撤出。不过,想要大放水和超强刺激也不太现实,因为5%左右的经济目标就摆在这。经济弱复苏料将持续,对于A股上拉牵引力不算太足。

第二,海外市场金融风险。从硅谷银行、签名银行火速倒闭,到瑞士信贷以30亿瑞郎的屈辱价格被瑞银强制收购,再到德意志银行的惊魂恐吓,亦大幅降低了A股市场风险偏好,亦是其下跌的主要因素之一。

目前,美国中小银行业危机态势虽有缓和,但远没有结束。美联储可以通过临时扩表向其注入流动性,但无法从根本上解决民众因存款安全担忧以及货币基金高利率诱惑而导致存款持续外流的问题。并且,中小银行向美联储融资,利率也高达5%左右,而资产端收益率偏低,现金流会持续失血,仍然面临自有资本金恶化的重大风险。

德意志银行体量很大,高达1.34万亿欧元。市场担忧其金融衍生品的风险。据财报账面上显示,2022年末德银名义衍生品规模高达42.5万亿欧元,是其总资产规模的31.7倍,其中利率合约占比超77%。上周五德银有一些风吹草动,连德国总理都迫不及待下场表态,总感觉有些悬乎。

第三,欧美高通胀以及潜在经济衰退可能。中小银行因流动性以及挤兑风险,料会调整其资产负债表,改变资产配置策略,产生信贷紧缩,进而把风险、传导至贷款人身上。要知道,资产规模2500亿美元以下的银行中,商业地产贷款的80%,工业和商业贷款60%,房地产抵押贷款50%,消费贷款的45%。这会加大欧美经济硬着落的可能性。

目前,商业地产抵押贷款支持证券(CMBS)息差升高至2020年5月以来最高,其价格降低至2009年10月以来最低。这其实暗含了商业地产违约风险上升较快。其实,CMBS拖欠率在今年2月就环比上升了18个基点,而过去12个月中,多户住宅和办公室的拖欠率增幅最大。

其实,商业地产基本面本身就比较脆弱。一方面,欧美银行持续大幅加息,恶化了其资产负债表。另一方面,新冠疫情期间远程办公逐渐兴起,商业地产空置率普遍上升。在欧美银行动荡之前,CMBS违约并不是个案。比如,黑石集团5.62亿美元发生违约,Brookfield Asset Managemen7.5亿美元发生违约,美国太平洋投资管理公司17.2亿美元发生违约。

10次危机9次房。如果银行业危机持续发酵,并蔓延至包括商业地产在内的实体经济,或将触发更大危机,因为经济与金融深度捆绑。这对全球外贸都将产生不利影响。其中,中国出口去年占GDP总量的19.8%。

综合以上3点主线来看,A股接下来依旧会面临一些压力。不过也有一些利好因素,比如在银行危机下,美联储本轮加息周期终点会很快见到,利于股票资产的估值回升。当然了,股票走势不会是单个因素来主导,而是主线逻辑合力来决定。

2

去年11月初至节前,A股市场迎来一波非常强劲的上涨。期间,外资疯狂流入A股超过2000亿元,加仓最多的为白酒、银行、保险、家电,额度分别350亿元元、226亿元、168亿元、167亿元。很明显,外资增仓部分主要配置了两条线,一是大消费,一是房地产。因为疫情放开,叠加对地产的持续救助,市场预期以上两条线的基本面会得以恢复。

白酒表现亮眼,其ETF最大涨幅高达48%,后小幅回落,目前仍然较去年11月底部上涨40%。事实上,消费复苏数据也印证了此前市场预期。前2月,社零消费总额同比增速3.5%,超过市场预期的2.9%,环比回升5.3%。我们在看工业企业利润表,酒、饮料以及精制茶制造业利润同比增长2.4%,是下游偏消费行业中表现尚佳的,因为整体工业企业利润下滑22.9%。

接下来,我们对大消费线依旧保持乐观,可以继续持有。如果遭遇较大回撤,还可以择机布局,但不宜追高。

但房地产线就不那么乐观了,虽然有改善,但仍然压力颇大。万科从去年11月底部反弹50%之后很快持续回撤,现较本轮高点回撤25%。中国平安从本轮高点回撤12.5%。招商银行底部上来最大涨幅高达57%,后持续回撤高达19%,从42.6元下跌至34.12元。

3月底,招商银行已经披露去年全年成绩单。2022年,营收3447.83亿元,同比增长4.08%,创下2016年以来最低水平。其中,利息净收入同比增7%,系信贷规模增长整体放缓,以及净息差小幅下滑。非利息收入同比下滑0.62%,主要系财富管理手续费下滑拖累,同比降幅高达13.78%。其中,代销基金、信托产品收入分别大降46.41%、47.41%,主要系资本市场疲软。

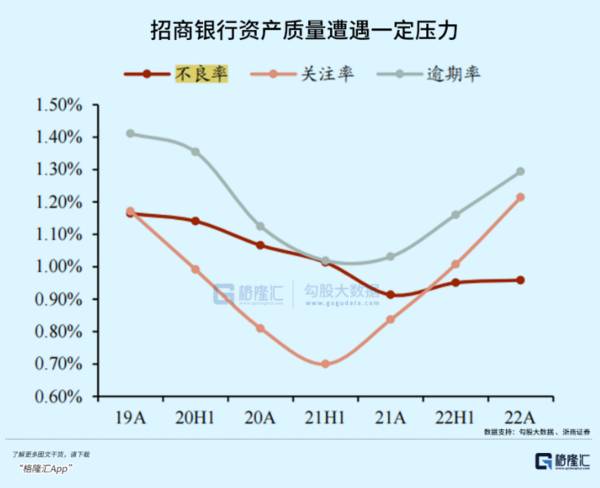

资产质量方面,截止2022年Q4末,招行不良率、关注率、逾期率、不良生产率分别为0.96%、1.21%、1.29%、0.83%,分别较2021年同期上升5BP、38BP、26BP、19BP。分业务板块看,个人贷款不良率为0.89%,同比上升8BP,主要系经济下行压力,小微贷款、个人住房贷款以及信用卡贷款不良率均有上升。企业贷款不良率为1.26%(同比升2BP),主要是房地产行业拖累明显。按财报披露,房地产不良率为4.08%,同比大幅上升229BP。

四季度末,招行不良贷款拨备覆盖率为451%,同比2021年大幅下滑33.1BP。减少拨备,释放了一些利润出来。这也是去年净利润大幅增长15.08%的重要因素。要知道,拨备前利润仅同比增长4.4%,与营收增速保持一致。

我们再从年报中窥见一下招行经营策略有没有发生一些变化。2022年,招行零售贷款占总贷款比例的52.25%,相较于2021年下滑1.39%。该零售占比突然下行,是值得警惕的一个信号。在2013-2021年,零售贷款占比分别为36.4%、38.6%、43.4%、47.2%、50.1%、52.6%、53.3%、53.64%。很显然,2022年是一个拐点。

2022年,对公业务贷款同比增速高达10.45%,为近年来比较罕见的双位数增长,而零售贷款增速仅5.82%。这也导致了对公业务占比提升。这样的局面,有宏观经济等客观因素,或许也有招行主动调整因素,毕竟前领导被定性了。

整体来看,招行这份年报业绩中规中矩,跟前几年优秀表现有一定差距,但也明显要好于同行。目前,招行PB为1.04倍,较此前自身估值大幅压缩,也缩小了与主要大行的估值差距。

招行是地产线中的优秀代表,但承压不小。对于整条线的投资机会,接下来保持谨慎态度。

3

作为普通投资者,把握好跟踪好市场交易主线逻辑,面对波动会更加心静如水,做到“盘随心动”。因为跌下来也是好事也是机会,因为估值更低了,可以以更低的价格买到优质筹码。

纵观宽指数,我们发现上证50、创业板指的PE仅为9.64倍、35.21倍,均位于最近10年估值下线区间。拉长时间看,这个位置的赔率已经很OK的了。如果还能跌一跌,那就更有吸引力了。

接下来,我们仍需密切跟踪三条交易主线,对于大盘阿尔法也就有一个底了,也能够及时根据新增信息做出仓位调整了。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/