这只高速成长股,跌出机会了!

铲屎官是近年来的一个新鲜名词,它是一群爱猫爱狗人士诙谐幽默的自称。网络上流传诸如“50块的零食精打细算觉得贵,500块的猫罐头毫不犹豫付款”、“自己买牛奶要等购物节囤货,给猫主子买羊奶粉却毫不手软”的段子。

这背后是铲屎官们在用自己的消费降级,换取宠物的消费升级,可想而知这背后的产业链多么具有想象力,而中宠股份会不会成为这个行业走在风口浪尖上的公司呢?

公司简介中宠股份

是中国宠物食品的龙头企业,公司主要从事猫用和犬用宠物食品的研发、生产和销售。

2005 年以前,公司主要生产宠物零食,2005 年公司新增宠物湿粮生产线,产品品类得以丰富,2012 年公司在原有产品基础上,增加宠物干粮的生产和销售,目前产品品类覆盖了宠物零食、湿粮以及干粮,公司于 2017 年在深交所上市。

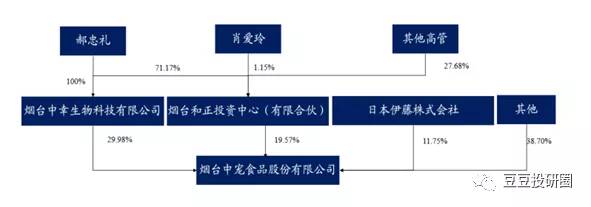

股权结构

股权结构清晰稳定,股权激励到位:

公司前三大股东为烟台中幸生物科技有限公司、烟台和正投资中心(有限公司)及日本伊藤株式会所,分别持股29.98%、19.57%和11.75%。

其中创始人赫忠礼持有烟台中幸生物科技有限公司100%的股权,赫忠礼及妻子肖爱玲共持有烟台和正投资中心(有限合伙)72.32%股权,剩余股权持有者为公司核心团队成员及业务高管。

行业分析

一、宠物猫狗数量稳定增长,但是家庭渗透率还有很大提升空间

2019年,我国宠物犬猫数量达 9915 万只,同比增长 8.73%。其中,宠物犬数为 5503 万只,同比增长 8.22%;宠物猫数为 4412 万只,同比增长 9.05%。

我国家庭宠物渗透率为 23%,较上年提升4 个百分点,但相比于美国 67%的家庭宠物渗透率,我国家庭宠物渗透率还有很大的提升空间。

二、时代需求,推动宠物行业快速发展

随着人们生活水平的提高,以及观念的转变,宠物的角色也逐渐从看家护院转变成陪伴左右的“亲人”。

2018年我国独居单身青年人口约为7704万人,预计 2021 年独居青年人数将上升到 9200 万人,3 年 CAGR 为 6.1%;

2019 年中国 65 岁以上人口数占比为 12.6%,呈逐年提升趋势。

随着单身经济的崛起,以及人口老龄化的加剧,宠物已经成为了填补很多空巢人士的情感需求。

三、宠物食品行业为宠物产业链最好的细分赛道

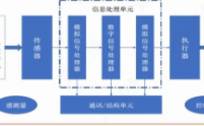

从商业模式成熟度来讲,宠物产业链的上游饲养行业规范化程度低,下游服务未形成规模优势,只有中游的宠物食品因刚需性需求,模式成熟,为宠物产业链最好的细分赛道。

2020 年中国宠物食品行业规模约 440.5 亿元,同比增长 23.8%,10年 CAGR 为 25.2%。

四、国内宠物食品市场国外品牌占主导,但是国产替代为发展大趋势

我国宠物食品行业以国外品牌为主,皇家、冠能、宝路等国外品牌市场份额稳居行业前列,并与国内品牌保持较大差距。

但是由于近年来进口宠物食品负面新闻不断,导致对进口宠物食品监管趋严,国内品牌抓住时机,国产品牌热度持续升温。

以皇家、顽皮为例,2015-2019 年,皇家品牌在淘宝渠道中的份额由 8.60%下降至 7.60%,中宠股份的顽皮份额由0.70%提升至 1.00%。

核心竞争力

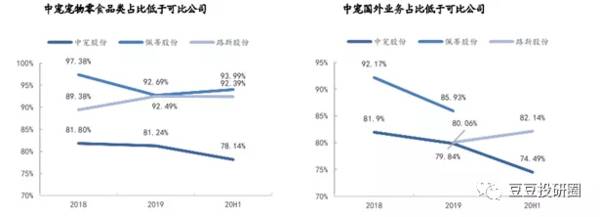

一、产品力方面:产品结构优于同行

从产品种类来看:20H1中宠、佩蒂、路斯宠物零食业务收入占比分别为 78.13%、94.04%、93.05%。相比于同行,中宠股份主粮的收入占比更高,产品结构更优;

从收入区域看:20H1 中宠、佩蒂、路斯海外收入占比分别为 79.84%、85.93%、80.06%,均以国外收入为主,中宠股份因布局国内主粮自主品牌,国内收入占比有所提升。

二、渠道力方面

①国外市场:覆盖面广,客户资源优质,且稳中有升公司的产品出口至美国、日本、加拿大、英国、德国等 50 多个国家和地区,积累了一批优质的品牌客户资源,包括美国品谱、英国 Armitages、德国 Fressnapf、日本欧雅玛、GLOBALINXPET LLC、IRISH DOG FOODS LTD 等国际大型宠物用品零售商及经销商。

2015-2019年公司海外业务 5 年CAGR为 24.73%,其中美国品谱、英国 Armitages、德国 Fressnapf、日本欧雅玛、GLOBALINX PET LLC 一直为公司前 5 大客户,客户结构相对稳定。

2015-2019年,公司前 5 名客户销售占公司同期营业收入的比例分别为46.80%、52.78%、52.36%、54.51%、54.42%,前 5 大客户销售占比较高,且稳中有升。

②国内市场:全渠道布局

国内市场渠道包括:直销渠道,通过京东、天猫等平台开设网络直营店及烟台工厂店;

商超渠道,通过经销商采购公司产品,在大润发、欧尚、华润万家等商超销售给消费者;

专业渠道,通过各地经销商采购,再向宠物店及宠物医院等专业渠道客户销售。

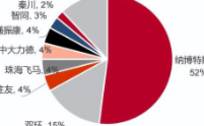

三、品牌力方面:打造以 “Wanpy”和“Zeal ”为核心的多元化品牌矩阵

“Wanpy顽皮”和“Zeal 真挚”为公司的主要核心品牌,销售占比分别约为 50%及20%。“Wanpy顽皮”先后被评为“山东省著名商标”、“最受欢迎宠物品牌”和“中国驰名商标”;而“Zeal 真挚”为公司于2018年收购的新西兰知名天然宠物食品品牌,用以丰富公司高端品牌矩阵。Wanpy 在国内宠物零食领域优势明显,2020 年双十一居京东宠物零食品类销售首

位,其中猫零食前二分别为中宠股份旗下的“Wanpy”和“富力鲜”,

狗零食前十中“Wanpy”位居第一,“Zeal”位居第九。

目前,公司拥有“Wanpy顽皮”、“Zeal 真挚”、“Happy100”、“Sea Kingdom ”、“Dr. Hao”、 “Jerky time”、 “King Kitty”以及“脆脆香”等11 个自主品牌,同时代理“Frisian”、“LIVE”、“Mio9”等品牌产品。

基本面分析

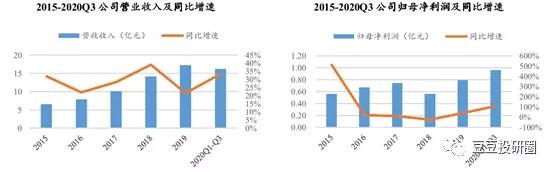

一、业绩稳定且优于同行

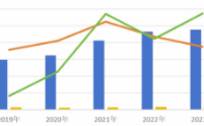

2019年,公司营业收入 17.2亿元,同比增长 21.53%,净利润 0.79 亿元,同比增长 41.07%。

过去三年,公司营业收入的复合增速为 29.45%,净利润复合增速为 5.65%,中宠股份近年来业绩增长稳定。

而同行的竞争者佩蒂股份2019 年营业收入10.01亿元,同比增长16%,净利润0.5亿元,同比增长-64.4%;路斯股份营业收入3.46亿元,同比增长2.15%,净利润0.296亿元,同比增长-32.85%,中宠股份业绩优于同行。

二、未来盈利能力有望提高

①国内市场收入的占比提高

2019年公司收入国外市场占比高达79.98%,由于国外市场中,公司主要是按照客户订单生产OEM 产品,即“代工”, 国内宠物食品生产企业由OEM 向 OBM 转型,因此国内市场收入毛利高于国外市场收入毛利。

近年来公司加大国内市场自主品牌的推广力度,因此国内市场收入占比不断提升,收入占比从 2015 年的 12.19%提升至2019 年的20.02%。未来随着国内收入占比的提升,毛利率得以提升。

②未来主粮产能的释放,主粮收入占比提升

2020 年 3 月,公司拟非公开发行股票募集 6.52亿元用于建设“年产 6 万吨宠物干粮项目”和“年产 2 万吨宠物湿粮新西兰项目”,预计于 2022 年建成投产,建成后公司的湿粮、干粮产能将分别增长至 7 万吨。

而宠物主粮的毛利率远远高于宠物零食的毛利率,未来随着主粮的产能释放,主粮收入占比提升,公司的毛利率也得以提升。

随着公司毛利水平的提升,未来盈利能力有望提高。

三、近年ROE水平呈现下降趋势

近年公司 ROE 呈下降趋势,中宠股份的公司的净资产收益率由2015的24.7%下降至2019年的9.95%处于行业靠后水平。

这是由于2017 年为公司上市后总资产扩大,带动总资产周转率及权益乘数下降,后续随着公司不断投入产能建设,造成总资产周转率下降,后续随着公司在建产能逐步投产,及干粮产能利用率提升,ROE 有望回升。

2015-2019 年,公司经营活动现金流净额/净利润的平均值约为 77.27%,收益质量尚可。

总结:宠物行业未来发展前景明朗,中宠股份作为宠物行业的上市公司,具备稀缺性。公司持续聚焦宠物食品业务,由最初的代工厂模式向自产品牌不断摸索,近年来无论是盈利能力还是品牌力都在不断增长。

在中宠股份的前十大股东中,有公募基金、国际投资公司等身影,这也说明大资金对企业的看好。最近股价也回调了一波,对于这种有潜力的公司,下跌就是机会,值得关注。

好了,今天的分析就到这里!

本文转载至公众号:豆豆投研圈

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/