如何利用估值,分析股票基本面?牛股的六大基本特征

如何利用估值,分析股票基本面?

摘要:在股票分析中,公司基本面是非常重要的一点,所以我们今天告诉大家如何从市盈率、市净率、市销率、总市值四个指标分析一支股票的基本面。

首先想问大家一个问题,自去年股市5178点下跌以来,经历了年底小幅度反弹,再到今年大盘两次熔断,数次震荡,很多人都被套20%以上,有些甚至30%-40%,你会怎么办?

你可能选择拿着等反弹、止损、或者补仓。

其实最后怎么操作还是得看自己的策略和承受能力。但是有一点不可否认,一定要持有或者补仓那些公司基本面良好的股票。而公司的基本面是否良好,是后期灾后重建以及长期投资的关键要素。

一般分析一个公司基本面,会从公司本身和市场估值两个方面。

公司本身一般我们会看这个公司的管理层、主营业务、盈利模式、财务报表等等方面。对于散户投资者来说,获取公司这些信息的途径较少,而且要花大量的时间去研究,并且对专业性要求较高。

第二个就是市场估值,因为这一块内容是直接跟我们的股票市场连接起来的,很多的指标用股票软件就可以查到,比较亲民。

这里面我们主要罗列了四个指标:第一个是市盈率市盈率,第二个是PS市销率,第三个是市净率,第四个是总市值指标。很多人可能说,中国股市分析这些没有用。但是“只买对的不买贵的”总是没错的。

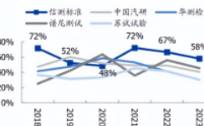

市盈率的公式是股价每股收益,这个指标还是比较简单的,它是用于衡量回收股价成本的指标,是我们在分析公司基本面当中最常用的指标。假设说一家公司的市盈率是50倍,假设现在股价与每年的收益水平保持不变,你需要50年把成本收回来。

不能单纯的认为市盈率低就是好公司。为什么呢?因为这个市盈率不能用在所有行业与公司当中,它在比较稳健的、信息透明、业绩优良的股票当中效果更稳定,比如说蓝筹股,二线蓝筹股,业绩比较好的成长股。而科技股、题材股之类,由于每年的业绩变化很大,市盈率并不能很好地反映未来的情况,因此效果不佳。

举个例子,我们会发现有些股票,股价从几块涨到几十块,但是市盈率却从50倍降到了10倍。为什么会出现这种情况呢?因为它每年的业绩增长很高,业绩增长会促使市盈率处于比较低的位置,带来很强的吸引力,所以说股价年年上涨,市盈率却在年年下跌,我们要选择基本面比较良好的公司,就选这样的公司。

一定要看一段时间之内市盈率是不是很低,股价是不是比较稳健,业绩是不是增长很快,这三者结合起来,才能够去判断这家公司的市盈率是不是具有估值优势,这家公司的基本面到底好不好。所以说这个市盈率一定要通过这么几种方法去使用。

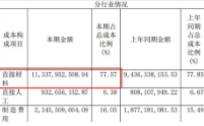

第二个指标是PB(市净率),它是衡量股价和净资产的比率,每股的股价每股净资产。假设现在股价5块钱,每股净资产5块钱,那比率就是1,意味着这家公司破产,你也可以不亏钱。

市净率的应用方向主要是用于资产占比比较大的企业。比如像煤炭企业、钢铁企业、制造型的化工企业、电力企业,还有一些生产设备的企业,都可以适用于市净率。

但是市净率的应用方向不太适用于轻资产企业,比如说互联网企业、科技企业、净资产比较少的企业。因为这些企业净资产很低,市净率一般都是十几倍,分析起来没有太大意义。

分析市净率我们要从个股以及所处行业两方面看,同一个股,从历史上比较,市净率低,说明处于价值洼地。同一行业中,市净率越低的股票下跌空间要更小些,安全系数越

但是,如果行业的市净值率相比其它行业要低,可能说明市场对该行业并不认可。有些行业面临景气周期衰退的危险,这些个股可能还有下行空间。而部分科技类或新兴产业,市净率较高,那是因为市场认为这些企业未来发展良好,甚至会调整增长,所以不能单纯的认为市净率高好还是低好。而是要结合个股本身的历史走势和所处的行业对比分析,单独分析市净率的高低是没有意义的。

第三个是PS(市销率)。用于衡量股价对于收入的反映,它的公式是每股股价每股的营业收入,如果这个比值很高,说明这个股价涨上天了。

市销率这个指标适用于在现金流为关键指标的企业。比如食品饮料企业,或者零售、批发都是现金流为关键指标的企业,像这些企业要关注市销率,太高的话就说明股价太高了,收入没有跟上去。

最后一个是总市值,用于衡量公司在资本市场的交易价值,如果这个股票的基本面很好,大家都去买,股价自然而然高,总市值自然而然高,所以这个指标还是很关键的。

不能单独看一个总市值到底有多高多低,它的应用方向主要是应用财务特征上比较相似的企业。假设万科和保利这两家企业财务上比较相似,收入相似,利润相近,但是万科总市值比保利的总市值高出很多,那么这个时候我们就要问了,为什么保利这么差呢?是不是有什么机会呢?

市场估值部分已经分享完了,再次提醒大家千万不能单独去用,一定要去综合判断,不然的话,单独通过一个面来去看的话,会有偏颇,效果并没有那么好,而不同的行业用不同的关键指标来分析,更加准确。

牛股的六大基本特征

一:属于企业生产的,可以考虑,主营业务单一,而且产销对路,具有一定竞争优势,特别是带垄断色彩的为最佳;属于科技开发研究的,应该考虑其技术力量如何,是否具备高端人才优势,有自主知识产权等等;属于其他公用事业的,应该考虑其是否存在地域局限、策限价因素等。

二:口碑较好,群众基础不错,市场定位合理的优先。前者好理解,后者可能很多人比较模糊,其实,识别这个不难,比如投资者可以找相同行业上市公司股票进行比较,同样的经济指标情况下,谁的定位更低,那么,这个“更低”就会吸引新的主力,新的资本进场来运做,你需要做的事情就是提前介入。如果一个股票,口碑不好,群众基础不行,通常主力也忌讳这样的股票,它怕自己拉高了无人接盘。

三:股本结构不大,比多次说的,总股本大约在2-3亿,其实最好的是1亿以内,流通盘不超过2亿的,股票价格在3-5元一带,最容易吸引各路资金关注。当然,很多人会说,目前没有这样的机会了,怎么办?当然,还是一个等字。

四:必须找帐目清秀、财务指标健康的股票。也许很多人会觉得,看看K线破位没破位,趋势线坏没坏就能够掌握股票运行方向了,其实这个结论是错误的。任何一只股票必须和基本面情况结合起来,通常基本面股票帮助大家解套逃顶是最重要的部分,谁都知道一个事实,如果一只股票主力把它炒得再高,假如没有基本面的业绩支撑,它迟早会完蛋,历史上有名的庄股亿安科技炒上百元,最终不是跌回原地了吗?

五:无利益输送、无关联交易的品种优先。这是上市公司隐藏利润,制造虚假业绩的重要手段,通常投资者能够从上市公司财务报表里发现问题,也许有的投资者看不懂这些,不妨实地看看企业生产情况,如果一个企业加班加点抢生产,库存又没有什么产品,客户预付资金充沛,那么,毫无疑问,这个公司的股票值得投资,反之,迟早会成为问题股。

六:发达省份、地域经济不错的股票优先,通常这些上市公司能够利用自身地理位置,发挥产销贸易,同时,也享受到积极的国家策扶植,通常这些股票,会有不少会资本关注,股性相对会活跃。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/