完全没有对手,A股最让人放心的龙头,没有之一!

虽然消费的景气度目前很低迷,但不可否认白酒是确定性极高的消费细分行业,贵州茅台是所有白酒企业中赚钱最容易的那一个。

今天我们就从业绩估值和股价的关系、茅台半年报的新亮点、自由现金流折现给茅台估值三个方面分析,看一看茅台还有多大投资价值。

分析之前先来了解一下白酒行业发展历史,可以帮助我们站在行业周期角度看白酒的未来。

茅台是股王众所周知,但如果了解白酒行业发展史,我们会知道茅台的地位也是努力挣出来的。白酒行业基本以10年为一个周期,在茅台成为行业第一之前,汾酒、五粮液也曾是老大。

2003—2012年是白酒行业发展的黄金十年,贵州茅台率先打通政商团购渠道,产品多次提价。终于在2013年茅台营收超越五粮液,成为白酒行业第一,一直持续至今。

另外,通过复盘,我们发现宏观经济因素会影响白酒行业的整体走势,目前相关性较强的是GDP增速和城镇居民人均可支配收入增速。

1、茅台股价上涨的核心驱动力是业绩,估值只导致股价波动

根据股票市值计算公式:市值=净利润*估值。

市值对应公司股价,净利润对应公司业绩,估值对应市盈率。因此,股价有两个影响因素,公司业绩和市盈率。

净利润和估值均上涨,企业实现戴维斯双击,股价可能会大涨;

净利润和估值均下滑,企业遭遇戴维斯双杀,股价往往大跌。

另外两种情况是净利润和估值一涨一跌,股价最终结果取决于两者的博弈。

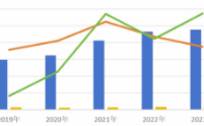

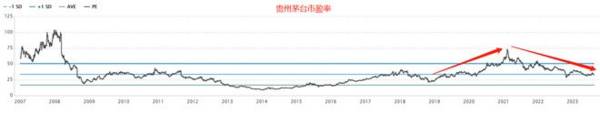

茅台股价的变化可以分为三个阶段:

2002年至 2019 年,茅台股价年复合增长35%,归母净利润年复合增长32%,估值整体略微提升,可以说茅台股价的上涨主要由业绩驱动。

2019年初到2021年初,茅台股价年复合增长132%,归母净利润年复合增长15%,估值年复合增长78%,这一阶段茅台实现了业绩和估值的戴维斯双击,估值增长幅度更高,茅台被赋予很高的预期。

2021年初到现在,整体看,股价从2512元下跌至1828元,期间归母净利润持续增长,茅台股价下滑主要是杀估值导致的结果,估值从73倍下降至33倍,缩水55%。

牛市里,投资情绪高涨会给予好公司高估值,但估值增长带动股价增长的前提是有业绩支撑,且由上图可知,2018年到现在,茅台的估值水平整体并没有大变化,在30倍附近。

也就是说,由于情绪或预期导致的估值上涨,最终会被消化掉,业绩的增长是推动茅台股价上涨的核心原因,估值只是导致股价波动。

2、贵州茅台2023年半年报有新的亮点

在我看来,茅台的业绩确定性非常高,已经连续增长了十几年,毛利率、净利率也均是行业第一。

未来白酒行业成长的核心驱动力是消费升级和龙头集中,消费升级对应高端化和提价、龙头集中意味着贵州茅台的市场份额将进一步提高,业绩增长不是问题。

换句话说,长期看茅台的股价必定是上涨的,但又有多少人有这个耐心呢?

亮点1,营收增速再次突破20%

早前,茅台已经率先公布了半年报,上半年营业收入 695.76 亿元,同比增长 20.76%;归母净利润 359.80 亿元,同比增长 20.76%。

我认为在大家消费欲望低迷的情况下,茅台能取得营收和净利润双双增长是非常强势的表现。

2022年年报中,茅台提出2023年营收同比增长15%的目标,即2023年营收目标值是1467亿元。而在二季度白酒消费淡季,茅台的营收增速也达到20.38%,一季度营收增速20%,在此基础上可以预测,2023年茅台有望超额完成业绩目标。

亮点2,茅台1935填补千元空白价格带,主力系列酒营收突破百亿

茅台酒一直是公司最核心的营收来源,上半年茅台酒营收593亿元,占比85%,营收同比增长18.6%。

系列酒营收100.73亿元,同增32.6%,这是系列酒首创突破百亿大关,其中的大功臣就是新品茅台1935。

众所周知,茅台一直是高端酒的代名词,由于产能紧缺,飞台茅台供不应求。飞天茅台指导价1499元,但实际上市场成交价在3000元,甚至一度炒到3800元一瓶的高价,很多人把持有茅台酒当作投资。

但是,茅台在千元价格带存在产品空白,这显然不利于与其他品牌竞争。

为此,2022年1月18日,茅台推出首款千元价格带单品“茅台1935”,出厂价798元/瓶,市场指导价1188元/瓶。

茅台1935问世,一方面丰富了产品结构,另一方面比飞天茅台低价有利于覆盖更多的消费群体。从财报数据看,2022年茅台1935营收50亿元,2023年有望成为百亿大单品。

也正是因为该款酒的主力,上半年系列酒营收首次突破100亿元。

亮点3,渠道改革效果显著,直营收入占比提升至45%

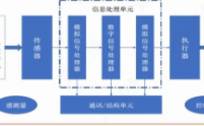

茅台的销售渠道主要分为批发代理和直销,直销渠道包括线下直营店(全国约36家,年配额在10—30吨左右)、团购渠道和线上直销平台(自营电商i茅台)。

2018—2022年,公司直销渠道营收占比分别约为3%、5%、12%、19%、40%。

今年上半年,贵州茅台直销收入314.20亿元,营收占比45%,批发代理渠道379.33亿元。

i茅台2022年3月正式上线,是公司渠道变革的创新成果。上半年“i茅台”累计注册用户已突破4200万,公司通过“i茅台”平台实现酒类不含税收入93.34亿元。

电商是当前产品销售的关键渠道,“i茅台”未来还将为茅台带来更多收入增量。

亮点4,茅台冰淇淋值得关注

茅台冰淇淋也是去年推出的,第一个非酒类产品,根据半年报披露,公司推出的三款茅台冰淇淋新品,市场表现良好。

茅台冰淇淋在全国已经布局旗舰店34家、体验店40家,覆盖了全国31个省市。

虽然冰淇淋收入目前只是个亿,但我认为茅台冰淇淋是贵州茅台多元化战略的体现,可以更贴近年轻消费群体,后续营收情况值得关注。

自由现金流折现给茅台估值

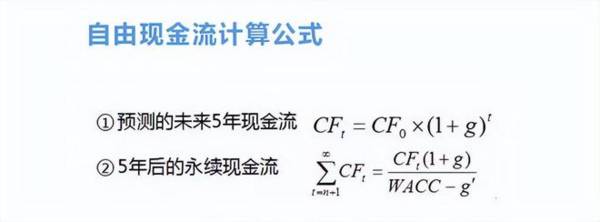

《投资至简》中有这样一句话:投资就是放弃一种资产,获得另一种资产更多的未来现金流的折现值。自由现金流折现给企业估值是非常有意义的。

自由现金流,是企业产生的、在满足了再投资需要之后剩余的现金,可以自由支配的钱。自由现金流计算公式如下:

由于茅台的业绩十分稳定,我们可以用净利润来替代自由现金流。2022年茅台净利润627亿元,假设未来5年净利润增速15%,之后进入低速永续增长阶段,净利润增速5%,折现率是9%。

过程太过复杂,由于篇幅原因,这里直接给出计算结果。

贵州茅台未来现金流折现值25184亿元,总股本12.56亿,对应股价2005元。

出于风险考虑,留出一个安全边际,折价10%,对应股价1805元。

所以,用自由现金流折现计算出来的茅台价格约1800元。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/