宏观逆风股价回落的苹果,能否再次重回巅峰?

编辑按:本文转载至微信公众号“美股研究社”,飞鲸投研经授发布 。

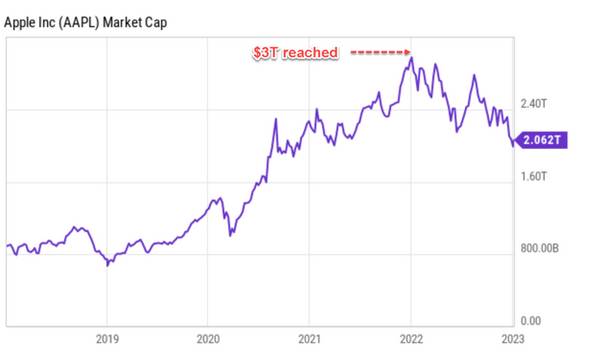

在2022年初(确切地说,是2022年1月3日,从下图中可以看到,苹果(NASDAQ:AAPL)成为第一家在盘中交易中市值达到3万亿美元的公司。随后,一系列宏观逆风将其带回目前的2万亿美元水平。

Source: Seeking Alpha data

本文的主题是解释为什么我认为苹果市值回到3万亿美元只是时间问题。而且,很有可能,这一次,它将以一种风格,而且是一种更持久的方式做到这一点。苹果股价的回落主要是由宏观环境造成的,而不是苹果产品的问题。一些关键问题包括持续的供应链中断、COVID-19的持续、高通胀和不利的汇率。我认为所有这些问题都只是暂时的。

它的市值回升到3万亿美元的时间可能比你想象的要早。尽管面临上述种种挑战,但它的硬件仍然非常受欢迎,几乎所有类别的销量在2022财年都创下了纪录。这一年,苹果的旗舰产品iPhone(同比增长9.7%,至426亿美元)、标志性的Mac个人电脑系列(同比增长25%,至115亿美元)以及可穿戴设备都创下了销售纪录。

除了传统的产品线,至少还有两个更强大的催化剂在起作用:它向服务公司的转型,以及它在自主芯片上的成功。我们将在下面详细介绍。

01 从硬件公司向服务公司转型

许多投资者将苹果主要与硬件(iPhone、Mac等)联系在一起,只是因为苹果在这些硬件上取得了巨大成功。然而,我看好其长期前景的主要原因是它向服务型企业的转型。

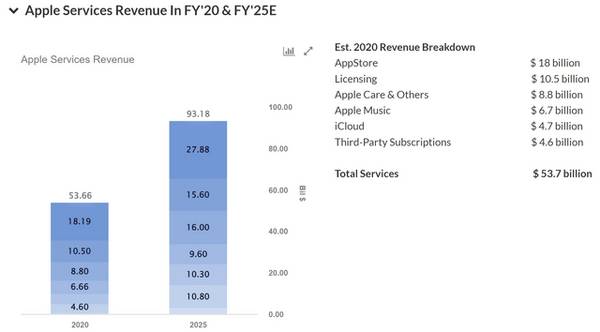

2022年,苹果所有主要产品部门和地理区域的活跃设备安装基数都创下了历史新高。如下图所示,其与服务相关的收入在总销售额中所占的比例越来越大。也就是说,根据Trefis的分析,APPL的服务业务在2020财年的收入总额为560亿美元,这已经是其第二大部门,占其总收入的19.5%。

展望未来,这一细分市场预计将增长近一倍,销售额超过930亿美元。

我认为这个预测是完全合理的。苹果庞大的安装基础已经为其快速增长奠定了基础。

Source: Trefis data

02 战略转向自有芯片

在我看来,另一个非常强大的催化剂是苹果战略性地推出自己的芯片生产线。早在2022年6月,苹果就发布了M2芯片,这是继M1芯片之后的下一代芯片。M2芯片是基于SOC概念(片上系统)设计的,它是为mac和ipad产品线开发的。

M2芯片的设计比M1芯片好得多,也比它过去部署的英特尔(NASDAQ:INTC)芯片好得多,正如其首席执行官蒂姆·库克在2022年第二季度收益报告中所评论的那样:

上个月,我们宣布了M1 Ultra的另一项突破,这是世界上最强大的个人电脑芯片。尽管供应受到限制,但我们的m1 mac电脑仍获得了令人难以置信的客户反响,推动营收同比增长15%。随着全新Mac Studio的加入,我们现在拥有了有史以来最强大的Mac阵容。

M2芯片更节能,同时计算能力更强。也就是说,根据CPU Ninja的数据,M2集成的晶体管比M1多25%(总共200亿个晶体管),内存速度比M1快50%(高达100GB/s)。

这些进步直接反映在其终端产品中,如电池寿命和应用程序中令人印象深刻的多线程性能,如蒂姆·库克上面提到的Mac Studio。以M2 Mac的电池寿命为例。与安装英特尔芯片的前几代产品相比,M2芯片的续航时间最长可延长两倍。

Source: CPU Ninja data

03 股票回购现在更加有力

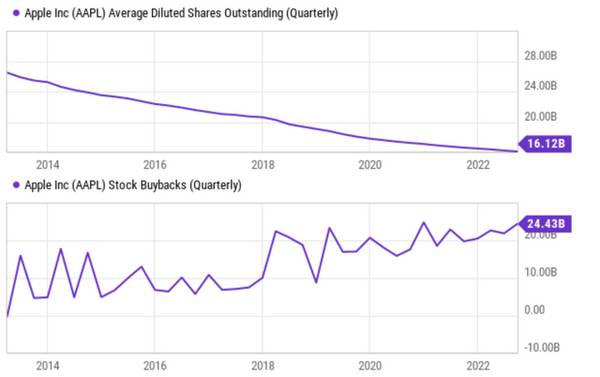

最后,苹果积极的股票回购将增加另一个催化剂,除了上述业务催化剂之外,金融催化剂,将其估值推回到3万亿美元。

从下图中可以看出,苹果公司近年来一直在大量购买自己的股票。2014年首次启动股票回购计划时,其流通股总数为235亿股(经拆分调整)。现在是16.12亿美元,相当于总减少了近1/3(确切地说是32.5%)。现在苹果的每个股东持有的股份比2014年多了三分之一。

Source: Seeking Alpha data

展望未来,苹果的回购步伐很可能会继续,其现金流当然可以支持它。苹果首席财务官卢卡·马埃斯特里(Luca Maestri)反复提到董事会对股票回购的承诺,以及苹果逐步实现净现金中性的计划。总而言之,在2022年,董事会已授权在未来几年再增加900亿美元用于股票回购。正如我下面的分析所示,在当前估值被压缩的情况下,900亿美元的大规模回购只会变得更加有效。

结果是我对未来几年股票回购的预测,我的数字是基于我之前文章中详细描述的几个简单假设:

我假设苹果将900亿美元按其经营性现金流的固定比例分配,结果是78%。

根据普遍预期,我假设苹果的利润复合年增长率为8%。

最后,我还假设其平均回购价格为运营现金的18.0倍(与撰写本文时的市盈率差不多)。

你可以看到,它的总股份数将在未来5年进一步缩减19.8%。每个苹果股东都将拥有公司20%的股份,而不用做任何事情。最后,你可以看到它的市值将在2026~2027年左右达到3万亿美元。

Source: Author based on Seeking Alpha data

04 风险和最后的想法

重申一下,正如前面提到的,苹果公司确实面临着一系列直接的逆风,包括供应链堵塞、新冠肺炎大流行、通货膨胀,以及美国经济增长可能放缓。这些不利因素可能会促使企业和个人消费者减少可自由支配的支出。

不过,我不认为苹果公司会面临任何长期结构性风险。就上述分析的上行风险而言,我认为18倍现金流的假设过于保守。像苹果这样的企业,其价值至少应该是其现金流的20倍。如果它的估值真的恢复到20倍的现金流,这个小小的回归将加速它在2025~2026年左右的时间框架内攀升到3万亿美元——这个时间可能比你想象的要早!

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/