多收3.6%的手续费难解水滴颓势

编辑按:本文转载至微信公众号“深潜atom”,飞鲸投研经授发布 。

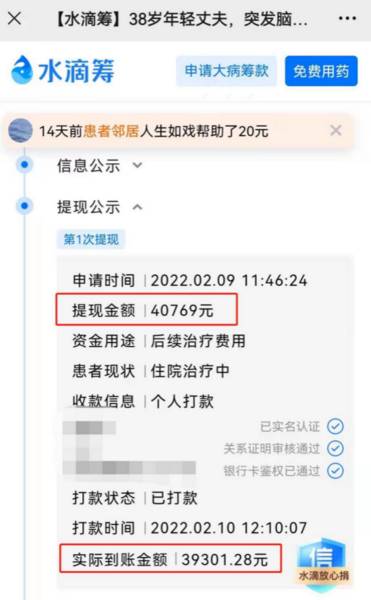

2月16日,网友爆料水滴筹收取筹款用户3.6%的“手续费”。针对此次收费事件,水滴服客服称,用户自发起筹款不收服务费,选择了筹款老师服务,第三方平台扣除0.6%的支付渠道费,水滴筹会扣除3%的服务费,1月11日起收费在极少数城市试行。

01慈善是水滴生意的一部分

据了解,自2016年7月正式上线以来,水滴筹一直对外宣称是大病筹款0手续费的开创者,并且已帮助经济困难的大病患者筹得超400亿元的善款。

不过,此前有媒体多次曝出水滴筹收取服务费的消息,但水滴筹创始人沈鹏在社交媒体上公开辟谣并指出,水滴筹不仅没有收过手续费,反而已经累计补贴1亿多元的支付通道费,并希望这些无良自媒体和背后推手们好自为之。

根据水滴公司披露的数据显示,2016年创办至今,水滴公司未在水滴筹平台上收过一分钱,2021年三季度财报也显示,水滴筹业务依然保持零收入,财报中显示,截至2021年9月30日,约有3.83亿人通过水滴筹向超过220万患者捐款,总额超过457亿元。按照这个数字,如果正式推行3%的服务费,水滴筹的历史收入将超13.71亿元,略低于2021年前三季度净亏损总额。

水滴成立只有不到6年时间,这是一个年轻的上市企业。一个有资本介入的企业,纯粹的来做公益,这是不现实的,所以水滴公司一定要保持有营收来源,这也是正常的。水滴筹在辟谣之后又开启服务费试点,虽然看似是“打脸”之举,但也是水滴在商业和慈善之间的两难选择。

2016年,水滴公司成立,当时水滴作为一个众筹平台,为寻求昂贵医疗费用的患者提供互助服务。凭借“零手续费”的优势,水滴筹尽管并未给水滴带去直接收益,但却为其赢得了市场美誉,提升了用户的信任度,进而吸引用户在水滴旗下购买保险。这就大大降低了水滴的流量成本。但是这也给用户留下了刻板印象,水滴是一家慈善企业。

02水滴筹失守导流“C位”

当一个商业公司把慈善当成生意的门面来做的时候,这样的慈善注定是充满争议的。

2019年,水滴筹先后发生了德云社弟子筹款、“PS病例”等丑闻,地推人员还被曝光伪装成“志愿者”,逐个病房引导患者发起筹款,募捐金额随意填写,不加审核甚至隐瞒求助者财产状况,捐款用途也处于失控状态,引发广泛质疑。当慈善成为生意的一部分,加之监管的收紧和负面新闻缠身,水滴筹的故事本事开始受到质疑。

更严重的是,水滴筹在沈鹏“众筹、互助和保险的‘三级火箭炮’发展模式”里面的原本承担的引流作用逐渐失效。一个客观存在的事实是,帮扶业务容易,付费转换不易,尽管下沉人群很多是通过水滴筹认识到保险的价值和水滴的品牌,但必须要承认的是,人们“被教育”与“愿付费”之间依然存在着不小的断层。并且,这种教育成本越往后越难。

根据水滴招股书显示,2018年,水滴保85.1%的首年保费来自于水滴筹和水滴互助的内部流量转化,另外14.9%来自于自然流量、老用户复购,以及第三方流量渠道。

但到了2020年,形势已经完全颠倒过来,水滴互助和水滴筹贡献的流量收入下降到16.6%,而第三方渠道带来的消费者贡献,则从2018年的1.9%增至2020年的44.9%。加之水滴互助业务在2021年的关停,水滴的业务模型中缺失了巨量的免费流量转化,这就为水滴带来更高的营销成本。

公开数据显示,2019年,水滴的销售及市场推广费用为10.57亿元,2020年的费用为21.31亿元。而到了2021年第三季度,销售和营销费用同比增长24.3%,达到7.817亿元人民币,窥其背后,水滴似乎陷入了“烧钱获客”的局面。

从去年5月登陆纽交所以来,水滴股价持续走低,截止2月22日最近一个交易日,水滴股价报1.56美元,自IPO以来跌幅超80%。去年三季度财报发布后,营销费用过高,净利润连续亏损,一位资深投资机构人士表示,“从我们投资的角度看,更关注的是水滴的业绩何时能够扭亏为盈。”

当上市的钟声敲响以后,水滴公司在资本市场出师不利,且连续数月跌跌不休,为什么资本市场对这家明星独角兽不再青睐?水滴公司的商业模式未来是否具有想象空间?水滴要给资本市场交的作业,多收3.6%手续费可以是应急之举,但绝对不是最佳答案。

03本质是保险中介

水滴如何挣钱,简单来说,水滴依靠水滴保的保险佣金挣钱。

一位保险行业业内人士曾经这样评价过水滴,“透过本质来看,水滴的故事实际上是一个保险中介致富的故事。”

2017年5月,水滴公司旗下保险平台水滴保上线,这也是水滴公司迈向商业化的关键一步。在上市时,水滴给自身的定位也是一家保险与健康服务科技平台。

招股书中显示,水滴公司营收主要来自保险经纪收入、管理费收入、技术服务收入和其他收入四部分,其中保险经纪收入占比颇高,这一部分的表现直接关系到水滴公司的总营收。

在水滴互助业务关停后,保险相关收入更是扛起了营收的压力。

因此,水滴加大了在保险产品上的力度。来自2021年第三季度财报的数据,截至2021年9月30日,水滴共在平台上提供了323种保险产品。首年保费中,超过90%是来自水滴的独家定制保险产品。产品类型方面,2021年第三季度重大疾病保险的首年保费同比增长了71%。

作为一个互联网保险中介平台,水滴的营收全靠保险业务拉动,失去了互助业务这一收入支撑腿之后,保险业务关系着整个公司的生死存亡。

但仔细拆解,水滴所谓的保险经纪业务,实际上还是在给保险公司打工,企业本身没有太多的议价权,不仅需要与阿里、腾讯、轻松集团等同类互联网保险产品进行竞争,同时还存在较大的监管风险。

中国保险业的监管框架正在不断发展,并且正在发生重大变化。

2020年12月,银保监会对线上保险业务监管进行调整,已于2021年2月生效。该调整变化是保险经纪平台设立客户管理、信息保护等,还要求平台规范宣传材料、营销活动,以及用户只能通过保险机构的线上接口进行在线投保。

除了限制保险经纪机构对用户信息的过度获取之外,银保监会还提高了平台的基础设施和网络安全标准,这也无疑增加了水滴公司的运营成本。

沈鹏在2021年三季度财报发布后表示,“互联网保险在今年经历了重要的转型升级,从过去注重规模和增速向注重质量和效益转变。”水滴将前路押在了保险身上,但可惜的是,市场并没有选择用真金白银为水滴及其所描述出来的商业蓝图来“买单”。

华尔街分析师认为,水滴是依靠医疗众筹和互助服务帮助其获得了可以货币化的客户。而投资者也不是被该公司的保险经纪业务所吸引而来的。如果投资者想投资保险业务,那完全可以买保险公司的股票,那会是一个比水滴更好的选择。

无论是众筹、互助还是保险,水滴做的仍是流量生意,而非用户生意,而无论是自有流量、还是从第三方购买流量,“流量生意”本身就注定了企业护城河的孱弱。对于水滴而言,要想获得长远发展,还是要多想想“用户核心”的事儿。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/