特斯拉:没有最牛,只有更牛!

编者按:本文来自微信公众号“海豚投研”,作者:海豚投研,贝壳投研经授权发布。

特斯拉(TSLA.O)于北京时间7月27日凌晨发布了2021年第二季度财报,要点如下:

1、业绩全面超预期,且含金量提升。

二季度公司营收119.6亿美元,同比接近翻倍;净利润首次站上10亿美元,同比增近10倍,环比增超3倍。同时本季度汽车监管积分贡献降低、比特币从贡献收益到产生减值损失,业绩含金量在提升,公司实力凸显。

2、成本费用控制良好,盈利水平成本季度财报最大亮点。

二季度公司毛利率24.1%,达到2018年以来的最好水平,同时费用率创2018年以来的最低水平。降成本、提效率是特斯拉多次在财报中提及的经营理念,公司正在一步步兑现交付量提升、盈利上升的长期逻辑。

3、汽车交付持续走强,毛利率创2018年以来新高。本季度公司交付量首次突破20万辆,同时低成本的上海工厂在出口中扮演重要角色,全球化生产效率得以提升。同时国产Model Y推出磷酸铁锂版本,成下半年交付量走高的新动能,德国工厂产能爬坡成为公司明后年新的交付增量。

4、技术方面,基于纯视觉的FSD VBeta 9.0版本上线,同时推出订阅模式,但199美元/月的定价并不友好。4680电池在性能和寿命方面得到验证,但距离量产仍需要时间,预计2022年电池可用性提高。

5、储能和服务业务继续增长,盈利能力改善。储能业务实现翻倍式增长,同时毛利率从一季度的-20%明显改善至本季度的2.5%,但储能和服务业务目前对公司整体毛利润的贡献仍为负。

整体观点:强劲交付量保障收入下限的情况下,降本控费齐发力,带来公司利润端的大超预期,财务角度逐季验证公司量利双升的逻辑,并朝着海豚君的乐观预期发展,优秀的公司就是具备持续超越市场乐观预期的特征。

同时中国市场舆论转向、汽车供应链问题缓解,特斯拉的基本面越来越顺,也许困扰投资的核心因素就只有估值这个见仁见智的问题了。

本季报的核心关注点如下:

公司整体收入、利润、毛利率、费用率等表现如何?是否超预期或低于预期?

在已知汽车交付量的情况下,收入端表现当没有大的预期差。我们核心关注汽车销售毛利率的变化?

产能目前仍旧是影响公司交付量的关键因素之一,尤其是德国柏林工厂对欧洲市场交付量的影响,因此我们持续关注公司各超级工厂的生产情况和新车型的推进。

汽车商业模式的变迁和资本市场的想象,我们持续关注公司自动驾驶技术进展和商业模式的变化。

汽车业务之外,储能业务和其他服务业务的边际改善和对公司整体业绩的贡献?

收入同比翻倍,超预期。2021年二季度特斯拉实现营收119.6亿美元,同比增98.1%,环比增15.1%,营收增长的主力贡献仍是汽车销售业务,不过占比较小的储能和服务业务也维持较好的增长态势,超出彭博一致预期(113.71亿美元)。

数据来源:公司财报,海豚投研整理

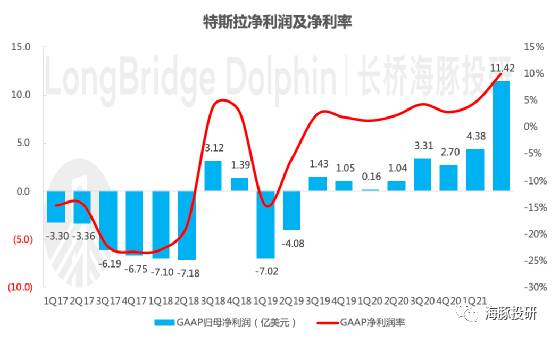

净利润同比增10倍,环比增超3倍,大超预期,同时盈利质量提升。

2021年二季度实现GAAP归母净利润11.42亿美元,首次站上10亿美元,同比增近10倍,环比增160%,对应EPS为1.02美元/股,在交付量提升、成本效率提升等因素的综合影响下,远超彭博一致预期(彭博一致预期GAAP净利润为6.2亿美元)。

同时汽车业务中积分贡献降低,比特币从贡献超1亿美元的收益到产生0.2亿的减值,公司盈利质量在明显提升。

数据来源:公司财报,海豚投研整理

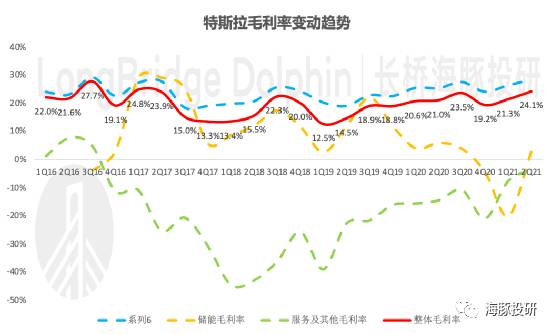

核心关注指标毛利率超预期,汽车销售毛利率超28%。

2021年二季度公司整体实现毛利率24.1%,同比环比分别提升约3个百分点,超彭博一致预期22%。重新印证了特斯拉销量拉升、盈利能力提升的长期逻辑。

数据来源:公司财报(上图蓝色为汽车毛利率)

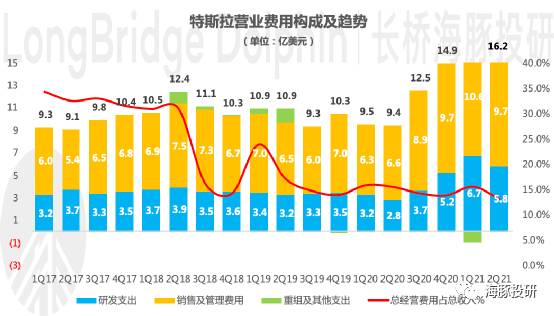

费用控制优秀,费用率达到近几年的最低水平。

2021年二季度公司研发费用5.8亿元,占营收的4.8%;销售管理及一般费用9.7亿元,占营收的8.1%,其中CEO绩效奖贡献约1.78亿元;整体经营费用15.72亿美元,占营收13.1%,达到近几年的最低水平;

数据来源:公司财报,海豚投研整理

现金储备丰富。

截止2021二季度末,公司期末现金余额162.3亿美元,现金储备丰富。

同时由于季节性因素,一季度现金流表现是最差的,但2021年一季度公司实现经营活动现金流和自由现金流的同时转正,二季度现金流表现则更佳,产生经营活动净现金流21.24亿美元,自由活动现金流6.2亿美元。

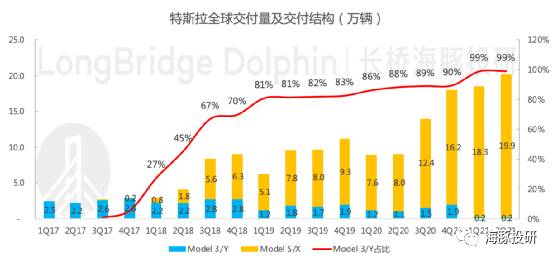

Model 3和Model Y夯实下限,新款Model S开始交付。公司共生产汽车20.6万辆,环比增14.5%,交付汽车20.1万辆,单季度销量突破20万量,继续刷新季度交付新高,环比增8.9%。

其中Model 3和Y销量继续走高,受益于中国市场Model Y产能爬坡,近期国产Model Y引入磷酸铁锂版本,价格降至30万元以内,预计中国市场Model Y会继续上量。

另外新款Model S于2021年二季度实现了交付,Model X则预计2022年后开始交付。

数据来源:公司财报,海豚投研整理

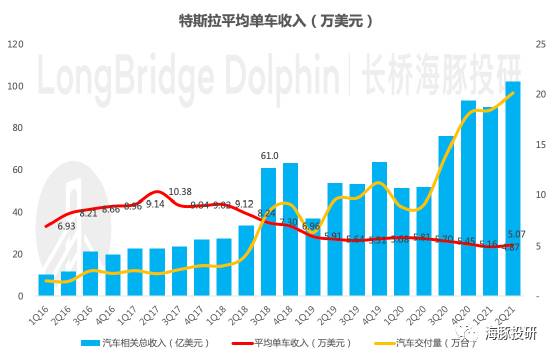

ASP:车型结构和地域结构整体拉低公司ASP,Model Y占比提升边际提升ASP。

大趋势方面,上海工厂产能继续爬坡,定价偏低的中国市场销量在公司全球销量中的占比提升。

同时高端车型Model S/X因该款出货量占比不足1%,车型结构和地域结构导致公司ASP处于历史较低水平。

不过从边际变化上来看,由于Model Y上量对Model 3的挤压,二季度ASP相比一季度小幅提升,最终二季度我们计算口径的特斯拉单车收入为5.07万美元。

数据来源:公司财报,海豚投研整理

监管积分贡献降低,收入含金量提升:

整体实现汽车业务营收102.06亿美元,同比接近翻倍。此外本季度汽车租赁业务产生3.3亿美元收入,销售积分收入产生3.54亿美元,积分收入处于近5个季度以来的较低水平,因此本季度汽车业务收入的含金量相对更高。

毛利率创2018年以来新高,本财报最大亮点。

降成本是特斯拉多次在财报中提及的经营理念。2019年开始随着车辆交付量的快速增长,特斯拉毛利率稳步增长,对于烧钱的造车行业,交付量上升、盈利上升是资本市场所喜闻乐见的。

但特斯拉2020年四季报披露的毛利率掉头向下打击了资本市场信心之后,2021年一季度公司毛利率转头向上给资本市场打了一剂强心针,本季度公司汽车业务毛利率继续提升,创2018年以来高,实现28.4%。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/