为什么越是“便宜”的基金散户越多?买基金如何摆脱“小赚大亏”的怪圈?

为什么越是“便宜”的基金散户越多?

你在买基金的时候,会考虑它的净值吗?

喜欢净值高的还是低的?

在很多人看来,这算不上一个问题,因为净值高低并不是在买基金的时候需要考虑的因素。

道理很简单:

投资者的总资产=基金持有份额基金单位净值

投资回报=投资者的总资产净值增长率

有A、B两只基金,A单位净值1元,B单位净值2元,现在分别买A、B基金各1000元,可以买A基金1000份,B基金500份。(不考虑手续费)

假设过了一段时间,A、B基金都涨了10%,

A基金回报=1000份1.1元-1000元=100元

B基金回报=500份2.2元-1000元=100元

虽然A基金净值比B更低,但赚得一样多——基金的收益,不取决于买入时的净值高低,而是由基金净值未来的涨跌幅决定的。

理是这么个理,但现实却是:

越“便宜”的基金,散户越多。

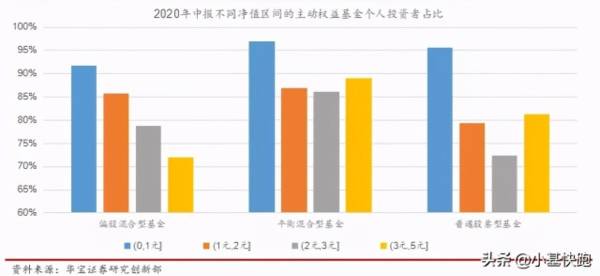

小编在华宝证券的研报里,看到这么一组数据:

解释一下,蓝色条块代表单位净值1元以下的基金中,个人投资者(散户)的占比;

橙色代表单位净值1元到2元的基金中,个人投资者(散户)的占比;

灰色代表净值2元到3元的,黄色是3元到5元的。

可以看到,净值低于1元的基金,散户的占比最高,随着净值的上涨,散户的占比明显下降。

为什么越便宜的基金,散户越多?

想了一下,大概有这么两个原因:

净值“恐高”症

在买基金的时候,很多人倾向于选择“便宜的”即净值低的,他们的内心OS大概是这样的。

净值高的基金已经涨了很多了,上涨的空间不大了,下跌的可能更大。不如买净值低的,未来上涨空间更大。

然而事实却非如此。

我们用数据说话。

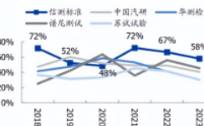

分别取2016年-2019年末,单位净值最高和最低的各20只普通股票型基金,统计它们在接下来一年的净值涨幅。

数据来源:Wind。基金历史收益不代表未来

可以看到,在2016年末、2017年末、2018年末单位净值最高的20只普通股票型基金,在接下来的第一年中,净值表现好于单位净值最低的20只基金;

而在2019年末单位净值最低的20只普通股票型基金,在接下来一年的表现更好。

所以,基金净值的高低,和它未来的表现没有必然的联系。

基金净值高,未来上涨空间小;基金净值低,未来上涨空间大这样的说法,可能来自于炒股时的行为习惯。

股票价格围绕它的内在价值上下波动,当股票价格下跌,向下偏离价值较多时,就会“便宜”,更有投资价值,当股票价格上涨,超过内在价值,就变贵了,有下跌风险。

但这套逻辑并不适用于基金,因为基金的持仓股票是在不断变化的。

比如一只基金买了10只低估的股票,净值上涨后,这些股票不便宜了,基金经理把它们卖掉,又换了10只低估的股票,而净值可能继续上涨……

所以,基金净值没有贵和便宜的区分。

投资一只基金,主要是看好该基金投资标的的未来市场表现、基金管理人运作水平,而非买入时净值的高低。

很多净值高的基金,恰恰因为其历史业绩不错,从一方面证明了基金管理人运作水平。

被套住不舍得割肉

当然,低净值的基金也不是一开始净值就低的。

也就是说,很多人是因为净值下跌,又不舍得割肉,“被迫”留下来的。

事实上,很多人都会卖出盈利的基金,而留下亏损的,所谓“卖涨不卖跌”。这和炒股时出赢保亏的做法如出一辙。

探究这背后的小心思,还挺有趣的。

他们会为自己买的每一只基金单独开立一个“心理账户”,希望在关闭每一个账户时都能盈利,

面对一只盈利的基金和一只亏损的基金,该卖出哪个?,这个问题相当于在给你带来的快乐和给你造成的痛苦中作选择,你大概率会卖掉盈利的,以享受投资成功的乐趣。

而亏损的自然不想卖,因为这会让我们“不舒服”。

然而,如果你在意的是你的财富而不是感受,就应该把你购买的所有基金作为一个组合,整体来看。

根据未来可能的表现,卖出你不看好的基金,而不是考虑它目前是盈利还是亏损。

买基金如何摆脱“小赚大亏”的怪圈?

很多投资者进入市场总会经历小赚大亏的阶段,资金曲线在这个阶段的表现也是小涨急跌,更有甚者会是一路下跌。除了行情因素以外,我们的哪些行为会导致小赚大亏呢?一起来排雷吧。

行为一:小涨耐不住 大跌能死扛

假设在市场震荡想降低仓位的时候:如果你的手中有一只盈利的基金、一只亏损的基金,而你急需用钱,必须变现一只,你会怎么选?

没猜错的话,大多数人都会选变现盈利的基金。

不少投资者认为,卖掉盈利的基金,继续持有亏损的基金,代表未来还有“扭亏为盈”,持续上涨的可能。而如果一旦卖出亏损的,那就代表把账面的浮亏,变成实际的亏损,事实上很少有人会选择“痛苦”而避开“快乐”。

这在行为金融学上有个专门的名词叫处置效应。何为处置效应?指的是投资者不愿以低于购买成本的价格出售资产的现象,也就是说,倾向于“售盈持亏”。在盈利区域,是风险回避者,希望“落袋为安”,所以会赎回基金;而在损失区域,是风险偏好者,选择“放手一搏”,所以反而不会赎回。

那卖出上涨的基金总是错过上涨行情,是否意味着要及时卖出亏损的基金止损呢?

其实,盈利或亏损,都不应该是我们买卖基金的第一考虑因素,基金本身的“质量”才是至关重要的。经济学有个重要的概念叫“沉没成本不是成本”,沉没成本跟这只基金未来的风险收益毫无关系。投资应该“向前看”,而不是“向回看”。

那具体怎么看呢?

第一步:看市场环境

市场大环境和基金表现息息相关,资产价格的未来走势与基本面、市场供需等客观因素有关,小财认为,判断卖出手中资产的衡量标准,或是资产目前的价格是否合理、未来是否还有上涨空间,要学会适当忘记自己的投资成本,客观冷静的去分析市场,才能力争实现最大回报。不要以市场短期走势为指标判断入场时机,更多的要从基本面出发,并养成长期跟踪和持有的良好投资习惯。

第二步:看中长期业绩

虽然基金的历史业绩并不能代表未来收益,但至少能够帮我们“去伪存真”,有的产品短期的业绩表现或不突出,但从中长期维度来看,却一直处于同类领先位置,暂时的“蛰伏”或是为了下一次的“厚积薄发”。用放大镜审视每天的净值涨跌或是不可取的,相对于“短期冠军”,那些连续每年排名都在前1/2的及格基金,拉长时间维度来看,或大概率能在投资长跑中跑出屈指可数的好成绩,更适合作为投资的长期伴侣。

第三步:看基金经理能力

当持有基金出现亏损的时,排除市场主题轮动所导致的短期下跌,基金“舵手”同样值得关注,因为基金经理的管理能力,或直接决定了产品的收益水平。

需要关注的是,基金管理人的投资方法和理念是否有长期的业绩验证,是否在穿越不同的市场周期之后,依然稳步向上,管理人的投资风格和投资方式是否发生了重大变化,当你投资的管理人足够优秀,短期浮亏或终会转正,短期浮盈也会通过长期的持有不断累积,或无需过度关注当下盈亏,我们需要关注的是,持有基金在未来是不是能够取得更高的预期收益,是不是具备更好的收益风险比。

行为二:高点梭哈

即使是经过千挑万选的基金,如果买的时机不对,也会遭遇亏损。

如果在熊市底部区域满仓押上,那是最令人开心的,可以吃到比较丰厚的回报。

但是即使是巴菲特老爷子亲自来,也无法给你找出未来的熊市最低点在哪里。

因此,我们在买入基金的时候,并不知道自己身处的位置到底是山底、山腰还是山峰。

所以,比较保险的做法就是不要一把梭。

满仓押上,有可能会让你的资金从1变成2、3甚至更高,但这只是量变。

失败的一把梭,却会让你的资金从1变成0,这可是质变!

满仓操作相当于把手头上的“子弹”都打上,一切交给市场,风险太高,一旦持有的基金亏损,可能造成“满盘皆输”的局面。极端情况下,如果基金净值下跌50%,需要翻倍才能回本;如果下跌70%,则需要翻三倍多才回本。

那如何做好仓位管理呢?

办法一:用抄作业的思路去管理仓位

我们可以看一下,股票基金、FOF基金的情况来调整仓位。

以FOF基金为例,专业买手的持仓里也一般不超过30只基金,所以做好仓位管理的前提,就是要基金数量别贪多,宜精不宜多。

另外可以根据基金的仓位动态调整我们自己组合的仓位,基金趋势性的加仓、减仓都对市场有助涨、助跌的作用。而A股也有一个公募基金88魔咒,即公募基金仓位上升到88%,基本是阶段性的高点,市场整体增量资金不多了。所以这个时候我们的基金组合也可以适当降低仓位,落袋为安,减少波动。

办法二:根据市场点位、估值情况来管理仓位

一般而言,大盘如果处于市场低位,上涨空间巨大,可以重仓持有。如果涨幅过大、处于相对高位震荡阶段,可以保持半仓仓位。如果大盘开始调整向下,则可以降低到一两成的仓位。低点重仓、中点半仓、高点轻仓是基金投资的关键参考指标。

办法三:根据自己的投资风格来管理仓位

虽然我们市场强调,基金投资是提倡长期价值投资,但仍然会有投资者乐于利用基金进行短期投资。对于这类投资风格的基民来说,基金调仓会更频繁,因此站在这个角度,为了更短时间地获取收益,他们的基金仓位往往会比较高。

但对于长期基金投资者而言,做好中长期的仓位控制将更为重要。具体的仓位管理策略,可以选择定投但不定额去管理比较好。就是定期投入,但是金额根据市场涨跌自行调整,原则是跌了多加,涨了少加或者不加。

行为三:持仓单一

买基金,是应该普遍撒网?还是重点培养?

当我们复盘一些成功的投资人士的经验的时候,会发现,利润主要来自于集中,而不是分散。比如高瓴资本创始人张磊,就是一个集中持仓的典型代表,从创始时的第一笔投资就是几乎满仓腾讯,到后来的重仓京东,回望高瓴从2000万美金创始规模到如今5000亿人民币的管理规模的增长路径,伴随的基本都是重仓,甚至是all in的选择。

另外,投资大师巴菲特其实也是集中的信徒。在2008年的股东会上,有人问:“两位曾重仓美国运通和华盛顿邮报,你们的投资这么集中,信心从何而来?”

巴菲特回答:如果我们只管理自己的钱,只要是我们真的特别看好,把总资产的 75% 投入到一个仓位上,根本不成问题。

问题的关键,其实并不是应该分散还是集中投资,而是我们对一个投资机会的确定性、成功把握究竟有多大?确定性大则可以集中,确定性小则需要分散。

对于是否需要分散投资,巴菲特和芒格的观点也很明确:“非专业的投资者应该分散,专业投资者怎么能分散?”所以巴菲特给个人投资者的建议就是“买指数基金”。

所以普通投资者很难准确把握行情,分散投资反而胜率更高。那如何分散呢?

关于基金组合的配置,一般有三种模式:

第一种:核心卫星式顾名思义,就是核心基金+卫星基金的组合模式。根据自身的风险偏好,选择合适的核心基金,比如进取型投资者,可以选择主动权益类基金,稳健型投资者核心基金可以配置宽基指数基金以及债券基金等。 卫星基金部分配置适量的主动权益类基金来博取收益,通常,核心基金部分资金占比在50%-70%,然后再挑选3-5只卫星基金占用剩下的30%-50%资金。

第二种:二八分配比较简单粗暴的基金组合配置方式,就是80%配置债券基金,20%配置其他权益类基金,因为大部分资产都配置了债券基金,所以这种配置的特点就是稳健。整个基金组合的基金数量在4-7 只。

第三种:平衡型按照一定的比例,把资产均衡分散到各个类别的基金中去,这种模式的基金组合最重要的目的是分散风险,对于不同类型的基金,资金均衡分配,没有特别重仓的基金。 收益和风险永远是正相关的,通过上述三种基金组合我们可以合理的找到适合自己的配置。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/