暴跌50%后,拿下108亿元大单,这个医药白马是未来最好的选择之一

如果仅从股价来说,作为老牌药企恒瑞医药绝对无法标榜第一,毕竟市场有的是“黑马”及“妖股”。

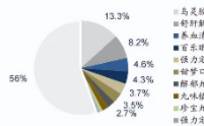

但如果从长期潜力和确定性角度来说,在医药490多家上市公司中,我的第一选择或许就是恒瑞,因为它曾是国内最早于20世纪90年代就进入抗肿瘤领域的化学制药公司,现如今经历20几年的发展,其竞争实力不容小觑,并且依然走在创新这条路上,未来实力只会越来越强、潜力越来越大。

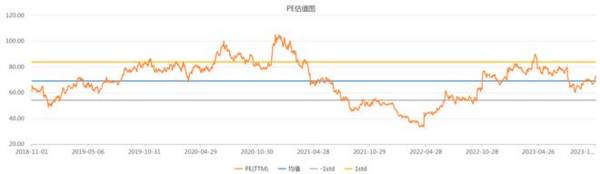

虽然不可否认医药创新的艰难,也不可否认恒瑞医药当前PE的价格并不算低,甚至不可否认恒瑞三季报的业绩依然差劲,但短期来说,这些都是表面的、暂时的东西;长期来说,只要选择一个好价格、企业预期是好的,就有希望。

(2023年三季报发布后,恒瑞医药的市盈(TTM)达到了72倍左右)

1、短期来说,怎样才算一个好价格?

第一个层面来说就是不管预期如何,尽量选择一个低估的价格:和历史估值相结合,如果PE在历史均值之上,甚至严重偏离历史均值,这往往就意味着公司价格短期不太合理。

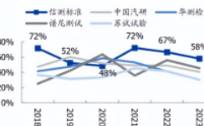

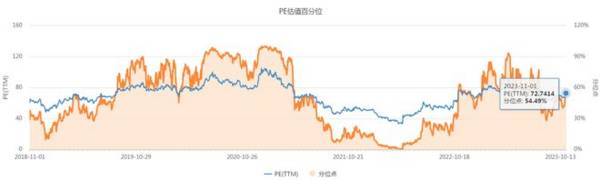

以恒瑞医药为例,企业当前的滚动PE为72.74倍,在最近五年历史估值统计中处于平均值偏上、54.49%分位点附近。

(数据来源于东方财富电脑终端)

那么基于第一个层面,我们大概能判断短期一家公司的估值是位于什么区间,但往往并不精确,所以“好价格”判断的第二个层面:结合未来业绩预期去计算PE,主要指未来一个季度以及下一年的预期。

举例子就是,现在发布了2023年三季报,那我们就要去预期4季度以及2024年,企业业绩将是什么局面,确定性和持续性是怎样的?

那么在对4季度业绩有把握的基础上,就可以再去计算“预期PE”,这时候再将这个预期PE放在历史估值中去考量;

与此同时,对公司下一年业绩增长做出“向好”或者“不向好”的判断,以此也能作为价格高低判断辅助。

2、恒瑞发布的三季报,预期向好?

那么依然以恒瑞为例,第一层面来说,我认为它的PE并不算低,处于近五年历史平均值之上,我们接下来主要考虑第二个层面,即4季度和明年的业绩预期。

对业绩进行预测,当然要看2023年三季报和历史数据。

①23年三季度同比数据虽然不好,但四季度预期向好。

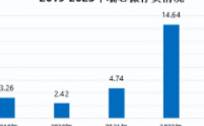

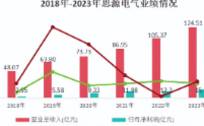

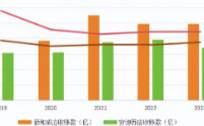

最近两年恒瑞历史业绩表现如下图,今年三季度恒瑞的营收、净利润增长其实不算好,分别同比增长2.24%、10.57%;

但因为去年四季度业绩也不好,所以就使得今年四季度存在一个较好的预期:营收端,今年前三个季度营收均环比增长,那么四季度环比下降的可能性就小了一些;

净利润端,今年三季度环比增长,净利率也略高,那么不考虑其他因素,即使今年四季度营收规模尚不确定,有净利率的支撑,净利润端预计也不会太变差,而有提升空间。

如下图数据,虽然最近两年因为行业变革,企业盈利指标发生了不小的波动,但随着企业经营也逐步恢复常态,毛利率已稳定下来且有所回升,净利率也呈好转趋势。

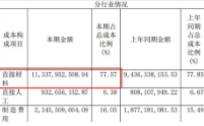

其中,净利率除了受毛利率影响外,最值得一提的销售费用/率,恒瑞也做出了向好的“铺垫”,即继二季度投入较多的销售费用后,三季度环比、同比销售费用都在下滑,从而导致销售费用率下降,也为净利率提供一定支撑。

而销售费用率的稳定甚至下降同时意味着,恒瑞维持当前的销售规模不需要过多的销售费用投入,从而对四季度净利率预期提供支撑。

②另外,营收端虽有不确定性,但已经出现了支撑点。

企业的业绩预测比较难,而且很难精确把握;

所以我们主要采用间接方法:整体评估企业当前的经营情况,以及挖掘未来可能出现的潜力。

首先,客观来说,恒瑞当前的销售状况依然不太乐观,只能说相对乐观。

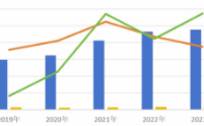

因为经营现金流和净利润的计量有着“时间差”,所以能通过现金流获得的情况去判断净利润获得的难易程度(也就是企业的经营情况)。

以下图中的两大指标为基础,23年三季度销售商品提供劳务收到的现金与营业收入比依然不算高,但好的地方在于,经营活动现金流净额与净利润比(净现比)已经连续两个季度大于1了,所以预计不乐观的地方在产品销售端,而公司内部管理状况(成本费用控制方面)还可以。

而产品销售破局必然要看药品创新+海外授权,其中海外授权端终于取得了能看到的好结果。

对于所有的创新药企业来说,爆款药和海外授权在没发生之前,其实都“可遇不可求”,就比如说,恒瑞今年的海外授权管线达到了6例,而2022年和21年甚至一例都没有,这是我们无法提前预测的,但这也是我认为恒瑞真正有潜力的一种表现。

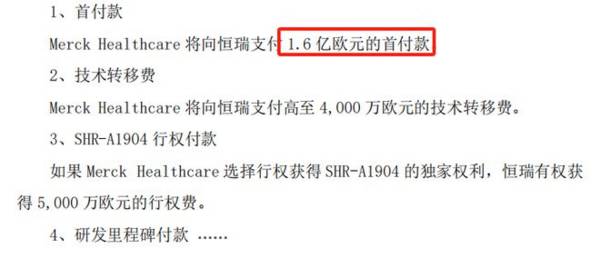

今年恒瑞对外授权获得首付款最多的一个协议,便是于2023年10月30日刚刚公布的,涉及两款药物,分别为第二代PARP抑制剂和Claudin18.2ADC药物,目前这两款药物均处于早期临床试验阶段,且全球没有同类产品上市,那么恒瑞将取得的1.6亿欧元(约12亿元人民币)首付款(预计首付款将计入四季度营收),以及未来期合计最高达14.15亿欧元(约109亿元人民币)的协议金,包括4000万欧元的无条件技术转移费和后期行权后的行权费和研发、销售里程碑付款等。

(2023.10.30产品授权公告)

3、业绩预测+PE计算,判断恒瑞的价格

分析下来,我对于恒瑞的预期还是比较看好的,虽然现状仍谈不上乐观,但能发现正在变好的方面:净利率具备支撑性以及海外授权收入的获得等,那么在此基础上,23年四季度便有可能超预期。

今年前三季度,企业的营收为170.14亿元,假设四季度营收将同比不增长,那么就是53.3亿元(同22年Q4),再加上前面提到的1.6亿欧元(12亿元)海外授权收入,那么2023的营收就是235.44亿元;

给予19%及20%的净利率(2022年是17.93%、2023年前三季度是20.28%),算出来全年净利润就是44.73-47.09亿元。

(以上业绩预测仅供参考)

那么以现在的市值3060亿元,算出2023年的PE就是约68-65倍,均要低于恒瑞近五年的平均值PE68.97,也就是说当前的PE虽然看上去不低,最近股价也涨了不少,但实际并不算高(当然也不算低估)。

另外,再往明年期考虑,今年的医保谈判以及年报预期其实就是关键(并且24年一季报往往会同时发布),预期向好PE就能给更高数值,预期不好PE当然就越低,如果无法准确判断,不妨就期待更低的价格~

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/