这家国内汽车电子龙头Q1净利润大超预期

遵循价值规律,深掘成长逻辑。咱们继续聊中盘股的低估值机会《全球高质量龙头,厚积薄发不可小觑!》,

当前国内外流动性收紧、利率上行的背景下,各行业龙头公司由于估值过高,在本轮调整中下跌最为显著,相对低估值的中盘股则安全边际较高,市场风格已呈现出显著的切换,从均值回归和投资性价比的角度,当下布局中盘股的胜率更高。

中盘价值股系列之德赛西威(002920):精准卡位L3+赛道,二次腾飞刚刚开启

一、行业现状:智能座舱转型Tier0.5,成长空间依然广阔

在电动化、智能化趋势下,汽车需要呈现电量、续航里程、电池状态,高精地图等信息,传统中控仪表已经难以处理庞大的信息,与此同时自动驾驶功能逐步渗透,驾驶员对车辆操控频次减少,座舱作为人机交互的主要入口将负责更多功能集成,因此也将成为车企率先变革的单元。智能座舱的核心在于一颗芯片提供算力,实现多屏融合。实现一芯多屏的难点在于芯片需要强大的处理器以及复杂的软件操作系统,因此目前主机厂采用多芯多屏的过渡方案。

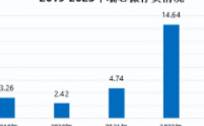

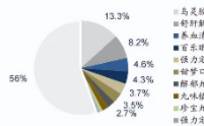

2025年国内智能座舱市场规模增长至939亿元,5年CAGR约18%,从细分市场来看,全液晶仪表盘和HUD领域成长空间最大。从行业格局来看,目前国内外座舱市场由大陆、伟世通、电装等Tier1主导,国内零部件供应商存在较大替代空间。

二、公司简介:汽车电子老牌龙头,传承德系Tier1优质基因,座舱业务竞争优势显著

1)公司前身为飞利浦、曼内斯曼、西门子的控股合资公司,跟随德系起家,继承了德系Tier1的研发体系和技术优势;

2)“一芯多屏”趋势带来的是高额的研发投入,头部车企是座舱高端化的主要参与者,公司新订单、新项目集中在大众、丰田、吉利等头部车企,未来渠道优势将进一步凸显;

3)公司是国内最注重研发,也是全球化布局最全面的汽车电子公司,作为为数不多具备定制操作系统和座舱域控制器解决方案的能力供应商,公司有望成功转型Tier0.5,在座舱领域获取更多市场份额。

西部证券认为德赛西威是国内最有望成功转型Tier0.5的座舱电子供应商,其优势主要体现在两方面:1)定制操作系统的能力,公司在研项目集中在操作系统,并且已经自主研发出基于WinCE和Linux的导航系统;2)一芯多屏趋势下,Tier0.5需要具备适配域控制器芯片、电子元器件和操作系统等软硬件开发能力,而德赛西威是国内为数不多可以提供域控制器解决方案的供应商。

三、经营分析:Q1净利润大超预期

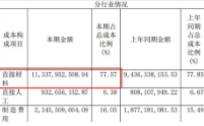

公司2021Q1实现营收20.42亿元,同比+78.3%;归母净利润2.28亿元,同比+312.08%;扣非后归母净利润2.23亿元,同比+416.11%。其中,毛利率25.04%,同比+4.68pct,环比+0.95pct。

Q1收入高增长主要原因:全球疫情逐步得到控制,座舱产品受益于公司大客户一汽大众2021Q1产量为48.4万辆,同比2020年+49.19%,较2019年+6.12%;域控制器产品受益于小鹏P7 2021Q1实现销量7974辆,同比+36.94%。Q1业绩增速远超收入增速主要原因:Q1毛利率环比提升0.95pct,同比提升4.68pct,原因可能在于:高软件附加值产品(车载信息系统+ADAS)占比提升所致。销售/管理/财务/研发费用率同比均有所下降,最终带来总体净利率环比提升3.2pct,同比提升6.4pct。

2020年公司量产了基于Hypervisor架构的新一代智能座舱,在智能驾驶方面,ADAS功能产品顺利拓展客户,更多功能有望加速量产落地;域控制器作为英伟达生态重要一环,德赛通过深度绑定英伟达带来ASP提升。全自动泊车系统、360度高清环视系统和驾驶员监测系统已成功突破上汽通用、长城、上汽乘用、蔚来等白点客户。也已为小鹏P7实现量产配套,与理想展开战略合作。在车载网联方面,作为重要发展战略的组成部分,持续开拓新客户。公司已推出整车OTA、网络安全、蓝鲸OS3.0等网联服务产品,并已突破长安福特、江淮大众、赢彻科技等白点客户,并助力一汽捷达首次车联网OTA升级,和华为合作带有Hicar功能的主机也在多个OEM项目中应用。

四、未来展望:绑定英伟达,精准卡位L3+赛道,将充分享受自动驾驶行业红利

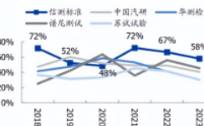

英伟达将成为主流车企L3级以上车型自动驾驶芯片的主要供应商,预计到2025年,英伟达在国内L3级以上市场份额达到62%。公司是英伟达在全球合作的5家Tier1之一,作为英伟达打入自主品牌的最佳合作伙伴,继小鹏P7量产后,公司基于英伟达Orin的IPU04平台产品也将启动。公司4代平台IPU01-IPU04已经可以满足不同级别自动驾驶的研发需求,先发优势稳固,我们预计德赛西威域控制器业务在2022年进入放量期,2025年在国内市占率达到27%。这也是公司下一个主要增长来源。

综上,

在智能座舱方面,软件实力进一步提升,新一代融合了泊车类、行车类的高级别智能驾驶辅助功能已获得国内领军车企的新项目订单。

Q1净利润大超预期,三大业务齐推进,助力公司业绩持续向上。

风险提示:全球疫情控制低于预期;下游乘用车需求复苏低于预期。

本文转载至 王牌脱水研报公众号

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/