重疾险涨价,退保率飙升,部分中小险企何处去?

编辑按:本文转载至微信公众号“懂财帝”,飞鲸投研经授发布 。

保险公司必须摒弃价格战的传统思维,摒弃“以补贴换增长”的传统经营模式,转而回归客户需求,聚焦差异化的价值主张,并借助数字科技持续创造出源源不断的新业务价值。

如何平衡客户、渠道、公司三者之间的利益?中国部分中小险企一直在找寻着最优解。

过去二十余年,保险业高速扩张。为了抢占市场份额,部分中小险企主动掀起“价格战”,将利益让给渠道和客户。

其结果是经营成本超支严重,费差损巨大。好在彼时的保费规模不断攀升,投资端收益依然丰厚,利差益才能补贴上费差损,实现整体盈利。

2018年,监管收紧,整个保险行业进入深度调整期。

此后,寿险、健康险等险种的保费规模增长乏力,投资收益预期持续下滑,利差益收窄,部分中小险企“以补贴换增长”的传统经营模式已难以为继。

《财新周刊》援引一位中型寿险公司总精算师的判断,“中小(保险)公司缺乏规模效应,费用超支严重,实际费用和假设费用之间普遍存在3、4倍的差距。”“这几年大部分中小保险公司不仅费用超支问题得不到解决,反而还可能继续恶化下去。”

但在“内卷”的市场环境下,如果大幅削减销售费用,市场份额又必然会被同业迅速吃掉。而市场一旦被抢走,就很难再夺回来。

部分中小险企被裹挟,正陷入两难境地。他们迷惘、踌躇,该何去何从?

01 从3.5%到3%背后的「玄机」

7月31日24时,近两年最大规模的保险产品下架潮落下帷幕。

国内92家人身险公司旗下所有预定利率为3.5%的产品,全部下架停售。数百万保险代理人唏嘘叹惋,纷纷在朋友圈发文告别“3.5%时代”。

事实上,早在今年4月下旬,这场人身险产品下架大潮就已开始酝酿。

监管部门召集了多家保险公司总精算师开会,要求机构应当主动调整新产品的定价利率,尤其是传统寿险产品,明确若定价利率在3.5%的将不予报备。

7月,监管正式对各寿险公司进行窗口指导,要求于7月31日24时前下架定价利率大于3%的保险产品,包括普通型终身寿险,预定利率超过2.5%的分红险,最低保证利率超过2%的万能险等。

何为预定利率?可以理解为保险公司在设计保险产品时,根据其未来对资金运用收益率的预测而为保单假设的贴现率。

对消费者来说,调降预定利率,直接意味着相关的保险产品涨价。因为贴现率降低了,要想达到原来的保额,就要多缴纳本金。

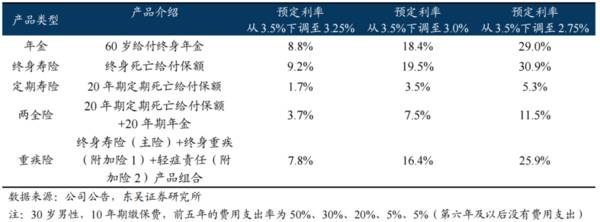

不过,不同险种的涨价幅度略有差异。从利率敏感性排序来看,终身寿险年金>重疾>两全>定期寿险。

据东吴证券测算,以30岁男性,保额为20万元的终身寿险(主险)+终身重疾(附加险1)+轻症责任(附加险2)产品组合为例。保额为1000元,缴费期限为10年,前五年的费用支出率为50%、30%、20%、5%、5%(第六年及以后没有费用支出)。

精算定价结果显示,当预定利率从3.5%下调到3.0%后,对应毛保费涨幅为16.4%。

对此,某资深精算师表示,机构在优化产品时会综合利率调整、产品责任、费用率等因素,因此,产品价格的调整可能会呈现不同结果。但他强调,“结合监管要求来看,重疾险产品的价格至少应上涨7%~15%。”

不过,有意思的是,懂财帝发现部分重疾险产品的涨价幅度并没有那么高。

橡树保、深蓝保等平台测评了君龙人寿8月份刚推出的超级玛丽9号重疾险。30岁,保额为30万元,保终身,缴费期限为30年,若男性购买,一年保费为3096元,较预定利率3.5%时代的超级玛丽8号重疾险,仅涨价了5.2%。若女性购买,仅涨价5.3%。

若再附加恶性肿瘤-重度多次赔/医疗津贴后,男性投保的价格仅上涨3.3%,女性投保的价格仅上涨2.7%。

显然,超级玛丽9号重疾险的涨价幅度远低于行业平均标准。也正因此,它一上市就引起了保险同业的诸多争议。

支持者认为:在预定利率3%时代,对比小红花致夏版(国富人寿)、健康福终身重疾险(升级版,人保健康)等产品来看,超级玛丽9号重疾险确实更便宜。

另一些保险从业人士则质疑,“这款产品如何做到既符合监管要求,又便宜?难道它真的成功平衡了客户、渠道、公司三者之间的利益,实现了多方共赢?”

而反对者则旗帜鲜明地认为,这就是为了抢夺市场份额,实际是一次激进的价格战。在他们看来,监管将预定利率从3.5%降至3%,就是要降低利率下行时期保险行业的负债成本,进而防止利差损和行业恶性竞争等问题。

这到底是一次“颠覆式创新”?还是“新瓶装旧酒”?

没有超级玛丽9号重疾险的产品底层数据,暂时还很难判断。

但消费者和市场是最好的“试金石”,他们或许很快就会给出准确答案。

02 部分险企「承重压」

换一个视角,透视产品背后的保险机构,其实能够获得一些有价值的信息。

超级玛丽9号重疾险的承保机构是君龙人寿。偿二代新规下,截至2023Q2,其认可资产为63.95亿元,是一家小型险企。

偿付能力,是保险公司赔付保单等债务的能力,是最重要的监管指标之一。

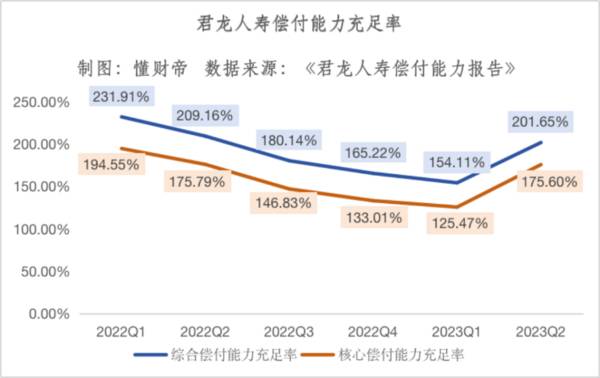

根据监管要求,综合偿付能力充足率不应低于100%。但实际上,当机构的综合偿付能力充足率低于120%时,监管就会将其列为重点关注对象。核心偿付能力充足率的监管要求是不低于50%。

而翻阅君龙人寿的《偿付能力报告》能发现,2022Q1至2023Q1,其综合偿付能力充足率和核心偿付能力充足率虽然符合监管要求,但已连续5个季度出现下滑,并低于行业平均水平。

国家金融监督管理总局披露的数据显示,截至2023年一季度末,国内185家保险公司的平均综合偿付能力充足率为190.3%,平均核心偿付能力充足率为125.7%,君龙人寿则分别为154.11%、125.47%。

直到2023Q2,两项指标才有所回升。原因很简单,6月27日,其注册资本由15亿元增加到了21亿元,直接提升了其偿付能力。

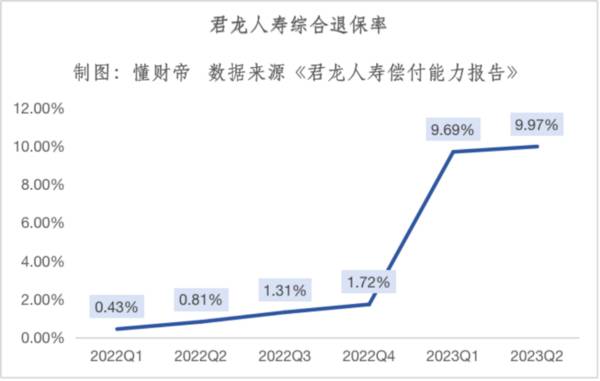

但其资产负债表的压力并未减轻,激增的退保率正加剧君龙人寿等一些险企的“脆弱性”。

2023Q1,君龙人寿综合退保率环比激增7.97个百分点,达到9.69%。2023Q2,综合退保率进一步攀升至9.97%。

值得注意的是,利安人寿的综合退保率同样在2023Q1从3.9%大幅增加至10.16%,长生人寿综合退保率更是连续几个季度保持在15%以上的高位。

深挖三家保险机构的《偿付能力报告》,实际上,综合退保率高企,一方面是源于单一理财型产品的集中退保,另一方面则源于过度依赖银保渠道。

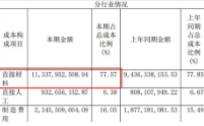

资料来源:君龙人寿《2022Q2偿付能力报告》

以君龙人寿为例,2022Q2,其年金险产品——君龙稳得宝年金保险退保了1817.81万元,退保率为26.77%。年度累计退保规模达到4.84亿元,年度累计退保率达到91.63%。其销售渠道就是银保渠道。

同时期,利安人寿年金险产品——聚富宝养老年金保险退保了近10.3亿元,退保率为28.38%。年度累计退保规模为54.53亿元,年度累计退保率达68.08%。销售渠道同样是银保渠道。

对此,保险业资深人士表示,退保率大幅攀升主要源于:(1)产品到期给付;(2)保险代理人误导销售;(3)消费者退旧投新;(4)退保黑产等。

上述君龙人寿、利安人寿等小型险企主要是因为产品到期给付。但从另一方面来看,也暴露出部分小型险企在产品、渠道等方面的能力较弱。

为了抢占市场份额,小型险企凭借激进的策略,力推较短期、高收益的理财型产品。在短时期,或许能赚得盆满钵满。

但当行业下行叠加产品到期时,其偿付能力和流动性必然承压,极易爆发兑付失败的风险。

03 结语:期待“小而美”的标杆

总资产规模超28万亿元的中国保险业正加速变革。以客户需求为中心,为客户创造价值,已经成为新的行业命题。

尽管保险业的马太效应也在逐渐显现,但巨头不可能做到面面俱到,行业也不会出现赢家通吃的局面。这就意味着,细分客群、差异化的客户需求很有可能成为部分险企构筑差异化竞争优势的关键。

这是一次前所未有的机遇,同时也是一次挑战。

保险公司必须摒弃价格战的传统思维,摒弃“以补贴换增长”的传统经营模式,转而回归客户需求,聚焦差异化的价值主张,并借助数字科技持续创造出源源不断的新业务价值。

如此,中小险企才能在客户、渠道、公司三者之间找到利益的均衡点,在“内卷”的中国保险市场中成长为“小而美”的标杆。

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/