七牛云冲刺港交所:中国第三大音视频PaaS服务商,阿里为最大外部投资方

编辑按:本文转载至微信公众号“IPO早知道”,飞鲸投研经授发布 。

据IPO早知道消息,七牛智能科技有限公司(以下简称“七牛云”)于2023年6月29日正式向港交所递交招股说明书,拟主板挂牌上市,申万宏源香港和交银国际担任联席保荐人。

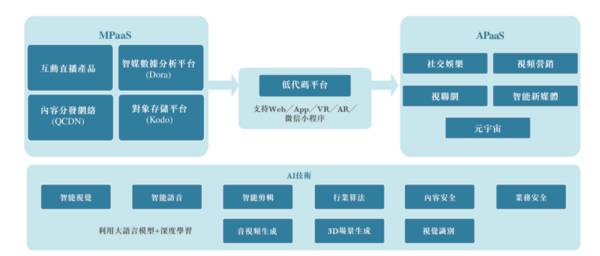

成立于2011年的七牛云作为一家一站式场景化智能音视频服务商,现拥有的主要产品和服务分为两大类:MPaaS产品和APaaS解决方案。具体来讲:

作为中国最早提供音视频云服务的平台之一,七牛云是为数不多的拥有开发全 面且高性能的MPaaS产品、拥有集成且覆盖音视频业务各环节的技术能力的公司之一——七牛云的MPaaS产品利用一系列音视频技术及一系列AI技术,可提供涵盖专有内容分发网络(“QCDN”)、对象存储平台(“Kodo”)、互动直播产品以及智媒数据分析平台(“Dora”)等环节的一系列音视频解决方案,主要服务于开发能力强及具有较强灵活性需求的客户。

2022年,七牛云的MPaaS平台平均每天提供超14亿分钟的音视频播放,日均处理超过1,180万分钟音视频内容。截至2022年12月31日, 七牛云的MPaaS平台拥有EB级别的数据存储规模。

2020年至2022年,七牛云MPaaS付费客户的数量分别为61,502名、68,808名和83,970名。

基于MPaaS技术,七牛云后又进一步开发专有低代码平台,实现从底层技术到 高级场景应用的垂直集成,降低了音视频产品的使用及访问难度;通过低代码平台综合不同的场景化功能,七牛云提供具备上线快、易拓展等特点的APaaS解决方案,以提高客户面向场景化创新的敏捷能力,应对音视频内容个性化强、场 景多、时效要求等难点。

自2021年正式推出APaaS业务后,七牛云的APaaS客户数量从2021年的1,319名增长49.1%至2022年的1,967名。

这里需要指出的一点是,APaaS提供基于应用场景的平台型服务,按照场景打包相应工具和功能,因此APaaS能够对MPaaS及SaaS市场进行渗透。根据艾瑞咨询的报告,2022年中国音视频APaaS市场规模为16亿元,在音视频 PaaS及SaaS市场中渗透率为4.9%,预计将以58.3%的复合年增长率在2027年增至162亿元, 2027年在音视频PaaS及SaaS市场中APaaS的渗透率或将达到13.4%。

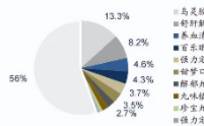

显然,七牛云在发展空间较大的APaaS市场,七牛云的第二业务曲线已见雏形——目前,七牛云的APaaS解决方案已形成了一个平台与多个场景的“1+N”商业布局,核心聚焦在五大场景。其中,在社交娱乐和视频营销场景已实现了可观的收益,并在快速发展视联网、智能新媒体和元宇宙场景。2022年,七牛云APaaS客户的留存率为88.8%。

整体来讲,截至2022年12 月31日,七牛云的注册用户超1,350,000名,大部分为各个企业的开发者或开发者团队。2022年,七牛云的付费客户超80,000家。

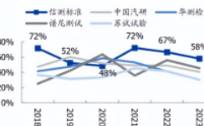

根据艾瑞咨询的报告,按2022年收入计算,七牛云是中国第三大音视频PaaS服务商,仅次于中国最大的两家互联网公司的音视频PaaS业务,市场份额为5.7%。同时,按2022年APaaS所得收入计算,七牛云亦是中国第二大音视频APaaS服务商,仅次于中国最大的互联网公司之一的音视频APaaS业务,市场份额为11.9%。

此外,针对当下最受关注的AIGC领域,七牛云亦存在一定的基础储备和应用场景。根据艾瑞咨询的报告,七牛云是掌握较全面AI能力的少数音视频PaaS提供商之一,亦是最早具备能力将大语言模型的开发组件应用在音视频云服务中的音视频PaaS 提供商之一。

截至目前,七牛云已在AIGC领域做了相关的探索且有了一定的服务能力,通过使用文心一言、ChatGPT等大语言模型,在音视频生成、视觉识别、3D场景生成等方面均能提供高质量算法——采用音视频生成技术,七牛云完成了场景化音视频内容的创作,提高内容生产效率;通过视觉识别技术,七牛云掌握了通过线框图实现素材创作的能力;使用大语言模型,七牛云能基于关键词、特征描绘等准确地生成3D场景。随着在 AIGC能力上的进一步迭代,七牛云或将能支撑更多内容生成相关场景,提升内容效率,降低内容制作成本。

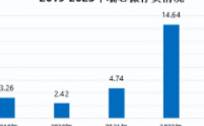

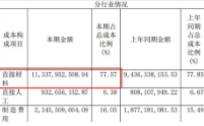

财务数据方面。2020年至2022年,七牛云的营收分别为10.89亿元、14.71亿元和11.47亿元;经调整净亏损分别为0.20亿元、1.43亿元和1.50亿元。

七牛云在招股书中指出,其现已在音视频PaaS行业逐渐取得了可观的市场份额和领先地位,今后打算把重点放在实现盈利上,预计今明两年经调整净亏损将逐渐减少,并预计于2025年实现盈利。

成立至今,七牛云已获得阿里巴巴、云锋基金、经纬创投、启明创投、宽带资本、嘉实基金、张江科创、交银国际、国调基金等知名机构的投资。

IPO前,阿里巴巴持有七牛云17.69%的股份,为最大外部投资方;云锋基金、经纬创投、国调基金、启明创投则分别持有12.44%、7.97%、7.32%和6.83%的股份,亦为主要机构投资方。

七牛云在招股书中表示,IPO募集所得资金净额将主要用于渗透并夯实APaaS业务中应用场景的占有率,发展与扩大客户群;扩展海外业务;增强研发能力并完善技术基础设施;将用于选定合并、收购和战略投资;以及用作运资金和一般公司用途。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/