宜明昂科-B开启招股,上市前估值8.3亿美元,尚未实现商业化

编辑按:本文转载至微信公众号“格隆汇”,飞鲸投研经授发布 。

8月24日,宜明昂科-B(01541.HK)在港交所开启招股,公司拟发行1714.72万股股份,其中公开发售171.48万股,国际发售1543.24万股,招股定价18.60港元,每手200股,预期于9月5日上市。

本次发行的基石投资者包括Harvest International Premium Value (Secondary Market) Fund SPC、WuXi Venture、荣昌生物香港有限公司、昆翎医药发展有限公司。

图片来源:招股书

宜明昂科生物医药技术(上海)股份有限公司(简称:宜明昂科)成立于2015年6月,是一家临床阶段的生物技术公司,致力于开发肿瘤免疫疗法。

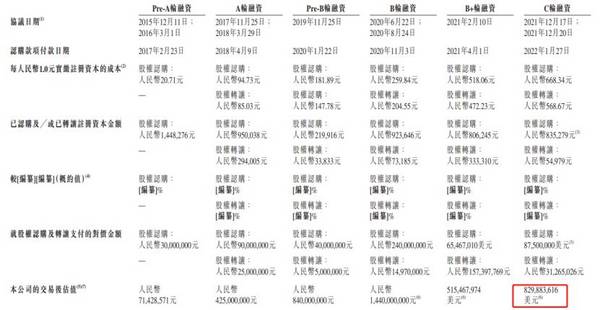

在最近的C轮融资中,公司交易后估值约8.3亿美元。

(公司历次融资情况,图片来源:招股书)

截至最后实际可行日期,公司创始人、董事长、首席执行官、首席科学官兼执行董事田博士可行使公司约33.29%的投票权。

目前,公司已开发一个以基于先天免疫的全面资产组合为特色的14款候选药物的丰富管线,其中有八个正在进行的临床项目。

(公司选定的候选药物的开发状态,图片来源:招股书)

其中,公司核心产品IMM01是创新靶向CD47的分子。该款产品是中国首个进入临床阶段的SIRPα-Fc融合蛋白。

IMM0306及IMM2902均为已进入临床试验的针对各自靶点的全球首创双特异性分子。

IMM2520亦为高度差异性分子,具有治疗广谱癌症的潜力,且在临床前研究中显示出对实体瘤的良好疗效。

此外,公司的产品管线亦包括其他十款处于不同开发阶段可靶向关键先天及适应性免疫靶点的候选药物,包括CD24抗体、CD24靶向双特异性分子及三款处于临床及IND阶段的适应性免疫药物。

根据弗若斯特沙利文的资料,全球尚无已获批靶向CD24的药物。除一款候选药物最近获得美国食药监局的IND批件进行I期临床试验外,全球尚无CD24靶向候选药物进入临床阶段。宜明昂科是全球唯一一家有报道开发CD24靶向双特异性分子的公司。

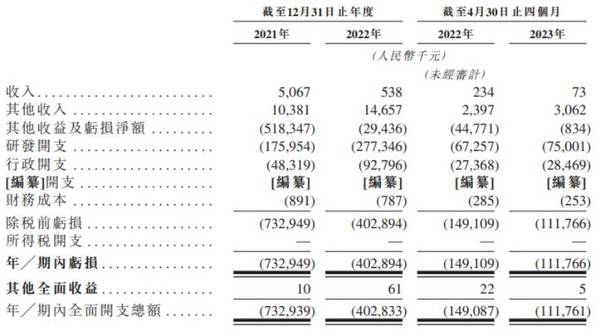

目前,宜明昂科并无产品获准进行商业销售,且并未自产品销售产生任何收入。于往绩记录期间,公司尚未盈利,且有经营亏损。

于2021年、2022年及截至2023年4月30日止四个月,公司的全面开支总额分别为人民币7.33亿元、4.03亿元、1.12亿元,全面开支总额主要来自研发开支、行政开支以及按公允价值计量且其变动计入当期损益的金融负债公允价值变动产生的亏损。

(综合损益及其他全面收益表的选定组成部分,图片来源:招股书)

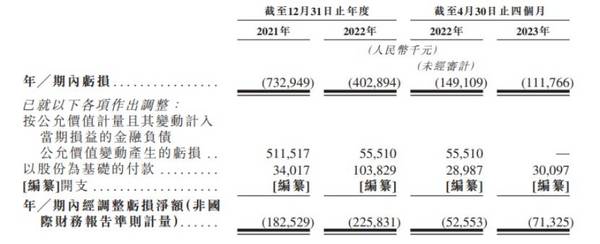

报告期内,公司的经调整亏损净额(非国际财务报告准则计量)分别为人民币1.83亿元、2.26亿元、7132.5万元。

(经调整亏损净额(非国际财务报告准则计量)的对账,图片来源:招股书)

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/