国内外综合布局,建7万平米生产基地,康龙化成成就千亿市值!

康龙化成(北京)新药技术股份有限公司,原名康龙化成(北京)新药技术有限公司,简称康龙化成,2004年成立的美国独资企业,位于北京亦庄经济技术开发区泰河路6号,为全球制药公司和生物制药研发机构提供药物研发服务。2019年1月28日,康龙化成正式登陆深圳证券交易所创业板。

据浙商证券研报分析,公司致力于打造成为全球化多疗法药物一体化研发平台,充分发挥协同优势,未来伴随着CMC业务、临床CRO业务和加速布局的新业务(如大分子和CGTCDMO)能力边界突破。

一、差异化拓展的全球医药CXO一体化龙头

业务协同能力有望促进未来多疗法药物全球一体化研发和生产平台价值最大化。目前,公司已经成为全球领先的小分子药物研发和生产CXO龙头企业,初步成为具有特色的全球化临床CRO服务供应商,正在搭建全球化细胞和基因疗法研发和生产一体化平台(2020年底收购美国AbsorptionSystems完成DMPK/ADME和生物分析服务平台海外布局,2021Q2预计完成对英国ABL收购打造成临床前研究、产品开发到商业化生产的CGT服务平台),也在国内积极推进大分子CDMO产能建设(在宁波开始建设7万平方米的大分子药物开发和生产服务基地。

1)公司2020年底以1.375亿美元收购美国AbsorptionSystems(为大分子/小分子药物、基因治疗、细胞疗法及医疗器械产品提供非临床体外和体内实验室分析、生物学测试和动物测试服务,以支持相关药物、疗法及医疗器械产品的发现、开发和审批)100%的股权。

2)2021年初宣布将以1.187亿美元现金收购AllerganBiologicsLimited(艾伯维旗下公司,ABL拥有最先进的药物开发和临床生产设施,在英国利物浦进行生物制剂(大分子药物)和最先进疗法的研究与开发服务),该交易预计将于2021Q2完成。公司计划通过整合将标的公司转变为向第三方客户提供生物制剂CDMO公司。ABL进一步在细胞和基因疗法产品开发方面打造了坚实的基础和专业能力,其运用的悬浮系统生产平台能达商业化规模。

二、一体化协同效应,新业务盈利提升

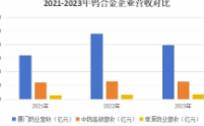

我们发现2014-2020年人均收入复合增速方面,康龙化成保持了更高增长(康龙化成:5.6%,药明康德:4.8%);人均创利复合增速方面,康龙化成依然保持了更高的增长(人均扣非后归母净利润:康龙化成35.2%vs药明康德24.4%,人均毛利:康龙化成13.0%vs药明康德5.3%)。比较药明康德和康龙化成人均经调整后归母净利润,我们发现2020年药明康德和康龙化成分别达到13.5和9.6万,分别同比增长21.9%和29.6%。如果扣除利息收入影响,2020年药明康德和康龙化成人均经调整净利润分别为13.1万和9.0万,考虑2020年康龙化成并购联斯达和AbsorptionSystems带来人员表观增速(YOY49.0%)高于内生实际增速。我们认为康龙化成内生的人员创利(经调整归母净利润)绝对值要更高一些,更多的反映了经营效率逐步提升的趋势。

从可比公司毛利率数据来看,从2014-2020年公司整体毛利率处于稳步提升趋势,而且是目前可比公司中唯一一家毛利率持续提升的企业,目前已经基本达到药明康德的毛利率水平(康龙化成毛利率37.47%vs药明康德37.99%)。从净利率(用扣非后归母净利润计算)角度来看,公司扣非后净利率水平已经超过了药明康德(2020年康龙化成扣非后净利率15.6%vs药明康德14.4%),参考公司与药明康德更为接近的业务结构,可能意味着公司已经具备更强的主业盈利能力。

三、新业务盈利能力提升带动边际改善

2016-2020年实验室服务收入占比一直维持在63%以上,毛利占比一直维持在72%以上。从三大业务板块毛利率水平来看,实验室服务毛利率水平最高。也可以看到2015-2017年公司毛利率提升主要还是实验室服务毛利率提升拉动的,动力来自于公司实验室服务(实验室化学和生物科学)规模效应带来毛利率持续提升,2018年因为汇兑损失导致毛利率略有下降。

CMC业务对盈利能力提升的弹性开始显现。但是值得注意的是,虽然实验室服务毛利率不断提升(2019年主要是相比实验室化学更高毛利率的生物科学服务快速增长,2020年主要是受益海外疫情带来订单转移以及生物科学快速增长)是公司整体毛利率稳步提升的动力,但是可以看到2019-2020年毛利增速最快的业务是CMC业务,也就意味着其对公司2019-2020年毛利率提升拉动最大。根据年报数据显示公司2019-2020年CMC业务毛利率提升的动力主要来自于前期积累的众多药物发现项目进入药物开发阶段、CMC服务范围拓展及技术能力提升。我们认为伴随着后续CMC业务逐步拓展至III期和商业化阶段后规模化生产效应预计将更为显著,有望带动公司CMC业务毛利率持续提升。(浙商证券)

总结:

考虑到公司全球化多疗法药物一体化研发平台优势以及生物科学业务快速增长、CMC业务产能释放带来盈利能力提升趋势。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/