德林社:8200亿汇添富尴尬:旗下基金成立2月,规模缩水98%,面临清盘

编者按:本文来自微信公众号“德林社”,飞鲸投研经授权发布。

天下武功,唯快不破。然而,有时太快了,也不是什么好事。比如,汇添富旗下的一只基金,就太快了,不是基金净值涨的太快,而是规模缩水太快,快到濒临清盘。

2022年1月26日,汇添富基金成立了“汇添富中证沪港深500ETF联接”这只基金,由董瑾担任基金经理。该基金是汇添富中证沪港深500ETF的场外跟踪基金,主要是为了部分投资者在场外投资的需要。

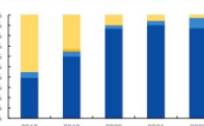

数据显示,该基金成立初的总份额为2.318亿份,总资产为2.318亿元。其中,A份额规模为1.67亿份,C份额规模约为0.65亿份。

然而,过了2个月时间,据汇添富中证沪港深500ETF联接一季报,截至2022年3月31日末,该基金的总份额仅剩余405.1万份,总资产仅380.81万元,资产规模缩水达98%。

其中,基金A份额剩余资产为343.12万元,缩水规模达97.95%;基金C份额剩余资产为37.69万元,缩水比例达99.42%。

根据基金成立相关规定,当基金的总资产规模连续20个交易日低于5000万元,或者基金持有人数少于200人,该基金将触及清盘条件;连续60个交易日出现上述情形,将会被清盘,需要召开基金人持有大会做出决定。

在汇添富中证沪港深500ETF联接的一季报中,基金管理人提到,从2月11日-3月31日,该基金已经连续35个工作日基金资产净值低于5000万,距离清盘的脚步越来越近了。

值得注意的是,该基金的一季报中表示,成立的6个月内,该基金都处于建仓期内,这意味着,还没有完全建仓成功,就要走到清盘了,这对于管理着8299亿规模的汇添富基金来说,太尴尬了。

为何这只基金在短短两个月就走到要清盘的地步呢?

数据显示,截至2022年5月19日,该基金自2022年1月26日成立以来,基金净值累计跌幅达9.13%,年内同类平均跌幅达18.42%。并且,近3月跌幅为10.94%,近1月跌幅为1.34%,近1周涨幅为1.91%。从各阶段表现来看,中规中矩,回报超过同类平均。

基金净值跌幅小于同类平均,基金净资产变化大,只能说明是基金份额遭遇赎回造成的。上文也提到,该基金截至2022年3月31日,规模被赎回2亿多份,赎回比例达98%。

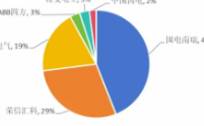

短时间内,遭遇大规模的赎回,该基金的持有人结构中,机构的持仓比例一定很高,并且有机构重仓持有。根据一季报,汇添富基金表示,该基金是方面特定的客户群体通过本基金投资目标ETF。

我们在一季报中也发现,汇添富列举了3个机构的持有情况,没有给出具体名称,用数字1、2、3表示。3家机构每家成立初都持有5000万份,持有比例占总规模比例达75%以上,而在2022年2月27日末,全部赎回了。

此外,还有一位个人持有者,他持有211.54万份,在2022年3月31日末,也全部赎回了。不过,与机构赎回相比,影响还是较小。

由此可以看到,机构在短期内全部赎回,导致了基金份额骤减,进而基金资产规模巨降,使得基金走到了清盘的边缘。

由于汇添富中证沪港深500ETF联接成立时间较短,无法看到其具体的持有人结构,剩余的份额中,不清楚是否都是个人持有。如果是个人持有,那么机构短期内的撤出,造成该基金面临清盘,对于剩下的个人持有者来说,是巨大的风险。

因此,投资基金时,基民要三思,不能够随众盲目购买,一定要对基金进行充分了解,对于机构投资者持仓高比例的基金,要谨慎,或者远离。机构一旦突然巨额赎回,很可能给基民个人持有者带来较大的风险。

对于汇添富基金这只成立2个月就面临清盘的基金,你怎么看呢?

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/