杨德龙:美联储货币政策转向可能终结美股长达十余年牛市

编辑按:本文转载至“杨德龙新浪博客”作者“杨德龙”飞鲸投研经授发布。

周一,沪深两市延续震荡走势。临近春节,很多投资者都在期待红包行情。今年以来A股市场出现较大幅度调整,在央行宣布降息之后出现了一定的反弹,但是反弹力度并不大。很多投资者对于全年的行情的信心受到比较大的影响。我认为开年的开局不利,并不意味着全年A股市场都会走弱。事实上,在这段时间北上资金整体上在流入A股市场进行抄底,一些优质龙头股纷纷受到北上资金的加持。

从过去几年的走向来看,北上资金基本上是趁A股每一次下跌进行抄底,然后等待市场回升。从过去几年投资回报来看,北上资金投资收益也是可圈可点。2016年,我就建议大家跟着外资学投资,就是学习外资的选股方法、投资方法。外资投资A股市场,他们更多的是关注公司的基本面,关注企业的投资价值,而不是看短期的股价表现。事实上,每个外资投资A股的团队人数并不多,他们没有时间和精力去关注太多的动态信息,也没有太多的时间去研究很多股票,重点就是关注十到二十只白马股,通过专注去研究这些白马股的基本面来做投资。

在2016年到2019年这四年,我每年都会去美国奥马哈参加巴菲特股东大会。在参会之前我一般会到纽约去和华尔街金融机构进行交流。从拜访的这些金融机构的A股投资团队来看,普遍感觉他们对于个股的研究分析非常透彻,但是覆盖的股票数量普遍不多,这是一个非常值得我们借鉴的投资方法。他们对于大盘的关注度以及消息面的关注度并不高。他们在投资上重点的是研究这些值得长期投资的好公司,趁这些好公司的价格低的时候去买入,而当这些股票的价格明显出现泡沫则会获利了结。这样盯住个股而不是盯住大盘的方法,我认为是外资的一个重要的投资经验,也是值得我们来学习。

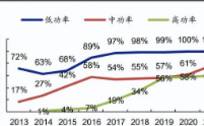

做价值投资,我们要坚持用中长期的眼光看问题,而不是看短期的股价表现。事实上,短期的走势是无法预测的。而A股指数表现往往也比较失真,像2021年指数最大的振幅也就是12%,但是如果是配对了新能源等强势板块,去年收益可以翻一倍。像前海开源旗下两只基金,因为坚定不移的配置新能源龙头股,所以在2021年勇夺基金收益排名的冠亚军。

相反,如果在2021年配置的方向不对,也可能会出现亏损。所以指数波动实际上对于个股投资的收益的影响并不大。因为上证指数本身就是综合性的指数,而不是一个成分指数。一方面,一些优质的股票上涨来向上拉升指数,另一部分股票下跌则往下拽指数,这就会导致正负相抵消,所以指数的波动不大。上证指数这几年的运行非常平稳,整幅很小,但是个股的表现却是千差万别。这再次说明做投资我们更多的要关注企业的表现、个股的表现,而不是关注指数的表现。

做价值投资,我们就要克服人性的贪婪和恐惧,敢于在市场低迷的时候进行配置。我管理的前海开源优质龙头基金即在去年8月份很多优质龙头股被错杀的时候,逢低进行了布局。下面需要做的就是耐心等待价值回归,以时间换空间来做时间的朋友。

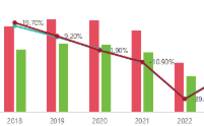

无独有偶,今年美股也出现比较差的开局,纳指创50年来最差新年开局。据统计,本月初至今,纳指月跌幅达到12%,标普500指数月跌幅7.73%,道指月跌幅5.7%。从历年1月表现来看,纳指今年1月至今累计已下跌12%左右,创下自1972年以来最差开局。

美股出现重挫,最主要的原因还是过去几年大幅上涨累积了比较大的获利盘,加上美联储扭转之前宽松的货币政策逐步转向收紧,也导致获利回吐的压力加大。本周美债收益率大幅上升,利率上升通过降低了企业未来利润的吸引力,继续对科技股和高成长股施加下行压力,对纳指的走势也形成了下行压力。在多重担忧之下,市场情绪转向低迷,风险偏好降低,风险资产普遍出现回落,华尔街警告泡沫即将破裂。一边是经济增长放缓,一边是加速收紧政策。

2022年对于美国来说不会是顺利的一年,这也意味着美股长达十几年的牛市有可能走向尽头。在去年12月12日,我发布2022年十大展望,其中指出由于美联储货币政策转向,加上疫情爆发对美国经济复苏的影响,可能会导致美股见顶风险加大。投资美股的风险值得关注,甚至有美国知名的投资机构GMO联合创始人杰利米·格拉汉姆近日发表发布报告《荒野逃生》。警告美股投资者,美国股市长达十年的牛市泡沫即将破裂,标普500的下跌幅度可能高达45%,但他看好新兴市场的股票以及日本等发达国家的低估值公司。同时他提醒投资者,持有现金可能是更好的选择,或者配置一定的金银等贵金属。

格拉汉姆是美国头部资产管理机构的掌门人,过去曾多次准确预测美国股市的泡沫破裂,包括2000年互联网泡沫破裂、2008年牛市顶部以及2009年熊市底部等等。考虑到GMO在国际资本市场的影响力,很多投资者都很关注格拉汉姆的言论。美股如果出现泡沫破裂,可能对于全球资本市场短期会形成一定的影响,但是对于A股和港股的影响是短期的。

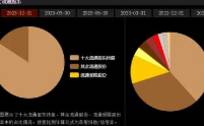

事实上,A股和港股处于全球资本市场的估值洼地,特别是一些优质龙头股在这两年被错杀包括A股的消费白马股、新能源龙头股,港股的科技互联网巨头等,都具备触底回升的潜力。今年A股和港股优质龙头股的表现有可能会超越美股。在当前全球资本市场出现波动的情况之下,对于A股和港股的优质龙头股要保持信心和耐心。投资者可以通过配置一些被资金错杀的优质龙头股或者是优质龙头基金来抓住中长期的机会。

新能源方面。由于去年涨幅较大,今年以来新能源板块也出现了持续回调,我认为新能源替代传统能源是大势所趋。我管理的前海开源清洁能源基金重点配置新能源汽车、光伏、风电、氢能源等四大赛道龙头股。从长期来看,我认为新能源龙头股依然是值得关注的,建议大家在市场出现非理性下跌的时候,可以重点去关注一些被错杀的新能源龙头股。从发展的阶段来看,现在新能源还是处于从初创期到成长期的过程,远远不到成熟期,所以未来仍然是有长期的发展空间。当然由于去年涨幅较大,所以估值分歧加大,今年新能源板块的波动率明显上升,这一点也是要值得关注的风险。

总体来看,当前A股市场仍然是结构分化的行情,既不是大牛市,也不是大熊市。这时候我们更加要关注一些优质资产被错杀的机会。在市场极度悲观的时候去布局优质资产,是比较好的一个逆向投资的策略。假以时日,策略的好处就会逐步体现出来。

(观点供参考,投资需谨慎)

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/