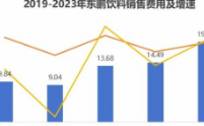

清友会QingYouTalk:经济不改,宽松常在——2021年度经济数据五大看点

编者按:本文来自微信公众号“清友会QingYouTalk”,飞鲸投研经授权发布。

01

全年经济增速高于政府工作报告设定的6%目标,但从降息力度初窥,2022年宽松的大方向大概率不会改变

今天统计局公布了2021年年度和四季度经济数据,从结果来看还算乐观——2021年全年名义GDP总量达114.37万亿元人民币,实际增速8.1%;四季度GDP同比增长4.0%,虽然较三季度的4.9%的增速大幅缩减0.9%,但仍要好于预期的3.6%。

首先从季度数据看,经济寻底还在继续,但减速程度优于预期,下行但不至于“失速”。我们也看到了自去年下半年以来国内经济持续承压,在需求收缩、供给冲击、预期转弱三重冲击之下,经济增长呈现较为明显的疲软态势。尤其是四季度以来,消费持续疲软,基建投资与房地产投资未能如预期般发力,经济仍在“寻底”的过程中。不过值得乐观的是,出口与制造业投资景气度得以延续,经济虽然再短期处于下行态势,但不至于失速,回暖仍然可期。

从全年数据来看,8.1%虽高于政府工作报告6%目标,但经济下行还没触底,2022年宽松的大方向大概率不会改变。全年8.1%的实际增速是远远高于去年3月政府工作报告中所提及的6%增速目标,但这一增速目标的本意是为了贯彻疫情清零政策、继续完成“三去一降一补”、深化房地产市场调控所打出的提前量,是底线之下的底线。下半年以来的经济下行压力我们也经切身感受到了,8.1%的全年增速并不是可以对短期运行态势乐观的理由,经济下行趋势仍在延续,最坏情况下一季度有可能出现零增长甚至负增长。不过好在政策已经出现了较为明显地转向趋势,针对2020年以来部分矫枉过正的监管政策开始纠偏,货币政策与财政政策也已出现发力迹象,整体来看2022年宽松的大方向大概率不会改变。

02

看点1:我们正身处全球化的“垃圾时间”,中国亮眼的出口数据背后是时代的机遇,也是历史的博弈

根据海关总署上周公布的数据,2021年我国全年出口总额达21.73亿美元,累计同比增长21.2%,2021年出口总额占全年GDP总量的19.00%。从单月数据看,十二月出口总额达2.18万亿,同比增长17.3%,大幅高于十一月的16.6%增速和预期值16.3%,单月出口总额连续两个月创下历史新高,延续了今年以来的强势态势。

在短期视角下,我们之前已经分析过,今年的出口强势源自于“量”和“价”两方面因素。一是自去年年初开始,海外发达经济体供需恢复不同步,疫情之下以美国为代表的发达经济体货币宽松和财政刺激同步发力,需求旺盛,但疫情反复导致生产重启受阻,中国代替效应依旧明显,尤其是Omicron变异毒株反扑,美国单日确诊病例直奔数十万人,供求缺口进一步扩大,带动全年出口数据高歌猛进;二是2021年初开始的全球大宗商品价格上涨,其成本大规模向中下游工业零部件、医疗物资、消费电子等商品传递,价格因素对出口额也起到了一定作用。因此对于2022年的出口景气度,其大概率取决于疫情与原材料价格两大因素,短期来看仍然有一定支撑性。

然而对于世界历史而言,全球化正在经历一个较长时期的“垃圾时间”。始于1980年的这一百年全球化的黄金时代正在不可遏止的过去,而中国的出口额已经占了经济的两成,在没有技术进步与贸易扩张的时代,我们把能干的活儿都干了,国家间的内卷也催生了难以避免的分化与对抗。亮眼的出口数据背后是时代的机遇,也是历史的博弈,这也将是未来一段时间的主基调,我们要学会适应。

03

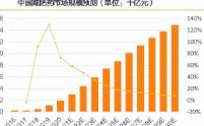

看点2:房地产就像安眠药,吃了长期上瘾,不吃短期崩溃,戒断药瘾是个必要但长周期的工程

根据统计局披露的数据,2021年全年房地产投资总额达14.76万亿,较2020年同比仅增4.4%,两年平均增长5.7%,显著低于2019年的9.9%,较上月的6.4%回落0.7%,下行趋势仍在。我们已经看到从2021年下半年开始,在销售端商品房销售面积增速自去年以来震荡下行,投资端土地购置情况也在逐步萎缩,部分房地产企业已经出现比较严重的债务风险。房地产行业规模大、牵涉面广,对于经济稳定运行也有着非常重要的作用,倘若各级监管部门出台的政策产生了“合成谬误”导致行业杠杆崩塌,后果也不堪设想。

房地产行业之于国民经济的运行,就像安眠药之于一个失眠患者,你不吃安眠药睡不了觉身体受不了,一直吃药又会产生药物依赖,影响长期健康。为宏观经济戒断药瘾是个必要但长周期的工程,但短期内,防风险的重要性仍大于转型的重要性,在宏观管理角度应稳字当头,一是强化房地产行业“两个维护”基本原则,保证行业平稳健康发展;二是重新好房价预期管理,带动房地产市场走出“房价预期转弱——房产销售走弱——房企回款困难、外部融资趋紧——房产销售进一步走弱”的恶性循环。

因此我们也认为2022年房地产市场大概率会步入企稳态势。从投资角度看,一方面,房产价格今年大概率可以企稳,但也仅仅是企稳,不动产投资也仅仅是有结构性机会,不同城市间分化将越来越明显。另一方面,虽然长期来看房企投资逻辑已经从过去金融业逻辑转变到建筑业逻辑,但上市房企的估值修复大概率还没有结束,少量优质房企仍有一定投资空间。

04

看点3:《中国制造2025》行动纲领已经走过多半程,制造业转型的初步

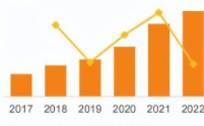

从数据角度看,2021一月到十二月制造业投资较2020年同比增长13.5%,两年平均增长5.4%,两年平均增速与上月4.7%相比又增加了0.7%,5.4%的两年平均增速也高于2019年的3.1%,全年制造业增长韧性得以保存。

今年制造业的高景气度在我们判断有三方面原因。一是价格回落为企业泄压,结合12月物价数据看,PPI同比上涨10.3%,较前值12.9%下降了2.6个百分点,较预期值9.4%抬升0.9个百分点;PPI环比下降1.2%,降幅收窄1.9个百分点,环比价格在2021年首次为负,保价稳供应措施发力初见成效,带动企业生产意愿提升;二是外需强劲带动制造业投资意愿上升,在2021年全年出口21.73亿美元总额、同比增长21.2%的前提下,外需对制造业投资的支撑与带动作用不可忽视;三是高技术制造业对投资的支撑仍在,特别是新能源汽车、工业机器人、集成电路、微型计算机设备两年平均增速较为抢眼,成为了其中不可忽视的因素。

如何戒断房地产的“药瘾”?答案是制造业。从近两年我国经济转型的蛛丝马迹中我们应该不难看出,制造业将会是未来支撑中国经济增长的核心动能。早在2015年我们就可以从《中国制造2025》行动纲领中看出这一端倪,很多人将中国经济的突围之路称为我们常说德国模式,即第二产业的内部升级,完成从低端制造业到高端制造业的转型,如今《中国制造2025》行动纲领已经走过多半程,从制造业投资结构数据也可以印证产业转型的初步成果已经开始显现。

05

看点4:专项债要扮演好经济托底的角色,积极的财政政策在今年将会更加积极, 2022也是基建大年

2021年一月到十二月基建投资同比增长0.4%,两年平均增长1.1%,较上月两年平均增速1.3%出现回落,较2019年3.8%的仍有差距。不过结合金融数据看大可不必悲观,十一月、十二月专项债冲量效应明显,十二月份政府债券新增11718亿元,同比多增4592亿元,政府债券充分体现了托底支撑的作用。专项债发行到形成基建投资存在一定的时滞,同时投资可能受到优质项目稀缺而制约,月内专项债尚未在投资端落地,短期基建数据并未出现回温。

但长期来看,2022是稳增长的一年,也将会是基建大年。12月的政治局会议和中央工作经济会议明确稳增长的主基调。将会继续保持积极的财政政策与稳健的货币政策。财政支出强度前删掉了“适度”,新增“加快支出进度”,表明财政政策相比前两年的“超收减支”会更加积极,并会前置发力。特别强调“适度超前开展基础设施投资”,基建成为积极财政的主要着力点。预计今年一季度专项债将会继续发力,对冲经济下行压力。明年财政对于基建的托底效应仍值得期待,尤其是新基建企业生存环境将会大为改善。

06

看点5:消费或许没有我们想象中的那么坏,坏的是可选消费;必选消费是2022的投资主线之一

2021年一月到十二月社会消费品零售总额达44.08万亿,累计同比增长12.5%,弱于前值13.7%。从单月数据看,十二月社会消费品零售总额为4.13万亿,单月同比增长1.7%,远低于预期值3.7%与前值3.9%。我们推测十二月的消费数据回调和农历年前的预防性储蓄与年底以来的疫情有关,西安、天津、河南、辽宁、上海、广东、北京等多地疫情防控加码在很大程度上限制了消费能力。

但从全年数据来看,我们认为从结构上来看或许消费没有我们想象中的那么坏,坏的是可选消费。这件事要分两方面看:一方面是社会消费品零售总额和我们实际消费支出在统计口径上有所区别,社会消费品零售总额在统计时仅涵盖实体商品的消费,诸如教育培训、医疗支出、交通通勤、虚拟商品消费都没有涵盖社零统计。换句话说,一些脱离了吃饭、穿衣的升级型消费并没有纳入社零的统计,但单这一部分消费的需求刚性仍然不低;另一方面我们也很容易分析出,在经济下行压力之下居民收入减少,首先要削减的是汽车等可选消费商品。这一点汽车销量数据也可以印证,十二月国内广义乘用车销量仍未回到疫情爆发前的2019年同月水平。在货币相对宽松、经济疲软还在的情况下,需求刚性较强的、基本面坚挺的板块最先受益,因此我们一直认为必选消费是2022年投资的主线之一。

07

今年是政策的友好年、货币的宽松年、基建的发力年,北交所将会是2022年资产市场的亮点

总而言之,当前我们面临的环境是内部整体宽松,外部面临挑战。在外部,美国物价数据高企,美联储调控重点早已从失业率转向为物价,美联储加息导致北上资金外流,“钝刀子割肉”效应下股票市场也迎来了2022年的开门黑;在内部,经济下行压力仍在,好在政策已经出现了较为明显地转向趋势,针对2020年以来部分矫枉过正的监管政策开始纠偏,货币政策与财政政策也已出现发力迹——一方面2022年上半年财政向基建发力,托底经济,专项债节奏前移,力度加大已经基本成为共识,另一方面MLF操作和公开市场逆回购操作的中标利率均下降10个基点,这一降息幅度大概率并不足以完全抵消掉经济回落的压力,不排除进一步降息可能性;但从社融结构来看企业中长期贷款仍然不振,这也意味着当前货币政策从宽货币到宽信用的传导仍有疏通空间。

回首岁末年初的2022,我们确实是宽松了,不过对于中国这个如此之巨大的经济体来说宽松力度不够,后续宽松加码也将是大概率事件,北交所将是资产市场的亮点。2021年虽然板块轮动非常快,但实际上赚钱效应是很差的。2020年是easy模式,而2021年其实是一个典型的hard模式,赚钱很难,虽然有机会,但是很难抓住。不过在政策整体宽松的大背景下2022年资产市场的赚钱大概率将明显改善,同时随着北交所正式开市,股票市场正在从供销社模式转向超市模式,这样一来会有大量相对优质的公司快速且高频地上市,结合整体较充裕的流动性,整体盘子较小且受市场市场关注度较高的北交所将成为近两年资本市场一个亮眼的增量。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/