贝壳投研|老张躲过一劫!

1、躲过一劫

今天LED芯片龙头三安光电直接跌停,市值自最高点以来缩水超500亿,估计闷杀了不少投资者。

三安光电一直以来也是资金认可的稀缺龙头,国内LED芯片绝对龙头,公司在LED领域布局全面,LED芯片份额位列全球第一。

按业务类型划分,公司业务可分为LED、射频、电力电子、滤波器和光通讯五大板块。尽管公司近些年来业绩表现一般,但由于具备独特的稀缺优势,股价表现上还是很强势的。

也正是稀缺优势,一直以来包括机构、券商等看多的研报数不胜数。

但三安光电这个雷,老张的粉丝一定是能躲过一劫的。

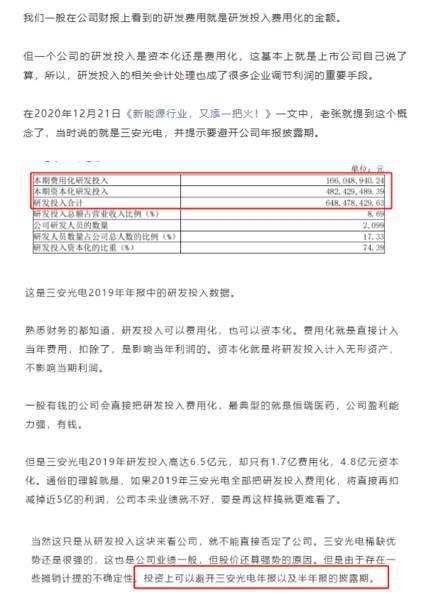

早在2020年12月21日文章中,老张就对公司高额的研发投入资本化提出了质疑,并提示大家要避开公司的年报披露期。

在今年2月5日《一个重要干货!》一文中,再次重点解读的就是三安光电的研发投入资本化,并再次提示要避开公司年报披露期。

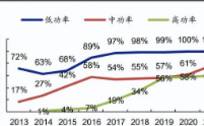

老张重点关注的就是公司的研发投入资本化。三安光电2019年研发投入高达6.5亿元,却只有1.7亿费用化,4.8亿元资本化。通俗的理解就是,如果2019年三安光电全部把研发投入费用化,将直接再扣减掉近5亿的利润,公司本来业绩就不好,要是再这样搞就更难看了。

还有一点就是,2019年三安光电无形资产超过了34亿元,其中有一半,也就是近17亿元是这个研发投入资本化积累的。

大家都知道,无形资产和商誉到最后是一定要摊销和计提的,但是无形资产摊销,不会像商誉那样简单粗暴,可能会持续稳定的摊销,三安光电

2019年研发投入形成的无形资产就摊销了超过2亿。

也就是说,这个积累的大额研发投入形成的无形资产,后面的摊销会大大拖累公司的业绩。

所以,现在三安光电的跌停,基本上是存在利空的,大概率是有资金嗅到了年报业绩上的东西提前离场,即便不是业绩,这一款存在的风险也是格外值得投资者警惕。

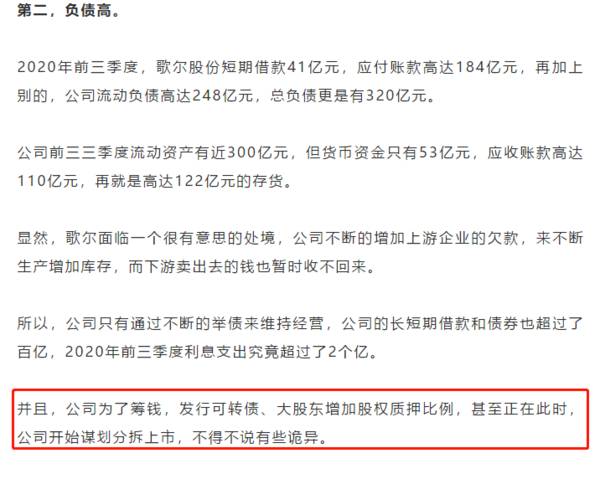

无独有偶,这也让我想起了歌尔股份,歌尔在2020年下半年以来是老张比较看好的品种,但在2020年11月16日《又一白马龙头,火烧眉毛了!》

一文中,老张重点解读了公司高库存以及高负债等,也提醒大家要密切关注年报情况,后面老张就再没有提到过公司。

现在歌尔的股价自最高点以来已经腰斩,尽管是受到苹果产业链利空等影响的,但公司存在的这些问题却依然需要谨慎对待。

对于绝大多数上市公司来说,调节利润甚至利润造假是很自然的冲动,因为能抬升股价、提升身价,能更好的融到钱,能避免被ST甚至退市,能粉饰业绩完成上市承诺等等,另外通过调节利润还能逃税等,稍微动点手段,钱就呼呼的来,何乐而不为。

这里简单的介绍一下虚增利润的方式,当然调节利润的方式方法要比虚增利润更多更方便。

虚增利润简单的就是要么虚增收入,要么虚减成本。

对于虚增收入来说,要么就是凭空编造虚假的业务往来收入、合同等,对不存在的业务按照正常去记账,当然这需要各个科目的虚增,瑞幸咖啡犹在耳边。

要么就是透支收入,比如把明年的收入做到今年的业绩里,左手倒右手。

虚减成本主要方式就是虚增产量,通过降低产品平均成本提高毛利率,来增加利润。

这种情况一般公司账面会堆积大量存货,后面会找时机进行减值、丢失等处理掉,来个一次性暴雷,这让我想起了广州浪奇不翼而飞的巨额存货。

2、如何选公司

尽管公司造假的方式多种多样,但我们通过一些异常数据等,依然可以简单的规避掉一些风险。

第一,存贷双高,如果一家上市公司公开的财报上有很多现金,却需要向银行贷款,或者说要支付大量用资成本,需要谨慎。

第二,有些科目异常处理,比如研发投入资本化,比如存货大幅增加等等。

第三,机构关注度,如果一家企业长时间内没有机构的研报,公司前十大股东里没有公募的身影,尽量远离。

第四,跨行并购,很多企业主业不清,反而进行盲目的并购,导致出现巨额商誉,存在减值风险。……

北上资金:今日净流入55.72亿。格力电器净买入10.47亿,三一重工净买入8.10亿,五粮液净买入5.08亿,隆基股份净买入3.89亿。

欧菲光:境外特定客户拟终止与公司及其子公司的采购关系,公司拟进行相关资产减值。测试结果和计提金额尚未确定。

镰刀又来了,简单的理解就是,这个特定客户可能就是苹果,欧菲光被苹果抛弃后,以前建的那些厂房、买的设备、存货等没用了,要进行资产减值,数额还不小。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/