选对价值股,最重要的两个指标是什么?

为什么我们选择研究标的时,不能只看净资产收益率这个指标,还需要看现金流?对此小北是这样理解的:

企业经营的本质是运用有成本的资金投资生产,最终再将产生的现金流折现成内在价值。贯串始终的那个要素就是钱/货币资金的流动。

净资产收益率这个指标反映了企业赚钱的能力,能给股东带来多大的投资报酬率,但是这个指标的分析只涉及到资产负债表和利润表,是采用权责发生制,是“纸上富贵”,并没有考虑到实际的现金流量。

DCF现金流折现法是将未来年度可能产生的现金流进行折现,是对用净资产收益率衡量内在价值的一种呼应和补充。

因此,评价企业赚钱的能力需要把净资产收益率和现金流结合起来看,这样才能更综合地评价公司真实的赚钱能力。

那么,这种评价标准对我们筛选企业有什么启示呢?

一、ROE背后的选股思路

(一)首先,从ROE的绝对数值看

一直在讲ROE大于15%的公司更值得我们去分析,所以大家在公众号后台留言让我分析的公司,我看过它近几年的ROE之后,基本就把它们给排除掉了,ROE太低不值得分析。

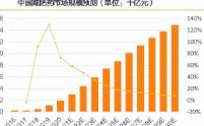

我们之所以选择ROE大于15%的公司,是因为我们已经在潜意识里认定这些公司的回报率,一定会高于上市企业的平均投资回报。数据显示,过去上市企业净利润的平均增速约为7%,上市公司的平均投资回报在10%~12%之间。

ROE大于15%,意味着我们所选择的公司处在一个高利基的行业里,而且很可能已经过了资本投入期,它们的产品具有显著的竞争优势。

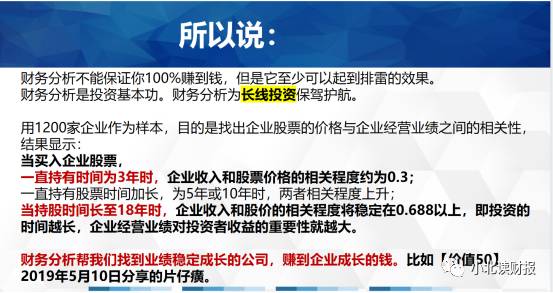

上次直播的时候还跟大家分享过另一个数据:

当持股时间长至18年时,企业收入和股价的相关程度将稳定在0.688以上,即投资的时间越长,企业经营业绩对投资者收益的重要性就越大。

净资产收益率是衡量企业经营业绩最全面的指标,所以,我们怎能对它视而不见?

(二)第二,从ROE的驱动因素看

根据杜邦分析我们知道企业有三种盈利模式,分别是靠净利润驱动、靠周转率驱动以及靠杠杆驱动,巴菲特偏好的是靠高净利率驱动的公司。我们假设公司的资产周转率和杠杆率都=1,那么一家ROE大于15%的公司,它的净利率也要大于15%。

净利率大于15%,已经超过了社会平均利润率。这说明该公司很可能已经过了高投入期,产品已经具备了溢价能力,或者说该公司的产品已经被市场接受且市场份额持续增长,公司拥有规模经济和定价权,很可能出现量价齐升的情况。

(三)第三,从ROE的持续时间看

该公司能够长期将ROE维持在15%以上,说明该公司处在一个需求长期可持续的行业中,产品更新迭代速度慢。基于这个角度,很多的科技股就会被剔除掉。

我们要选的是ROE大于15%的公司,并且最好是ROE还可以持续提升的公司。如果公司处在一个需求长期可持续的行业内,并且该公司已经过了资本投入期的话,该公司很可能已经具备了护城河,公司的护城河能够帮助公司扩大产品市场占有率,且公司有定价权,能够让公司的利润率稳步提升。

(四)做个小结

从上面ROE的43个角度总结来看,我们要找的这样的公司:

从供需的角度看,该行业有长期可持续的需求;

从公司盈利的角度看,该公司已经建立了护城河,具备规模经济和定价权;

从投入产出的角度看,该公司已经过了高投入期,产品具备溢价能力,产出效率高。

二、现金流折现法背后的选股逻辑

很久之前小北读财报的文章里就提过,现金流折现法是帮我们排除企业的。

能够使用现金流折现法的企业,其现金流首先是真实的,并且企业不会在未来几年以内离开这个美丽的世界。因为我们现金流折现法使用的是两阶段估值模型,我们要预测这家公司的永续增长了;要是它都活不过十年,还谈什么永续增长率。

因此,适合用自由现金流折现法估值的公司具备下面的4个特点:

1、公司的现金流是真实的

2、企业能长期存在(产品或服务能长期存在)

永续经营假设意味着我们要用长期的视角看企业。“如果你不能持有一只股票10年,那你连一分钟也不要持有它。”

基于这个思路,我们至少可以排除被ST的公司、长期在盈利边缘徘徊的公司了。

3、公司的现金流要简单易懂,稳定可预测

一个性格阴晴不定的人我们很难跟他相处,一个现金流忽高忽低的公司我们也很难去预测它的现金流。风险来自于不确定性,我们要找的是那种不确定性少、业绩稳定的公司。报表是企业经营情况的反映,从财务指标上看,一个经营稳定的公司,它的各项指标不会大起大落,不会经常偏离它的平均值。

4、企业不需要大量长期的资本开支

常年需要大量的资本开支的企业通常需要负债经营,现金流不好,我们再使用DCF折现法给它们估值就不合适了。

最近在“同花顺iFinD”发现了一个很神奇的指标,这个指标叫做“资本支出÷折旧和摊销”。

如果该指标大于1,说明贵州茅台的资本支出大于折旧和摊销,换言之,公司的折旧和摊销无法覆盖资本支出,会造成现金净流出。而最理想的情况是,公司的折旧和摊销大于资本支出,“资本支出÷折旧和摊销”金额小于1。

2020年,贵州茅台该比值的金额为1.59;

2019年为2.53;

2018年为1.37;

2017年为1.00;

2016年为1.09。

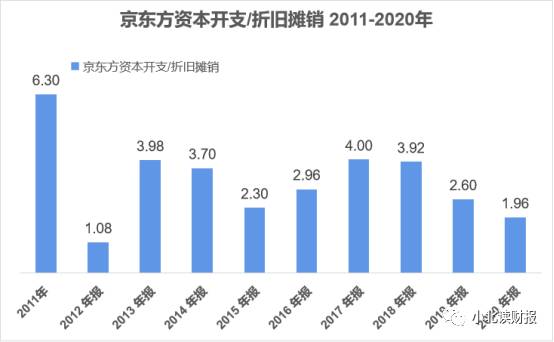

但是对京东方来说,该比值低于2的年份就会比较少。京东方必须每年花费大量的人民币搞建设,否则便无法维持生产;同时,公司的毛利率不高,公司赚钱赚的很辛苦。京东方跟贵州茅台是两种不同的商业模式,贵州茅台的产品具有溢价能力,不需要持续大规模的资本开支也能赚到钱。

三、你会使用这两个指标筛选公司了吗?

细心的你可能发现了,用这两个指标筛选公司的话,90%的公司都被排除在外了,因此,这个方法必然会让我们错过很多的投资机会。

我想的是,研究公司这件事本来就是个长期工程;如果连简单公司都整不明白,还怎么去研究透一家复杂公司。况且,这两个指标筛选出来的公司不论是否值得买入,它们都是值得研究的公司,我们可以通过研究这类公司不断积累经验,为以后研究复杂公司做准备。

不过话说回来,这辈子能让我们真正赚到钱的企业,也没有几家吧。

人生最幸运的事,莫过于在很早的时候就知道了自己想要的是什么。

当然,若是我们在很早的时候就能够知道自己不知道什么,那也是极好的事情。

“如果我知道我会死在哪里,我就不会到那里去了。”

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/