美的创纪录回购,市场为何冷漠

财经新知 原创

作者 | 马戎 编辑 | 潮声

2月18日A股年后恢复交易以来,受美债收益率上行影响,机构抱团的主要上市公司集中下挫。其中,市值居白色家电“三巨头”首位的美的集团在三个交易日内,股价累计下跌15.56%,单日成交额较年前几乎翻倍。

为此,美的集团从2月25日起展开回购,试图稳住动荡不安的市场情绪。

2021年4月2日,美的集团发布公告称,截至4月2日,美的集团累计回购了9999.99万股的股份,占截至3月31日总股本的1.41%,累计耗资约为86.64亿元,总规模为A股历史上最大。其中,回购股份全部用于实施股权激励及员工持股计划。

根据上交所和深交所于2019年1月11日颁布的《上市公司回购股份实施细则》,上市公司应在回购方案中拟定回购股份资金总额或股份数量的上下限,其中上限不得超出下限的一倍,且每五个交易日的回购股份数量,不得超过首次回购前五个交易日公司股票累计成交量的25%。

此次,美的集团拟定的回购价格为不超过每股140元人民币,回购数量上下限分别为1亿股和5000万股。从回购结果看,9999万股的回购总额几乎触及回购上限。

一般来说,上市公司回购利于稳定股价。然而从股价表现看,美的集团仍维系低迷态势。截至4月7日,美的集团年后累计跌幅扩大至22.77%;从市场环境看,海尔智家、格力集团分别于3月12日,2月24日展开回购,并引发了一定程度的股价复苏。

围绕美的,投资者的争议不断。科技领先的战略转型何时能在财务数据中落地?高端化与品牌化策略能匹配多大市场空间?

疫情冲击

美的正在穿越新冠疫情等因素带来的多个周期。

第一个周期是资本市场周期,自2021年2月以来,受美国疫情复苏预期影响,美债价格快速下跌,收益率加速上升。

而美债作为全球资产价格之锚,代表了整个市场的风险偏好。当美债收益率下降,市场情绪一般乐观,倾向风险更高的资产,股市等高风险资产会获得更多资金流入。

反之当美债收益率上升,意味着市场情绪收紧,更多机构资金析出高风险的股市,流向确定收益更高的美债市场,这导致机构抱团的股市核心标的估值下降。截至4月7日,连续下跌的股价使美的集团损失了约1717亿元市值。

第二个周期,则是全球央行放水背景下,超发货币流入大宗商品期货市场,炒高原材料价格。

在全球产业链布局的“微笑曲线”中,每当金融资本主导国家通过超发货币对外转移危机代价,大量流动性冲进期货市场,原材料出口方往往能坐收价格上涨的超额收益,而居于弱势地位的制造业一方往往受到冲击。

自2020年3月19日以来,铜价大幅上涨。截至今年2月25日,COMEX铜期货价格上涨至最高4.37美元每磅,较去年3月19日最低1.97美元每磅的价格,涨幅超过121%,突破近9年来历史价格记录。

这只是原材料上涨浪潮的一个缩影。此轮疫情冲击下,厨卫电器的必备原材料铜、铝、不锈钢、钢化玻璃、塑料、纸等原材料均大幅上涨,受此影响,美的冰箱事业部于2月28日发布涨价通知函,将冰箱价格上调10%至15%。

从历史看,美的曾经历两轮原材料价格上涨浪潮。

2009年,次贷危机衍生出全球范围的原材料价格上涨浪潮,在此期间,美的空调均价上涨458元,集团毛利率从22%下降至18%。在2016年的原材料上涨中,美的通过上涨销售价格应对,但毛利率从27.31%下降至25.03%。

在2009年的原材料价格上涨中,美的曾通过压缩费用成功控制了周期冲击。而相比2009年,眼下美的的应对牌越来越难打。

自2019年以来,白色家电三巨头的业绩增速显著放缓,其中,格力四季度营收同比下降14.15%。年底,监管侧出台《房间空气调节器能效限定值及能效等级》,意味着4000万套库存定频空调和变频三级能效空调必须在一年半之内完成销售。当年年底,整个家电行业都陷入价格战的漩涡中。 这意味着在价格战停息后,家电行业必须打好消费升级战争,确保高价格产品的销量。

然而在原材料价格上涨冲击下,家电价格陡然上涨,而疫情冲击又在线下行业从业者当中,引发了相当程度的消费降级浪潮,留给家电企业高价品类的市场更加有限。在市场本就增速放缓的大背景下,美的需要打一场硬仗。

另一阻碍来自美的的“T+3”战略。T+3即在供应链的集单、备料、生产和物流四个环节中,改变过去根据省级经销商订单大规模备产的模式,改为汇总零售商订单,多批次少量生产。

T+3的本意,是应对家电市场的存货积压问题。其更利于原材料价格下行期竞争,不利于上行期竞争。在下行期,多次采购利于摊低采购成本,而在上行期,多次较集中采购成本更高。对于正处于原材料价格上行期的美的来说,用T+3模式打赢价格战争,这无疑是一次新的考验。

逃离存量市场

毫无疑问,美的当前面临的最大问题,是国内市场饱和。

2018年初的美的经营管理年会上,美的董事长方洪波总结了美的的最大遗憾——错失消费升级浪潮。

方洪波的怨念,与国内家电企业收割日企遗产的出海策略有关。

上个世纪,国际家电赛道是日企天下,但随着日元汇率走低,原本在全球激进扩张的日本家电企业陷入亏损浪潮。例如,日立和松下分别在2009年和2011年创下7000亿日元以上的亏损额。

这促使国内巨头加速收割日企遗留的工厂、销售渠道和研发能力。海尔、海信等集团纷纷加入争夺市场的阵营。

美的则是其中的主导者。仅2016年,美的就在不到半年时间内分别拿下日本东芝旗下的东芝家电,意大利中央空调企业Clivet和德国自动化解决方案供应商库卡集团的绝对控股权。仅收购库卡集团一项,总价就高达292亿元。

然而海外收购的后续反馈不佳。库卡机器人在接受美的收购仅一年后,营收同比下跌6.8%,净利润同比下跌81.2%。

对此,方洪波的表述不无遗憾:“美的未来两年内不会有新的大型并购,重点是聚焦内生式增长,推进中国市场转型,海外市场向OBM转型。”

而国际化竞争和高端市场竞争,都是国内家电市场饱和的直接表现。新华社瞭望智库发布的《2021中国家电以旧换新调研报告》显示,我国家电保有量已突破21亿台。奥维云网数据显示,从2014年至2019年,我国冰箱市场零售额从946亿元下降至912亿元,年均复合增长率为-0.73%。洗衣机和空调市场也呈现不同程度的增速放缓。

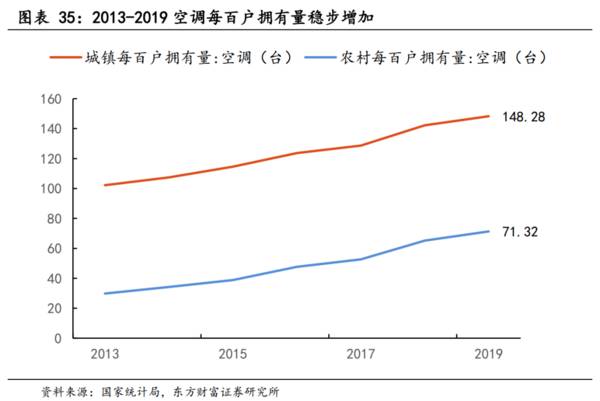

家电行业面临一个市场机遇,即2009年家电下乡浪潮的集中更新换代期。2008年,随着家电下乡浪潮,农村每百户的电器拥有量迅速与城市拉近。截至2019年,空调拥有量接近城市水平的一半,冰箱和洗衣机基本持平。按照10年左右的使用年限,家电行业仍处在旧家电升级的红利期中。

而问题是,在消费升级需求集中解决后,行业的增长从哪来?

家电行业的选择是高端化。

早在2007年,海尔就推出了主打高端市场的品牌卡萨帝,相比之下,美的的高端化动作要更晚。

2011年底,美的推出凡帝罗系列冰箱,试图从单品类突破高端化布局。到2018年10月,美的高端化的重任落在COLMO身上,该品牌包括冰箱、洗衣机、吸油烟机、燃气灶、洗碗机、煮饭机器人六大品类的产品,主打AI计算的智能概念。

美的的劣势在于,在油烟机、燃气灶、机器人等新品类起步较晚,市场份额难以进入第一梯队。东方财富证券统计,美的的优势品类集中在空调、电饭煲、微波炉等传统强项品类中,在燃气灶、油烟机等劣势品类中,公司的市场份额表现不佳。

智能化未来

2020年12月,美的发布了组织架构调整公告。

具体措施是,由原有的消费电器、暖通空调、机器人与自动化系统、创新业务四大版块更新为五大版块——智能家居事业群、机电事业群、暖通与楼宇事业部、机器人与自动化事业部和数字化创新业务。

从具体表述看,新增的智能家居事业群模仿了海尔智家的智能化转型。而新增的数字化创新业务表明,美的正在尝试以数字化作为突破口。

背后的逻辑是,科技领先已经替代产品领先,成为美的集团发展的新方向。

在接受《哈佛商业评论》采访时,美的集团IT总监周晓玲表示,数字化服务将通过工业互联网平台、美云销平台和loT平台对外输出。美的智能电器将搭载华为鸿蒙系统,实现极速配网、设备控制和服务触达等技术链路。

而智能化方向下,美的仍面临与海尔智家相同的问题,行业热度集中在品牌方一侧,海尔正在主打以U-home系统为平台的智慧生活操作系统概念;格力也在研发绿色概念的“零碳健康家”。

而从市场反馈看,整个市场尚未对智能家居形成认知。在不少消费者看来,智能家居中的不少产品仍停留在概念阶段,无线化、语音控制、全家控制等功能缺乏鲜明亮点,且整体价格远远高出传统家电。非刚需的特点,使用户对智能家居敬而远之。

此外,传统家电巨头还面临着小米等带有互联网基因的竞争对手。IDC发布的《IDC中国智能家居设备市场季度跟踪报告》显示,2020年三季度智能家居设备厂商份额中,小米排名首位,美的排名第二位。

与小米这类带有互联网基因的竞争对手相比,美的作为传统家电巨头,优势在于从大型家电切入智能家居市场的能力,劣势则是缺少小米的移动互联网流量入口优势。如果从品类多元化能力看,美的显然具备优势,但从单一产品爆款能力看,小米路线能更快获取用户心智。

相比之下,美的更擅长的是单一产品的智能化推进,如空调的制冷速率、多风感体验,或厨房电器的烹饪技术提升等。在全屋智能平台构建上,成立不足半年的美的智能家居事业群,显然还有更长的路要走。

编辑按:本文转载至微信公众号 “ 财经新知 ” 作者“ 马戎 ”贝壳投研经授发布 。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/