台积电:越迷人的越危险?

编辑按:本文转载至微信公众号“美股研究社”,飞鲸投研经授发布 。

概述

台积电(NYSE:TSM)无疑是一个增长曲线明亮的行业中的规模领导者。然而风险确实比较大。

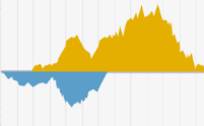

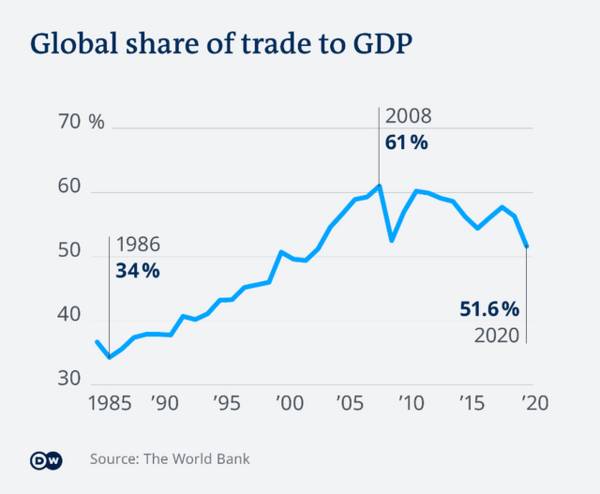

展望未来,台积电在错综复杂的全球芯片产业网络中的角色,仍然看到太多的不确定性。如下图所示,去全球化进程已成为一个发展了十多年的大趋势。也就是说,以总出口占全球 GDP 的百分比衡量的全球化自 2008 年达到顶峰以来一直在下降。该百分比已从 2008 年的 61% 下降到 2020 年的 51.6%。

资料来源:世界银行

估值变化

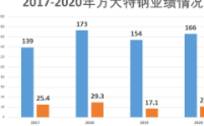

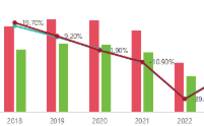

在巴菲特购买台积电股份时,肯定有很好的考虑,包括有吸引力的估值和健康的盈利能力。巴菲特在 2022 年第三季度建仓时,股价在 68.5 美元至 91.5 美元之间波动,平均收盘价为 82.5 美元。其 2022 年每股收益约为 6.6 美元。结果,那段时间的平均市盈率只有 12.5 倍左右,这是一个相当有吸引力的水平。

然后在接下来的几个季度里,由于价格变动和基本面恶化,其估值倍数变化迅速且剧烈。也就是说,现在的共识估计预计 2023 年每股收益为 5.1 美元。与此同时,其价格已上涨至目前的 98 美元水平,转化为 19.4 倍的市盈率。

接下来,我们将看到如此高的估值加剧了风险并限制了回报潜力。

资料来源:stockcircle.com 和作者

盈利能力

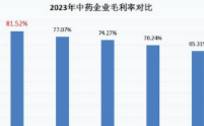

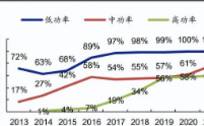

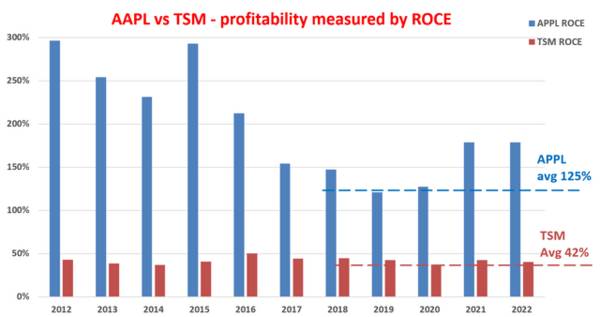

如前所述,台积电无疑是向上领域的规模领导者。如下图所示,它长期享有强劲且稳定的盈利能力。在这里,使用已动用资本回报率(“ROCE”)作为关键的盈利指标。也就是说,台积电的平均 ROCE 一直坚如磐石,过去十年平均约为 42%。一致性简直太棒了。

资料来源:作者基于 Seeking Alpha 数据

尽管盈利能力如此稳定和健康,但该股票不如巴菲特的其他标志性选择(如苹果或 V)具有竞争力。如下图所示,苹果 和 V 的 ROCE 均为 100%。由于两个关键原因,该指标至关重要。首先,很明显,它衡量的是一家公司利用其资本产生收益的盈利能力。其次,由于长期增长率受 ROCE 和再投资率 (“RR”) 的乘积影响,它还提供了有关公司收入和收益预期随时间增长的速度的见解。

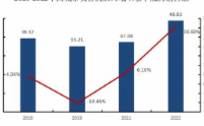

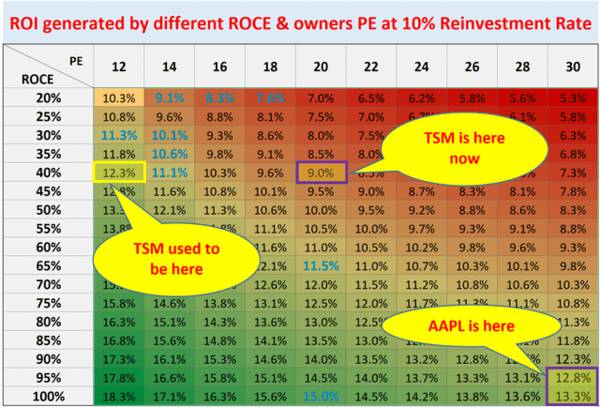

因此,即使 苹果(或 Visa)的 P/E 比 台积电 高出很多,这些公司在相同的 RR 下也可以增长得更快,从而提供更好的总回报潜力。更具体地说,下图显示了对 台积电 的预期回报潜力,市盈率约为 12 倍(巴菲特建仓时)和 20 倍(当前市盈率)。

假设 RR 为 10%(10% RR * 42% ROCE = 4% 长期增长率),我预计 台积电 的长期增长率约为 4%。以 12 倍的市盈率计算,台积电 将提供约 8% 的收益收益率,从而导致每年约 12% 的总回报潜力。目前市盈率约为 20 倍,收益收益率已降至约 5%,总回报率下降至约 9%。相比之下,尽管 苹果 的市盈率较高,约为 30 倍,但由于其更高的 ROCE,它仍具有更高的长期回报潜力。

资料来源:作者基于 Seeking Alpha 数据

结论

台积电最近受益于有利的外汇换算,而且这种好处可能会持续下去。该公司还在 5 纳米 ("nm") 技术方面处于领先地位。此外,它一直在积极提高其 5 纳米制造能力。据报道,在 2022 年 12 月这个季度,5 纳米产品已经占其总销售额的近 1/3。先进技术(如 5 纳米产品)往往享有高于平均水平的利润率。

总而言之,下行风险是近期的主导力量。台积电面临的这些风险包括地缘政治风险、去全球化进程及其当前的估值风险。所有这些因素导致总回报潜力有限,尤其是在针对风险进行调整后。因此,沃伦巴菲特在购买股票后不久就平仓了。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/