美银行破产危机:还藏着多少大雷?

编辑按:本文转载至微信公众号“格隆汇”,飞鲸投研经授发布 。

硅谷银行48小时火速倒闭,引发全球市场大面积恐慌。在今日亚洲金融市场开盘之前,美联储终究还是出手兜底了,极度悲观的市场情绪得以暂时缓和。

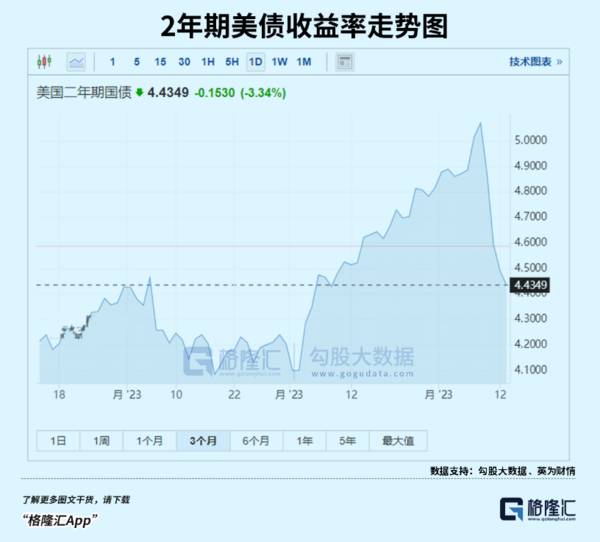

美元指数再度大跌0.7%,现价已经跌破104关口。美债市场,2年期国债收益率大幅下行23BP,现价4.39%,较3月8日创下的5.08%大幅回撤69个基点。10年期国债收益率也从4%上方回撤至3.7%左右。

股票市场,美股期货亚盘期间有所反弹。A股市场,沪指大涨1.2%,深证成指上涨0.55%。港股表现更为明显,恒生指数大涨2%,恒生科技指数大涨3%。

如何看待美联储的出手?硅谷银行事件会影响接下来的加息节奏吗?

01

今日早间,美联储,美国财政部,美国联邦存款保险公司发布联合声明表示:从3月13日周一开始,储户可以支取他们所有的资金。与硅谷银行破产有关的任何损失都不会由纳税人承担纳税人不会承担任何损失。任何亏空都将通过对银行系统其他部分征税来填补,但股东和某些无担保债券持有人将不会受到保护。

声明还表示,另一家面临流动性危机的银行Signature Bank也已经被纽约金融服务局接管,所有存款人都将得到全额补偿。

此外,美联储还推出了新的银行融资工具——BTFP,允许银行通过抵押美国国债、抵押贷款支持债券和其他债务作为抵押品,从美联储获得最多一年的流动性支持。该工具有几个细节值得注意:

工具规模高达250亿美元;

抵押品除了美国国债,还包括其它高级别评级债券;

抵押品估价是票面价值(这意味着银行出现流动性危机的时候,可以选择不卖出浮亏的债券资产,去美联储进行BTFP融资);

费率为1年期隔夜指数掉期利率加10个基点。

美联储一边兜底硅谷、Signature Bank两家银行给储户带来的损失,阻断挤兑风险蔓延到其他银行。一边推出BTFP工具,防范更多银行出现硅谷银行一样的流动性危机。

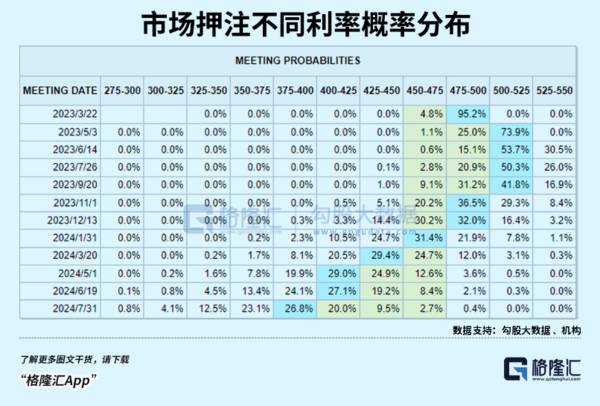

出手之后,金融市场重新定价美联储未来的货币政策路径。据CME美联储观察工具最新显示,3月加息25个基点的概率攀升至95.2%,按兵不动的加息概率为4.8%,而加息50个概率已经降低至0,而出手之前的概率分别为59.8%、0%、40.2%。

另外终端利率预期也从上周三时在9月达到的5.7%暴跌至在6月达到5.11%,同时市场对年底美联储降息的预期正在飙升。

高盛更为激进,表示鉴于银行系统压力,预计美联储在下次3月22日的会议上不会加息。

怎么看?

在我看来,硅谷银行出事之后,美联储货币政策目标可能不能只盯着通胀与经济增长,还要兼顾整个金融系统的稳定运行。

不管2月通胀数据是否超预期,加息25个基点也将会是绝大概率事件。但我觉得又不会出现高盛所言的不加息,因为高通胀这个顽疾并没有得到很好控制,贸然暂停加息将不利于美联储决心控通胀的信誉以及经济增长。其实,去年英国养老金暴雷的时候,英国央行一边购债放水,一边加息控通胀。

02

美联储推出的BTFP只是临时性提供流动性的工具,并不能真正解决中小银行当前所面临的巨大困境。

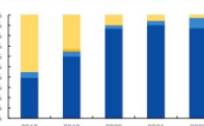

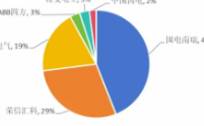

当前,美国商业银行持有的超额准备金超过3万亿美元,看总量极为充裕,但内部结构极为不均衡,暗藏着巨大风险。据美国联邦存款保险公司数据,86%的超额准备金由1%的美国银行。其中,四大行就占到其中的40%。而数千家中小银行的准备金处于很多年以来低位水平上。

硅谷银行火速倒闭后,美联储火速出手兜底,但对广大储户仍然会有很强的冲击力。虽然短期来看很难再次发生集中挤兑事件,但对于储户而言,为了安全起见,把资金陆续转出小银行,仍然是明智之举。站在他们的角度考虑,美联储可以拯救一家两家,但不代表着可以兜底未来中小银行再度暴雷的所有风险。

其次,当前短期国债利率或货币市场基金收益率普遍大幅高于银行储蓄存款利率。这也驱使着人们将银行的资金转出来投入到更高更安全的品种上去。据国金证券统计,罗素3000成分股的236家银行中,已有25家中小型银行存款较去年同比下滑超过10%,其中4家已超过20%。

中小银行面临储蓄流失并不会戛然而止,准备金还将更为紧张。为了补充流动性,银行们可以去联邦基金货币市场借贷,去美联储贴现窗口去拿钱,去BTFP融资。不过,短期利率仍然偏高,而资产投资持续浮亏,现金流一直告负,经营压力和风险还是很大的。类似硅谷银行的倒闭暴雷并不会就此结束。在美联储高利率大背景下,这是资产期限错配追求收益下的必然。

除了银行,资产期限错配还普遍存在养老金、货币市场基金、债券基金等非银机构当中。过去很多年,不管是遇到经济衰退,还是金融市场出现问题,还是债务、疫情危机,美元一放了之,且屡试不爽。几乎所有的机构、基金都会采取“短借买长”,持续加杠杆来获取更大回报。但恶性通胀打破了最近40年的游戏,现在包括央行自身在内的机构都面临短端利率高于长端利率的巨大压力,资产价格面临严重浮亏,且现金流为负的恶化状况。

央行不会破产。商业银行不一定,养老金、货币基金、债券基金就更说不准了。去年10月,“迷你预算”导致英债利率短期大幅上涨,最终引爆英国养老金危机。在英国央行兜底购债之后,得以平息,但养老金最终还是损失了1250亿-1500亿英镑。

美国亦是养老金大国,DB型占比高达30%以上。而DB型大多采用的是LDI负债驱动投资策略,配置大多以债券为主,对于利率非常敏感。当利率大涨,资产组合价值缩水,是有可能触发追加保证金的要求。没有更多的流动性支持,就会陷入抛售资产来满足条件,陷入恶性循环之中。

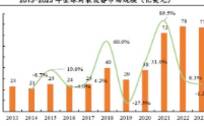

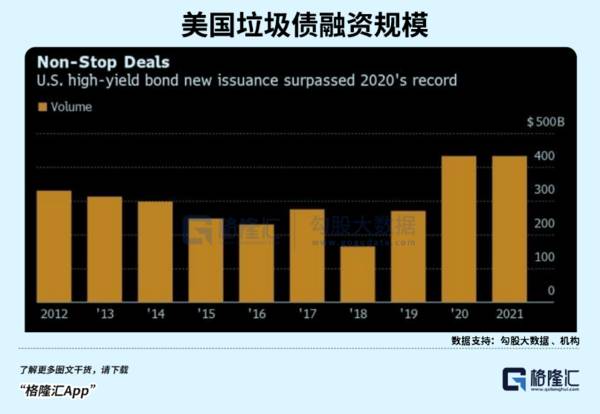

硅谷事件之后,垃圾债信用利差走阔,违约风险愈发凸显。2020-2021年,美国垃圾债企业发行债券融资额均超过4300亿美元,而在2008年次贷危机之前几乎不超过1500亿美元。随着08年后的几轮QE,利率逐步走低,垃圾债发行规模膨胀,在2013年也达到了3000亿美元。

去年前5月,垃圾债企业总融资规模仅仅560亿美元,比一年前下降了75%以上,而5月的债券发行额更是仅为22亿美元。而这些企业包括AMC、美航空集团、嘉年华公司,约占美国3000家最大上市公司的1/5,债务总额高达9000亿美元。

垃圾债在美国一共有3万亿美元的规模,叠加对冲基金以数倍杠杆打包处理转卖,其资产规模是无比巨大的。随着美联储利率的进一步上升,僵尸企业面临企业债务“滚续”问题,面临愈来愈大的债券违约风险。

03

硅谷银行火速倒闭,提醒了金融市场——在高利率背景下,市场脆弱性会逐渐显现。前有英国养老金暴雷、瑞士信贷风波、黑石集团遭遇挤兑及债券违约,再到硅谷银行倒闭,这已经不是偶然的独立事件。而这几乎是创40年最快速度加息下的必然。

过去岁月静好,遇到什么问题,放水便是。但现在不一样了。通胀顶在高位,且在短时间内无法很快回归到均值水平,长短期利率持续倒挂,美联储无法很快暂停加息并降息。但习惯了低利率环境的金融市场以及规模庞大的债务,不能及时等来雨露沁润,各种地雷就会陆续上演。

天下没有永远免费的午餐,于国于民,于金融市场亦是如此。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/