全面注册制时代注意三大变化

编辑按:本文转载至微信公众号“投资者网”,飞鲸投研经授发布 。

随着全面注册制按下“启动键”,人们既有期待也有担忧。期待的是,股票发行环节信息将更加透明;担忧的是,股票发行数量可能会大量增加。

2月17日,中国证监会发布全面实行股票发行注册制相关制度规则,自公布之日起施行。证券交易所、全国股转公司、中国结算、中证金融、证券业协会配套制度规则同步发布实施。主要内容包括:精简优化发行上市条件、完善审核注册程序、优化发行承销制度、完善上市公司重大资产重组制度、强化监管执法和投资者保护。

2月20日是全面注册制实施的首个交易日,上证指数当日反弹2.06%,体现出A股对全面注册制的利空影响有所消化。

从科创板到创业板、北交所,再到全市场,在经历了4年试点之后,A股正式进入全面注册制新时代。相关规则的发布和实施,标志着注册制的制度安排基本定型,在中国资本市场改革发展进程中具有里程碑意义。

对此,英大证券首席经济学家李大霄认为,全面注册制改革解决一级市场化发行问题,是中国股票市场彻底迈向成熟市场的大门的门槛,只要迈过去,中国股票将会步入成熟的初级阶段。

还有业内人士表示,全面实行注册制改革,通过市场化的定价机制,让市场选择真正有价值的企业,提高市场效率,发挥市场在资源配置中的作用,鼓励和支持有竞争力的企业通过资本市场发展壮大,在给投资者创造更大价值的同时,引领和带动行业规范发展,从而促进经济高质量发展。

全面注册制落地将带来哪些具体影响,如何优化资本市场生态?《投资者网》梳理大量业界观点,总结出值得投资者注意的三方面变化。

变化一:发行条件优化,将选择权交给市场

注册制的首要内容是精简优化发行上市条件。坚持以信息披露为核心,将核准制下的发行条件尽可能转化为信息披露要求。各市场板块设置多元包容的上市条件。

《首次公开发行股票注册管理办法》(以下简称《注册管理办法》)规定,申请首发上市应当满足四方面基本条件:一是组织机构健全,持续经营满3年。二是会计基础工作规范,内控制度健全有效。三是发行人股权清晰,业务完整并具有直接面向市场独立持续经营的能力。四是生产经营合法合规,相关主体不存在《注册管理办法》规定的违法违规记录。

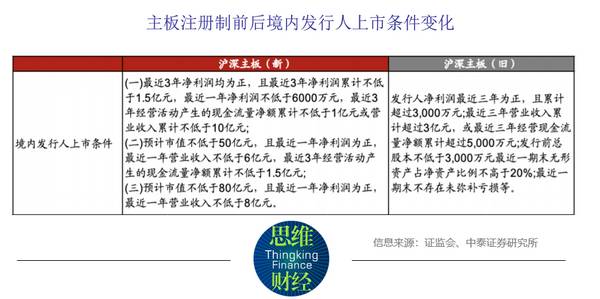

中泰证券研报显示,具体来看,核准制下的主板上市需要满足营收、净利润、现金流量等财务指标,对于上市公司要求较为严苛,主板注册制则取消了最近一期末不存在未弥补亏损、无形资产占净资产的比例限制等要求,综合考虑预计市值、净利润、收入、现金流等因素,设置了“持续盈利”“预计市值+收入+现金流”“预计市值+收入”等多套多元包容的上市指标,进一步提升市场包容性。

全面注册制将选择权交给市场,有助于发挥市场在资源配置中的基础功能。

有专家认为,全面注册制对上市条件优化,更多体现在对上市公司的价值判断方式当中。对企业能否上市的判断标准,将从原来看重财务指标和规范性,向更关注企业的技术发展方向、研发能力等成长性指标进行转变。

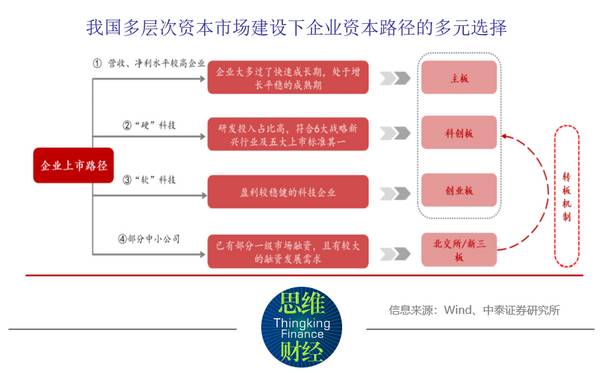

中泰证券认为,至此,我国多层次资本市场体系更加清晰,在多元包容的上市条件下实现不同类型、不同成长阶段企业上市的全覆盖,即:主板主要服务于成熟期大型企业,科创板突出“硬科技”特色,创业板主要服务于成长型创新创业企业,北交所与全国股转系统共同打造服务创新型中小企业主阵地,为不同类型的上市企业提供符合自身特点的上市渠道。

同时,以信息披露为核心,也让发行上市全过程更加规范、透明和可预期。事实上,建立起以信息披露为核心的市场运行机制,不仅能够较好约束市场主体的行为,使得发行上市全过程更加透明和规范,而且为事中事后监管执法的公开、公正、公平奠定了更加坚实的市场基础。

近日,中纪委网站发表题为《聚焦发行上市审核等重点领域强化风险防控全过程监督护航全面注册制改革》的文章。文章指出,在监督推动下,证监会党委全面推进发行监管转型,指定专门部门对证券监管离职干部参与投资的发行项目等问题进行独立复核。将持续强化对全面实行股票发行注册制这一重大改革的政治监督和廉洁监督。紧盯重点环节关键岗位持续强化公权力运行的监督,为全面实行股票发行注册制改革保驾护航。

注册制为资本市场高质量发展打开更广阔的空间,在信息透明和监管完善双重作用下,未来资本市场的寻租空间会不断缩小。

变化二:打破新股不败定式,大妖股难横行

全面注册制之下,有几个交易规则和投资者息息相关,需要引起注意。

第一,主板新股中一签统一为500股,不再是1000股;第二,新股上市前5天没有涨跌幅限制,5天后,主板恢复10%涨跌幅。这意味着,新股上市天天一字板的情况不会再有;第三,主板出现2%的挂单限制,就是说只有涨到8个点才能挂单涨停价,超过2%的都是废单;第四,主板10天4次异动或者10天100%涨跌幅偏离就停牌,并且还有30天200%的限制。

注册制将企业上市资格、股票发行价格等权力都交给市场。不过,上市门槛降低,让打新股的风险大幅提升,“稳赚不赔”的日子一去不复返。质地一般的企业,上市后的股价表现将“福祸难料”。其实,创业板、科创板在实行注册制之后,破发率都显著上升。

中泰证券表示,过去我国新股上市后往往会出现“连续涨停”现象,给“打新”带来了较高的超额收益率,一旦股票回归实际价值,投资者往往面临较大的投资风险。在“双创板块”承销制度修订落地后,整体定价更为市场化,经过约半年的运行,市场询价机制也逐渐成熟,也为主板采用询价定价方式奠定了基础。

其同时表示,主板注册制改革后采用市场化的询价定价方式,发行定价突破原本23倍的市盈率限制。这也启示投资者过去的“无脑打新”时代或将结束,在今后打新的过程中,要更多关注公司的基本面情况以及标的的性价比。

投资者不仅需要更加理性地选择打新标的,更要改变过去的投机思维。上文提到,交易新规对于异动股进行了涨跌幅限制,动辄一二十个连板的“大妖股”亦成为历史。

前海开源基金首席经济学家杨德龙认为,股票市场是股权投资的市场,而不是用来“赌”的市场。全面注册制将对A股市场生态形成很大影响。随着上市公司入口和出口的畅通,壳资源的价值会出现大幅回落,以往那种“鸡毛飞上天”“乌鸡变凤凰”的故事会越来越少。

变化三:退市力度将加大,大盘蓝筹迎利好

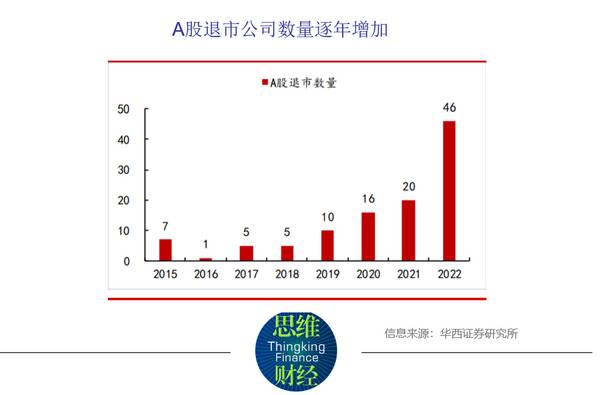

核准制下“退市难”的问题曾经遭到诟病。不过,2020年底“退市新规”发布后,A股退市公司数量已明显增加。而未来,退市或将成为常态。

据悉,注册制改革在优化上市标准的同时,畅通强制退市、主动退市、并购重组、破产重整等多元退出渠道,严格实施退市制度,强化退市监管,健全重大退市风险处置机制。

业界认为,全面注册制将通过市场化的发行、定价机制,以及多元化的退市标准和常态化退市机制,在塑造市场新生态的同时加速风险公司的出清。

由此,A股市场风格也在悄然生变,绩优企业迎来利好。

中泰证券认为,全面注册制启动或带动更多成长型企业上市,“优胜劣汰”之下更利好业绩稳定、公司治理完善的大盘蓝筹。而对于中小市值股而言,随着投资者的投资选择更加丰富,市场价值发现功能进一步畅通,壳公司及垃圾股或会被进一步边缘化。

华西证券也持相近观点,全面注册制后A股市场可能进一步分化。注册制的实施会让更多企业参与到股市融资当中,将实质审核交给市场可能会加剧股票间的马太效应,规模大、受关注高的企业会愈发受追捧,规模较小、前景不佳的企业则会更加受到忽视。

全面注册制来临也让投资者对A股未来走势抱有更大期待。随着资本市场格局进一步完善,A股孕育着哪些投资机会?

平安证券分析称,在优胜劣汰的大环境下指数投资将会更为长期有效,特别是代表成长行业的科创50和创业板指在长期会有更好的收益率。从结构上来看,成长板块的价值机遇在加大,特别是代表经济高质量发展方向的计算机、电子、汽车及汽车零部件、电力设备、机械、军工等行业板块,当然券商板块受业务影响也会相应增益。另外,国企改革的主题投资机会也在加大,特别是代表安全与发展的央企国企集团,重组整合推动优质资产上市的预期也在升温。

总而言之,全面注册制不仅利于提高直接融资效率,还将助力资本市场估值体系重构,回归价值投资理念。真正考验投资者选股眼光和专业能力的时代已经到来。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/