选股票,为何要拒绝平庸?

编辑按:本文转载至微信公众号“星图金融研究院”,飞鲸投研经授发布 。

【编者按:春节期间,星图金融研究院推出“春节特辑”系列,聚焦投资领域常见的指标/策略进行剖析,共计8篇文章,以飨读者。祝大家春节快乐、兔年大吉。】

市场总是不吝啬给优秀企业更高的估值,对比之下,平庸企业的估值就显得便宜。对很多市场新手而言,便宜具有魔法般的吸引力,投资者权衡挣扎后总会倾向选择平庸企业,事后去看追悔莫及。

选股票不等于菜市场买菜,便宜并非硬道理,优秀才是。在BG资助的一项大学研究中,一位学者统计了1990年1月至2008年12月全球上市的6万多只股票的回报,结果发现,只有811家公司(占全部上市公司总数的1.3%)创造了期间全球股市所创造的财富价值。1.3%的公司创造了100%的财富,比二八效应还要极致。这811家公司,显然都是优秀公司。

巴菲特曾将价值投资的买入原则总结为“以相对合理的价格买入优秀公司”,优秀是前面的1,价格是后面的0,优秀是前提。当然,市场中有不同的流派,不少人依赖捡烟蒂策略(便宜在前,质地在后)取得了成功。但不同的投资策略难度不同,对大多数人来说,以相对合理的价格买入优秀公司并长期持有,更具有实操性。

当前,A股上市公司已超过5000家,选项越多,选择越难。面临诸多选择,很多投资者形成了一套选股规则,如有人喜欢买概念,有人喜欢看业绩;有人只选龙头,有人倾向于小公司。

不同的筛选规则配合不同的操作策略,能衍生出各种各样的股市投资攻略,在特定的时间段里,总有一些攻略大放异彩,独占鳌头。但时移势移,很快便有一批新的攻略后来居上,你方唱罢我登场,好不热闹。

对投资者而言,找到那些能够穿越周期、长盛不衰的攻略,无疑就发现了投资界的“圣杯”。那么,有没有这样的攻略呢?

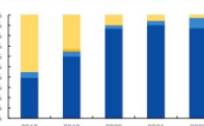

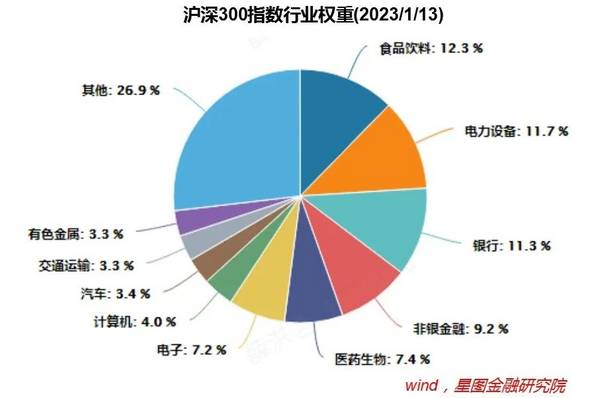

某种意义上,沪深300指数便是一种长期胜率和收益率很高的投资策略。其选股规则很明确,在考虑流动性因素后选择“年日均总市值最高的300只股票”,每年调整一次样本,持有策略为长期持有。从收益率看,2004年末至2023年1月17日,年化收益率10.33%(红利再投资),超过了GDP年均增速,10万元持有至今变成46万元。

沪深300指数之所以能取得不俗的长期业绩,并非偶然或运气,而是有一些深刻的基本面逻辑。作为典型的大盘股指数,我们可以把沪深300理解成一种龙头股策略,聚集了A股各行各业的龙头。龙头策略之所以奏效,一方面在于,激烈的市场竞争中产生的龙头必然有其可取之处,或者经营管理优秀,或者存在经营壁垒,能够越做越大;另一方面,大部分行业都存在规模效应,规模越大,盈利能力越强。

股市中有句俗语,“龙一是吃肉的,龙二是喝汤的,后面都是陪跑的”,讲得就是这个道理。

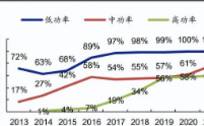

简单来说,企业经营一般存在固定成本和变动成本,营收越高,单位营收的固定成本摊销越低。因此,大多数情况下,大型企业的成本率更低,可以通过降低售价来继续扩大市场份额。同时,网络效应的存在,还能指数级放大平台型企业的竞争优势,加剧马太效应的威力。正是基于这些原因,多数行业的集中度都正变得越来越高,而非越来越低。

这种规模与收益的非对称性,并非企业经营的独特现象,在自然界中也屡见不鲜。如生物学家发现,生物体的代谢率随体重的约3/4次幂发生变化(在企业界,幂次大概是9/10),即假定动物A的体形是动物B的两倍,那么前者每天所需的食物和能量只比后者多75%,而非线性函数下的100%,这也意味着,体形更大的动物比体形更小的动物更加高效。

更低的代谢率意味着更低的细胞运行速度和更低的细胞损伤率,从而可以延长寿命。在生物界,大型动物的寿命总是高于小型动物,如老鼠的寿命平均1-3年,大象的寿命则可达到80年左右。同样,在企业界,大企业的生命力总是强于中小企业,如国内小微企业的平均寿命只有3年,大中型企业则可达到8-10年。

当然,我们也没必要走极端,树不能长到天上,无论是动物还是企业,都存在规模效应的临界点,一旦超过临界点就会因自重或低效而走向衰亡。

就A股整体来看,考虑到国内经济增长仍处于中速水平,以及内循环的巨大潜力和国外市场的巨大空间,投资者还不需要担心规模临界点问题。以沪深300成分股为例,市值中位数约为907亿元,营收中位数约为306亿元,远未触及天花板,仍然值得长期拥有。

具体到单个企业,则并非简单地持有龙头,投资者还应着重关注以下几个方面:

一是判断龙头企业所处行业的发展前景。行业所处发展阶段不同,增长的潜力大相径庭,投资者应优先选择稳定增长或快速增长阶段的行业。消费、医疗、科技之所以备受推崇,很大程度上便是行业属性好,要么是需求稳定增长的永续行业,要么正处于快速增长的历史阶段。

二是判断行业竞争属性。行业有同质化和个性化之分,同质化行业(如原材料、中低端消费品、多数制造业、生猪养殖、酒店、餐饮、银行、保险、地产等)要么产品同质化强,要么进入门槛低,规模效应显著,应该选管理能力强、综合成本低的龙头;而个性化行业(如高端白酒、机场港口、影视游戏、受秘方或专利保护的医药制造、品牌服装等)受各种各样的护城河保护,有限竞争,可以接受非龙头,但也必须对企业管理能力和发展前景有确切的认知。

三是判断企业经营机制和创新属性。“创新”是对抗规模熵增的不二法门,只有创新力强、能灵活变革的龙头企业才有望持续突破规模天花板,给长期投资者创造惊喜;若缺乏创新活力,规模越大反而越危险,企业随时可能因自身内耗或行业变革而被淘汰出局。所以,经营机制、管理水平、创新文化等也是判断企业是否具备长期竞争力的重要考量因素。

最后简单总结一下,投资选企业,莫要贪图估值便宜,以合理的估值买入优秀的企业才是上策。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/