被倒吊的医美中游,向上、向下要话语权?

编辑按:本文转载至微信公众号“向善财经”,飞鲸投研经授发布 。

11月23日,上海市市场监督管理局公布了数起“刷单炒信”违反不正当竞争的典型案件。令人意外的是,在这当中,医美行业内的明星企业之一上海联合丽格医疗美容门诊部有限公司因委托他人以虚假交易的方式为其平台网店刷单并发布虚假好评和体验笔记而“黑榜”留名,并处以罚款20万元。

值得一提的是,这一公示的市场背景是国家市场监管总局价格监督检查和反不正当竞争局于10月中旬刚刚发布了《医疗美容行业虚假宣传和价格违法行为治理工作指引》(以下简称《指引》)。其中,针对医美传播宣传问题的8条指引几乎覆盖从信息源到传播媒介、受众,再到反馈机制的传播全链条。

比如不得利用网站、自媒体等网络手段对医疗美容机构的资质荣誉、医生资质资历、医疗美容产品功效等内容进行虚假商业宣传。特别是不得通过平台推荐、网络文案、“种草笔记”等方式伪造“口碑”,或者利用直播带货、炮制话题、制造虚假舆论热点等方式,实施虚假营销互动。

很明显,上海联合丽格的这波翻车算是“恰逢其会”。不过有意思的是,联合丽格集团董事长李滨近年来曾多次公开表达了对医美行业合规化的渴望,比如“医美行业之所以尚没有出现龙头企业,一方面是行业仍比较年轻,发展起来也不过二三十年的时间,二是营销过度,导致行业评价度很低。另外,黑医美过于强大,也是导致行业目前仍高度分散的原因之一……”

如今,李滨心心念念的医美合规化也就是《指引》终于出来了,但联合丽格却率先成了负面教材,颇有一种“求锤得锤”的既视感。

而这不禁令人疑惑,曾经渴望合规的联合丽格又为何会抛弃合规?

被医美上下游吊打的联合丽格们

对于医美明星企业联合丽格需要铤而走险“刷单炒信”的违规操作,在向善财经看来其背后折射出来的,其实是处于医美产业价值链最低点的医美机构们普遍存在的营利获客焦虑。

目前来看,医美产业链主要分为上中下游。上游是原料企业,包括医疗美容耗材的生产商和器械设备的制造商,代表玩家有爱美客、华熙生物和华东医药等等;中游为医疗美容机构,以联合丽格、瑞丽医美和华韩股份为代表的非公立医疗美容机构和公立医院的整形外科、皮肤科为主;下游为各类医美获客平台,比如线上的新氧、更美等医美种草平台,以及更广泛的线下美容院、美甲店等医美代理获客渠道。

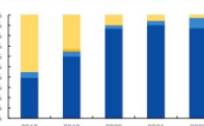

不过有意思的是,通过观察医美产业链上中下游代表玩家们的毛利率和净利率,可以发现其产业价值重心似乎并不均衡,整体遵循上下游高,中游低的“微笑曲线”结构走向。

比如医美上游原材料企业爱美客的2022年三季报显示,公司前三季度实现营业收入14.89亿元,同比增长45.58%;扣非净利润为9.653亿元,同比增长44.06%,毛利率和净利率分别高达94.61%和66.6%,堪比贵州茅台。再比如处在下游的医美平台企业代表新氧,尽管今年前三季度其营收和净利均出现了负增长,但67.29%的高销售毛利率却是一枝独秀。而且把时间线拉长来看,近五年以来,新氧的年毛利率似乎都未曾跌落过80%。

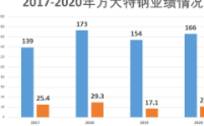

最后来看处在中游的医美机构们,2022年半年报数据显示,今年上半年华韩股份实现营收4.5亿元,虽然毛利率高达43.43%,但净利率却仅为9.87%。而且从2017至2021年以来,华韩股份的毛利率和净利率之间都相差30——40个pct。至于另一家医美上市公司瑞丽医美更是夸张,今年上半年实现营收9440万元,但在刨去营业成本后,其归母净利润仅为148.2万元,净利率0.06%,几乎处在亏损的边缘。

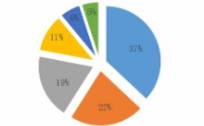

那么究竟是谁“偷走”了医美机构们的利润?有证券机构通过拆分传统医美机构总成本占比给出了答案,药品器械成本20%-30%,获客营销成本30%-50%,至于最重要的人力成本(主要为医生成本)15%-25%,咨询服务成本3%-7%。

很明显,联合丽格、瑞丽医美们的“利润小偷”正是处在上游的爱美客、华熙生物和处在下游的新氧、美甲店等渠道获客平台。

而之所以会形成如此成本机构,在向善财经看来可能有两方面原因:一是与当前我国医美市场存在的产品品牌>机构品牌的消费底层逻辑有关,针对的是上游原材料成本。

众所周知,我国医美行业真正成长并高速发展时间的不过二十年,人们对于医美行业的认知普遍还处在初期阶段,比如在消费端,提起医美大多数国人更多只知道水光针、玻尿酸和肉毒素等等产品名词,但对于联合丽格等品牌医美机构们却并不熟悉。所以这就导致在实际消费链条中,消费者对于医美产品的决策权重要远大于对机构和医生的选择,医美行业的话语权也由此开始向上游偏移。

另外从市场端来看,由于技术和准入资质门槛难度不同,相比极度分散的中下游医美机构,上游医美供应商们相对集中,这无疑更进一步放大了其与联合丽格们的产品议价优势。

所以在前段时间,联合丽格的董事长李滨曾颇为支持建立医美机构的集采联盟,通过联合的方式,在与上游耗材厂商的博弈当中,掌握主动权……

二是和医美社会面的不信任有关,针对的是下游营销获客成本。一直以来,医美机构们最大的成本其实是用户的信任成本。毕竟从早期的医美上游原料市场A货水货横行,甚至被曝出每3支针剂当中,有2支都是水货、假货等非法针剂;到中游医美机构非法从业、违规用药、甚至还衍生出医美贷等消费陷阱;再到下游渠道商靠着虚假广告,大肆传播“颜值焦虑”,诱导用户消费等一系列医美乱象,使得不少用户对医美机构们失去了市场信任,最终导致整个医美行业的引流获客都变得无比困难。

据去年冲击IPO的另一家医美巨头伊美尔的招股书显示,2021年一季度,伊美尔获得新客户14050人,营销费用6420万元,平均每人获客成本达到了惊人的4571元。

但问题是,在已经受到上游材料成本挤压的医美机构们,面对如此之高的营销的成本,最终还是要算到用户头上。比如医美“降本”,将一些不合规的小医生包装成主治医生,或是在材料上偷工减料,将成本低廉的水货、假货替代正规原材料;再比如“增效”,虚抬医美项目价格或者绑定销售相关产品,以此来填补利润空间。

至此,联合丽格们陷入了一个格雷欣法则下的逆淘汰怪圈,即黑医美们挣了钱,坏了整个医美行业的名声,而想踏踏实实做事的正规医美机构却又获客盈利困难,最终也只能选择“黑化”或同流合污……

向上、向下进击?

不过有意思的是,随着近年来资本热钱的介入以及政策监管层面的不断深化加强,中游医美机构们似乎被动地找到了破局“上游吃肉,下游喝汤,中游啃硬骨头”的医美市场困境。

一方面与上游厂商自营定制合作,减缓原料成本压力。比如今年九月,联合丽格集团与锦波生物达成战略合作,推出并获得了“新肤源胶原水光”新品的总代理权,试图通过自营定制产品在降低原料成本的同时,更好地把控产品品质安全。除此之外,华韩股份旗下医美机构与厂商爱美客合作上线了一款名为“ARSMO”的专属玻尿酸产品,而朗姿股份则是与另一家上游厂商参与开发一款名为“芙妮薇”的玻尿酸新品。

虽然从结果表现来看,自营产品的诞生似乎意味着中游医美机构们在与上游的博弈中赢得了更多话语权,但如果深入来看,“自营定制”更像是上游厂商用以抵御市场竞争而主动放给医美机构们的微薄报酬。

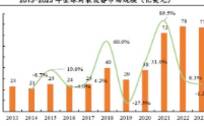

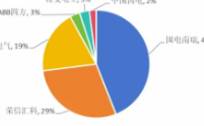

公开数据显示,2021年医美领域共有35起投融资事件发生。其中,大部分融资收购事件主要集中在上游产品领域,融资金额约占全年的87.64%。而正是在资本热钱的加热下,医美上游市场竞争也逐渐开始加剧。以玻尿酸为例,截至2022年上半年,国内市场上已有超过60个玻尿酸皮肤填充剂产品,而2020年只有40个左右。

传导到企业层面,或许是受此影响,据天眼查APP显示国内玻尿酸龙头企业华熙生物今年前三季度的营收、净利同比增速均出现了大放缓的情况,引发市场强烈关注。

所以在这种情况下,掌握行业支配权的上游厂商们愿意适当放权,与大型医美机构集团合作进行产品定制,从而获得稳定的大额销量。只是反过来看,中游医美机构们被动的市场地位似乎还是没有发生根本性改变……

另一方面则是携医美强监管大势,主动向下向渠道要话语权。随着《指引》的落定,本就持续处于“最严监管季”的医美行业再度迎来了监管力度的收紧。对此,许多业内人士将2022年视作中国医美行业的“合规元年”。

而一旦医美行业的长期痛点——“黑医美”问题被监管进一步剥离,那么处于中游的联合丽格们的渠道话语权似乎也将逐步从新氧、美甲店、美容店等平台渠道收回。最直接的表现是,曾经“黑化”过的新氧等医美种草平台们也在监管大势,以及多次受到虚假宣传、黑医美等一系列舆论反噬下,推出了“新氧严选”等主打消费者口碑的业务板块。

由此观之,中游的医美机构似乎不仅正在挺直腰杆,更是在化被动为主动,重构医美行业价值链。

不过这一翻身的前提是,联合丽格等医美机构自身要能率先扛过医美强监管的压力,不然又何谈未来呢?

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/