IPO出海,寻找新大陆

编辑按:本文转载至微信公众号“投资人说”,飞鲸投研经授发布 。

“今年我们机构几乎没怎么看项目,进入尽调阶段的才有2个项目。但今年我们确实比往年都要忙,忙着给被投项目找新股东,做基金退出和到期清算;忙着四处募新一期基金”。

随着2015年前后募资高峰期成立的基金相继到期,大多数LP希望尽快拿回钱落袋为安,今年很多机构投资人都在忙着为自己被投项目忙着找各种退出通道。

今年前9个月,上交所科创板新上市了93家企业,融资额达到了252.6亿美元;

深交所创业板新上市了117家企业,融资额达到了205.4亿美元。

两家交易所今年上半年分别晋身成为全球第一和第二大上市目的地。

香港港交所今年前9个月共产生了47宗IPO,共筹资88亿美元。

10月,A股及港股又有37家中国企业成功上市,募资总额384亿元,其中VC/PE机构IPO渗透率为78.38%。

据统计,2020年至今三年不到,A股新上市了1200多家企业,IPO数量连续三年居于高位。

虽然国内企业上市数量屡创新高,但相比募资规模,还是显得有些“杯水车薪”。

东方财富数据显示,2020年以来国内VC/PE市场融资数量超过2.7万次,总交易规模超过2.4亿元人民币。

如果假设每个企业融资3轮,那么IPO大约只能解决10%的退出。

受锢于目前太过拥挤和有限的退出通道,投资人加快寻找和开拓新的退出渠道。

01 海外IPO有了新大陆

众所周知,瑞幸、滴滴退市以前,美股一直是国内创新企业重要的上市目的地。

去年12月,美国证券交易委员会(SEC)发布《外国公司问责法》及相关实施细则以来,百余家中概股面临从美国退市的风险,又逢今年港股量缩价跌,市场气氛低迷,不少拟境外上市IPO的中国企业迫切需要寻找除美股、港股以外新的国际资本市场拓宽融资渠道。

这其中,以蔚来汽车、扬子江金融控股为代表的企业,将新加坡交易所带入投资人视野。

3月10日,蔚来汽车通过采用介绍上市的方式在港股成功挂牌。

两个月后,蔚来汽车正式以“NIO”为股票代码登陆新加坡交易所主板,成为全球首家美股、港股、新交所三地上市的汽车企业。

此外,今年4月,全球顶尖的造船企业之一的扬子江船业分拆的投资业务——扬子江金融控股,成功在新加坡交易所(新交所)主板上市,募集资金50.6亿元人民币。

作为加坡证交所挂牌最重要及最活跃的个股,扬子江金融控股还进入了海峡时报指数(STI)。

对于蔚来汽车以及扬子江金融控股这样寻求地域多元化募资的中国企业而言,新加坡市场不仅有来自全球的投资人,而且具备完善的法律体系、活跃的国际投资群体以及稳定的政治环境,这些条件对于中国企业海外融资都非常有利。

美股对中国科技公司上市设置壁垒,反而让新加坡看到了机会。

上个月,新加坡交易所(新交所)首席执行官罗文才在新交所第23届常年股东大会上表示,预计将在截至2023年6月的新交所2023财年内,实现该交易所与深圳证券交易所(SZSE)和泰国证券交易所(SET)的链接。

对于国内企业选择新加坡上市的好处,一位美元基金高层表示:

与中国A股相比,中国公司选择在新加坡上市具有以下好处:

1、申请新加坡上市相对境内上市而言时间较短、成功率更高。

2、境外上市后再融资灵活性强,难度也会降低。

3、上市募集资金可以在新加坡元、港币、美元之间选择;

报表货币可选择新元、美元和人民币,甚至交易货币也可选择新元、美元、港元。

从资金交易量以及投资活跃度角度而言,最新一期全球金融中心 指数(GFCI)报告认为新加坡目前已成为全球第三大金融中心,超过了东京、 香港、首尔。

与此同时,新加坡交易所还为全球各地领先的科技公司进入其市场打开方便之门:

要求低;费用低;时间短;无外汇管制;采用的会计核算准则比较全。

新加坡交易8月公布的财报显示,在新交所非新加坡的上市企业中,来自大中华区的企业已占到32%左右的市值。

目前积极寻求新加坡上市的中国企业主要有两种:

一种是由于美股退市风险走高,寻求其他平台避险、资金多样化的中概股;

另一种是有意进军东南亚市场,看重新交所在东南亚地区和国际资金间的连接角色。这位不愿具名的美元基金高管补充道。

02 美股IPO骤减,企业转向欧洲市场

今年在美股上市的中国企业虽然聊聊无几,但有家上市公司却在华尔街市 场掀起一股“劲风”,那就是由香港商人蔡志坚实际控制的尚乘数科(HKD)。

7月14日尚乘数科(HKD)登陆美股,发行价7.8美元,绿鞋后募资1.435亿美元,是年内最大的中概股在美IPO项目。

上市17天,该股票价格一度上涨近150倍,市值最高突破2100亿美元。

最近几年,尚乘集团不断拆分旗下业务板块单独进行上市,其中尚乘国际于2019年8月登陆纽交所,并在2020年在新加坡交易所二次上市,是新加坡第一家同股不同权的上市公司。

今年在纽交所上市的尚乘数科则是尚乘集团旗下的一家数字金融公司。

截至10月底,今年前十个月共有27家中国企业正式向美国证券交易委员会(SEC)递交IPO申请(不含秘密递交申请),其中4家已完成上市,分别是尚乘数科(HKD)、香港的金融服务提供商智富(MEGL)、无晶圆厂集成电路设计公司豪微科技(NA)以及跨境电商大健云仓(GCT)。

据Dealogic最新数据显示,今年以来中国企业赴美上市的总募资额,从去年的约130亿美元骤降至3.03亿美元。

中国企业今年在美股上市可谓门可罗雀,但欧洲市场却成了中国企业上市募资新坐标。

相比美股市场,今年以来中国企业通过发行GDR(全球存托凭证)等方式,在欧洲市场完成约26亿美元的募资额。

特别值得一提的是,奔赴瑞士上市成了A股上市公司的新趋势。

7月底中瑞证券市场互联互通存托凭证业务正式开通后,杉杉股份(600884)、科达制造、国轩高科(002074)、格林美(002340)等四家A股上市公司所发行的GDR迅速在瑞士交易所上市,募资总额逾15亿美元。

10月31日晚间,东方财富发布公告称,拟在取得境内外相关有权监管部门的批准后,发行全球存托凭证(GDR),并申请在瑞士证券交易所挂牌上市,GDR以新增发的公司人民币普通股(A股)作为基础证券,2000亿“券茅”东方财富这次也将募资目的地放在了瑞士。

据不完全统计,目前宣布将登陆瑞士资本市场的中国企业,包括三一重工(600031.SH)、乐普医疗(300003.SZ)、方大炭素(600516.SH)、健康元(600380.SH)、中鼎股份(000887.SZ)、美锦能源(000723.SZ)、国轩高科(002074.SZ)、杉杉股份(600884.SH)、科达制造(600499.SH)、格林美(002340.SZ)等,涉及锂电、医疗、工程机械等行业。

对于越来越多A股上市公司积极赴欧发行GDR完成上市募资,有投资人认为其背后主要原因:

一是受中概股退市风波等因素影响,今年以来中国企业赴美上市的意愿骤降;

二是今年2月证监会发布《境内外证券交易所互联互通存托凭证业务监管规定》,倡导A股公司到瑞士、英国、德国发行GDR并上市,吸引越来越多A股公司纷纷开启赴欧上市征途。

03 新设S基金超500亿元

今年9月,西方知名媒体称拜登政府正在考虑采取新的措施,限制美国对中国科技公司的投资,这项投资限制有可能在数月内以行政命令方式实施。

如果这一措施得以实施,想必会对很多国内知名VC机构资金量、项目融资以及投资退出产生很大影响。

受政策风向影响,美国养老金、大学捐赠基金、母基金作为 LP 的美元对国内GP和项目投资普遍持谨慎态度,但近两年以LGT资本为代表的海外S基金管理机构(包括“P+S+D”策略的母基金和专业化S基金公司)正推动国内二手私募股权市场兴起,并朝着更成熟和专业化的方向发展。

众所周知,绝大部分被投项目很难通过IPO或者并购进行退出。

由于一级股权市场的公共流动性非常低,因此老股交易成为解决投资人退出的第三条道路。

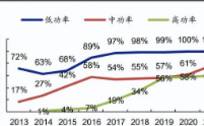

清科研究统计数据显示,2021年中国股权投资市场退出案例中,68%通过IPO退出,19%通过股权转让退出,其余通过回购、并购等方式。

当机构境内外募资受阻,一级股权投资市场活跃度偏低,投资机构需要更多的为资金流动性做考虑的时候,S基金作为私募股权基金退出的一种方式,越来越受到市场的关注。

而因为一级股权投资资金流动性紧缩,优质被投项目自降估值,也为S基金逢低买入提供了绝佳的市场机会。

今年5月,汉领资本获得上海QFLP试点资质,成为上海首家通过QFLP设立的S基金。

6月23日,汉领资本还与全球最大消费品基金L Catterton完成3.6亿美元结构性续期基金交易的签约,将收购L Catterton第三期亚洲投资基金底层资产的少数份额。

该交易的底层资产以符合行业结构性趋势的消费主题为主,主要覆盖亚太地区美妆个护、食品饮料、医疗健康、消费服务、宠物、线下零售、跨境电商等细分行业。

近年来,国内多家头部投资机构参与了S基金交易。

2020年,昆仲资本将七个项目打包出售给TR CAPITAL在海外设置的主体,为人民币基金创造了25%的DPI,交易涉及资金约1亿美金。

这次交易也被称为国内人民币转美元基金的基金重组交易第一单。

此外, 2020年IDG将其一支成熟人民币基金中尚未退出的资产,通过引入国际知名母基金管理机构Habour Vest等财团,完成了超6亿美元的S基金交易,成为国内最大一笔S基金交易。

君联资本则将其于2020年4月到期的基金LC Fund IV(总规模为3.5亿美元)中尚未退出的12个项目转移到新的接续基金中,买方是汉领主导的国际财团。

新的接续基金总规模2亿美元,其中四分之一为新LP的追加投资,续期基金的期限为5年。

2021年5月19日,汉领再次领投了君联资本2.7亿美元医疗续期基金。

2021年,海外基金加速中国市场的S基金布局。

隶属于皇家LGT银行的LGT资本成功募集双S基金,总额60亿美元;

专注私募二级市场的外资机构科勒资本在北京市朝阳区新设基金管理人3354科勒(北京)私募基金管理有限公司;

国际PE巨头TPG宣布收购专注于亚太地区的私募股权二级投资平台——信诚投资。

今年6月,对于高瓴为其被投项目退出积极与S基金买家频繁接触,以及进军S基金的消息,高瓴积极回应称:

“S基金是我们的新策略。对于高瓴长期看好的领域,我们既做股权投资,也购买二手资产。目前,我们正在与地方引导基金合作,推进S基金落地”。

与此同时,人民币基金也加快了涉足S基金的步伐。

近期召开的2022年全球PE论坛上,中国证监会市场监管部相关负责人特别强调:

“发挥合力,共同推动私募基金份额转让试点行稳致远。近几年,承载私募基金份额转让的S基金受到多路资金的热捧。截至8月底,预计新设S基金超过500亿元”。

虽然目前投资机构在募资以及资金流动性上遇到了很多困难,原本熟悉的退出渠道和关系也发生了很大变化,但通过今年一级股权投资机构的实际退出情况可以看到:

“当旧的路走不通的时候,可能会发现更多新的路可以走”。

今年8月,证监会党委委员、副主席方星海出席《中基协第三届理事会下设私募基金委员会成立暨第一次工作会议》并表示,证监会将维护和发展好海外市场上市渠道,保持国内IPO规模稳步增长,持续推出有利于行业稳定健康发展的政策。

我们有理由相信,一个更加多元化的募资和上市、退出环境正在悄慢慢酝酿。

统计来源:IPO Global

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/