三度闯关港交所,没有科技属性的圆心科技只是个“纸老虎”?

编辑按:本文转载至微信公众号“博望财经”,飞鲸投研经授发布 。

疫情之下,中国医药行业的格局正在发生翻天覆地的变化,行业加速洗牌。

互联网医疗优势凸显,再次成为市场关注的焦点。

“风口”下的2021年,互联网医疗企业迎来赴港“上市潮”。前有智云健康(9955.HK)、叮当健康(9886.HK)成功赴港上市,后有圆心科技、思派健康递交招股说明书,互联网医疗赛道也热闹了起来。

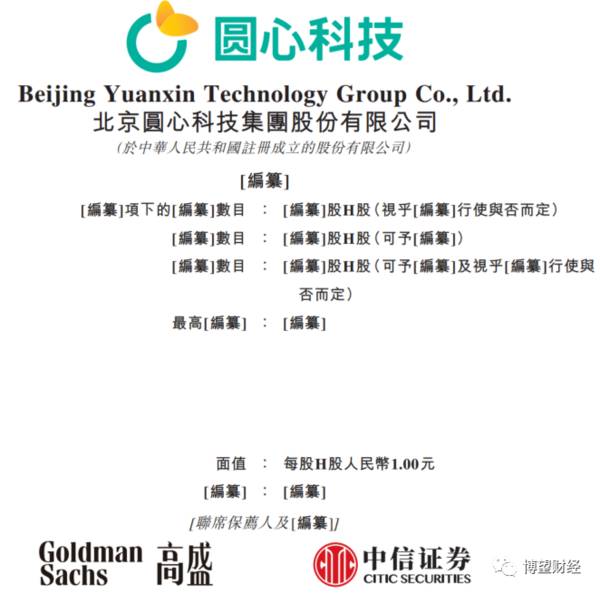

10月21日,圆心科技上市之路有了新的进展,向港交所递交了更新后的招股书,数据截止2022年8月底,高盛和中信证券为联席保荐人。

资料来源:圆心科技招股说明书

回首过往,“坎坷”深刻印在每一个圆心科技人的心中。

要知道,这已经是圆心科技第三次冲刺港交所IPO。最早曾在去年10月15日递表,“失效”后于今年4月19日再度递表,10月21日是个特殊的日子,既是圆心科技第二次递表的失效日,也是第三次递表日。

值得注意的是,两次递表期间,圆心科技竟然将自身定位进行了调整,由原来的“医疗科技公司”转为“医疗健康公司”,抹去科技属性的同时,也注定了将长期面临盈利难题。

“火急火燎”的圆心科技为何如此痴迷上市?这是市场的质疑。

据“证券日报”报道,和合首创(香港)执行董事陈达表示,“如果公司的现金流可以通过一级市场融资满足,企业上市的急迫性就会降低”。换言之,一级市场或已不再能满足圆心科技的融资需求了。

诚然,圆心科技长期处于亏损状态,近年来累计亏损高达18.5亿元。截至2022年8月底,圆心科技持有现金及现金等价物为13.77亿元。按今年前8个月亏损5.3亿元估算,最多坚持20个月。

“余粮不足”,也难怪圆心科技如此迫切想要上市。

01 资本加持下诞生的独角兽

据公开资料显示,圆心科技定位是一家医疗健康公司,成立于2015年,业务模式专注于患者的整个医疗服务周期,三大支柱业务为院外综合患者服务、供给端赋能服务、创新医疗健康服务。目前圆心科技已形成妙手医生、妙手医库、圆心公益、圆心研究院、圆心医疗科技、无界进修、圆心惠保、圆心药房八大品牌矩阵。

截至2022年8月底,圆心科技拥有并经营314家药房,在线上及线下药房平台提供约5.47万个品种,且公司的产品组合涵盖国家药监局自2015年起批准的97款创新性肿瘤治疗药物中的76款。

毋庸置疑,中国医疗健康行业拥有巨大的增长潜力。根据弗若斯特沙利文报告显示,2020年中国医疗健康支出总额为全球第二大,由2016年的4.63万亿元增长至2020年的7.23万亿,复合年增长率为11.8%,预期于2025年及2030年将分别达到11.49万亿和16.64万亿,5年间复合年增长率均在7.7%以上。

然而,万亿赛道的中国医疗健康行业,人均医疗健康支出却在全球前十大国家中排名靠后,无疑进一步佐证了巨大的增长空间。此外,随着预期寿命不断延伸促进人口结构改变,结合大众生活水平的持续提高,中国需要更优质、更全面及易于获得的医疗健康服务。

其中,圆心科技主要提供的是院外医疗服务。而院外医疗服务就是指在医院外提供的患者导向医疗服务,包括线上及线下问诊、续方、用药咨询、输注服务、健康管理及离院后监察。

时代变迁,身体健康已越发成为更多人的优先考虑,使人们对于方便的全周期数字健康管理的需求有所增加。患者要求更便捷全面的医疗体验,而单靠传统院内医疗服务并不足以提供该等服务。院外医疗服务与院外药物交付为蓬勃发展的患者导向院外市场提供了基础,院外医疗服务市场规模显著扩大。

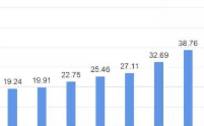

根据弗若斯特沙利文报告显示,中国院外医疗服务市场规模由2017年的89亿元增加至2021年的492亿元,复合年增长率为53.3%,预期将于2025年及2030年分别达2579亿元和7086亿元,5年间复合年增长率均在22%以上。

2021年,圆心科技院外患者服务收入36亿元,药师人数448人,院边店药房数目176个,设有药房的城市数目99个,均位于榜首,无疑是中国第一大专注于处方药的线下线上医疗交付平台。

资料来源:弗若斯特沙利文报告。

所处火热赛道,头顶荣誉光环的圆心科技,从来不缺投资者。

2015年8月的种子轮(A轮),圆心科技便得到红杉资本和腾讯的投资;此后启明创投、奥博资本等知名投资机构连续增持,其中2021年圆心科技完成了超过15亿的F轮融资,由红杉资本、易方达、中银国际、渶策资本、中信证券、鲲翎资本、未来启创等联合投资,估值也达到了275亿元。据企查查显示,目前圆心科技已完成8轮融资,总计融资额近60亿元。

IPO前,圆心科技创始人何涛持股比例37.01%;腾讯持股比例19.55%,为最大的机构投资方;红杉资本持股比例15.75%。

在资本们不遗余力的帮助下,圆心科技也顺理成章地成为了互联网医疗的独角兽企业。

02 亏损,情理之中

但表面光鲜的圆心科技,背后早已千疮百孔。

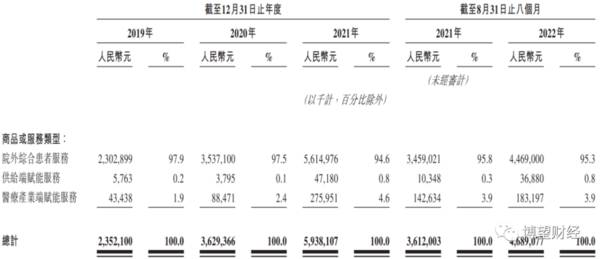

据最新招股说明书显示,2019年至2021年圆心科技的总收益分别为23.52亿元、36.29亿元和59.38亿元,其中院外综合患者服务业务分别实现营收23.03亿元、35.37亿元和56.15亿元,分别占总收入的97.9%、97.5%和94.6%。更进一步剖析,院外综合患者服务业务收入主要来自院外药房及药品批发服务,占比均在96%以上。

资料来源:圆心科技招股说明书。

“挂羊头,卖狗肉”,这是给笔者最直观的感受。虽然圆心科技定位的专注于处方药的综合医疗支付平台,但主要营收来源仍是传统“卖药”。

“亏损”似乎成了圆心科技的代名词。2019年至2021年圆心科技毛利分别为2.5亿元、3.3亿元和5.3亿元;亏损净额分别为2亿元、3.6亿元和7.6亿元,经调整亏损分别为1.72亿元、3.13亿元和6.22亿元。2022年1~8月,圆心科技亏损净额5.3亿元,经调整亏损4.71亿元。圆心科技累计亏损18.5亿元,平均月亏4200万元、日亏140万元。

圆心科技亏损背后的“秘密”,直接原因是毛利率较低且持续下降,深层次原因是研发投入不足。

2019年至2021年,圆心科技毛利率分别为10.6%、9.2%和9%,逐年下滑。相比之下,同为互联网医疗公司叮当健康毛利率分别为36.8%、34.4%和31.6%,京东健康的毛利率25.94%、25.37%和23.46%,均远高于圆心科技。

但在笔者看来,圆心科技毛利率低是必然结果,毕竟其并不看重研发投入。

2019年至2021年,圆心科技研发投入分别为2265.1万元、4629.4万元和1.13亿元,研发投入占比均在2%以下。而互联网医疗的三巨头阿里健康、京东健康、平安好医生研发投入均是圆心科技的数倍。

“雪上加霜”的是,圆心科技期间费用居高不下,其中销售及市场推广成本是“罪魁祸首”,占据了研发投入的8倍之上。数据是最好的证明。截至2021年末,圆心科技销售及市场营销员工人数高达1500多人,是研发人数的(500多人)的3倍。

毛利率的持续下滑,加之期间费用的侵蚀,圆心科技长期亏损也是情理之中了。

03 扭亏为盈,只是时间问题?

“倔强”的圆心科技并不认输,对扭亏为盈充满了信心。

招股说明书中,圆心科技表示,自成立以来,经营业绩和现金流量状况均得到改善,并且相信,能够保持业务的可持续性和增长。

至于具体安排,圆心科技表示将通过:利用与服务组合和平台扩张的相应网络效应;继续改善运营效率;进一步采取成本控制措施等优化主要运营费用。此外,圆心科技预期通过拓展患者群、扩大医院覆盖率及深化与医院、医药公司和保险公司的合作、受益于以前的投资收益及规模效应和继续优化业务组合等维持收入增长及实现盈利。

对于现金流状况扭亏为盈的能力,圆心科技也信心满满,称目前拥有合理现金流量状况,符合公司业务发展计划及令现金流状况扭亏为盈的能力。基于三条主要服务线于往绩记录期的增长势头,预期将能够通过两方面策略改善经营现金流出净额状况:持续快速发展,三条主要服务线的收入将会增加及毛利率将会上升,尤其是供给端赋能服务及创新医疗健康服务;同时,将继续监控并严格管理公司的经营开支。

据悉,圆心科技此次募资将主要用于未来2-3年进一步发展院外综合患者服务、加强供给端赋能服务、提高技术平台及数据分析能力;未来3-5年用于创新医疗健康服务,包括引入创新型病程管理等,以及进一步发展创新保险服务,如推出新保险产品、扩大商业医疗保险的服务范围等。

圆心科技一条腿已迈入港交所,但这无疑只是新的起点,未来能否讲出盈利故事尚需市场给出答案,我们拭目以待。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/