上市即暴跌200亿,零跑为何不能领跑?

编辑按:本文转载至微信公众号“首席商业评论”,飞鲸投研经授发布 。

全球第五大车企?

零跑的招股书引用咨询公司弗若斯特·沙利文(Frost & Sullivan)报告称,根据去年的销量数据,零跑是全球第五大和中国第四大新能源电动汽车公司。

单就销量数据而言或许没毛病,但是资本市场并不买账。其实零跑在IPO时就已经折价配股。据媒体报道,散户认购仅有0.16倍,最终以招股区间48-62港元的最低值48港元为发售价,尽管零跑已经折价上市,但依然遭遇了破发,开盘低开14.58%,上市股价狂泻30%以上,最低报22.95港元,市值由估值548亿港元一度腰斩至283.39亿港元。

对此,零跑汽车董事长朱江明表示,目前不是上市的很好时间段,“全球形势动荡,处在下行通道,但我们选择上,主要原因是我们不在乎当下的时间段,这是一个长跑。我们更关心的是尽快拿到我们的市场份额。”

朱江明

朱江明的话不能说没有道理,虽然新能源汽车销量还在高歌猛进,但是现如今经济放缓投资大幅缩水,新能源行业也受到了较大影响。市场现在并不相信造车新势力的画大饼,实现盈利减少亏损才是最为关键的。

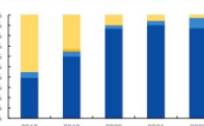

但是相比大环境的寒冷,零跑主要问题还是在自身,一是市场定位中高端,但90%的销量担当却是A00级小车,平均下来卖一辆亏损近7万元。二是号称全域自研车企,但是研发远低于蔚小理,对比之下,蔚小理这三家仅一个季度的研发投入就超过或者接近零跑三年多的研发投入(不到14亿)。以2022年第二季度为例,蔚来研发投入21.49亿元,理想投入15.3亿元,小鹏投入12.65亿元。

10月1日,零跑汽车正式公布了9月销量数据。9月交付量达11039台,实现连续破万,同比增长超200%。9月份造车新势力榜单显示,哪吒汽车、理想汽车及零跑汽车分别以1.8万辆、1.15万和1.1万的交付量,位列造车新势力前三。

虽然单看销量确实不低,但因为上述两大问题,直接导致零跑沦为第二梯队差距不是一星半点。所以安信国际近期的一份研报称,对比零跑、小鹏、理想、蔚来的2022年一季度业绩,零跑汽车的收入规模、盈利能力、研发投入、单车收入等方面均远低于其他同行,“所以我们认为零跑汽车估值应该低于行业平均水平。”报告称。

单就销量排名来看,在如今越来越不能说明问题,有造车新势力第一,有混动车型第一,有豪华SUV第一,甚至还有预定量行业第一。不能说零跑造假,但是现在资本市场更加务实,不光要拿车出来卖还不能亏损。别说“三年超越特斯拉”,就算是上半年销量已经超越特斯拉的比亚迪还是遭到资本“无情减持”。新能源未来的故事已经不能打动任何人了。

零跑的两大问题

零跑并不算造车新势力的后浪,成立于2015年仅比理想晚半年,成立之初就提出了超越特斯拉的口号。于是一开始就雄心勃勃的造了一款纯电轿跑车型S01,起售价12.99万元。但由于定位不清、特色模糊,并未能引起太多反响。零跑S01推出的2019年,仅交付了约1000辆。截至2022年6月30日,零跑S01才一共交付2729辆。

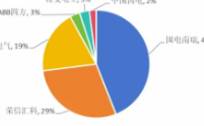

另据数据显示,截至2021年12月31日,零跑汽车交付2708辆零跑S01、46162辆零跑T03、3965辆零跑C11。从零跑不同车型交付量来看,起售价仅7.95万元的T03才是零跑的真实销量担当。

零跑的问题根本还是在于自身融资能力不强,仿效特斯拉先造跑车但十几万的价格更像是玩具,在折腾几年之后才找到从微型车切入下沉市场的办法。但微型车很难赚到钱。即便是累计销售超77万台的五菱宏光MINIEV,靠着规模化效应,整车毛利率也只有2%-3%左右,更不用说初出茅庐的造车新势力了。

零跑的问题在二线造车新势力哪吒身上也同样出现。比如,最近几个月经常占据造车新势力销量榜榜首的哪吒汽车,目前主销的车型是哪吒V(售价7.99万-12.38万元),其次是哪吒U(售价12.38万-20.18万元)。但低端车型受限于成本,往往只能获得漂亮的销量数字,但对于品牌形象的提升和技术积累并无太多贡献。

最早推出的哪吒U,有不小比例的销量流向了网约车行业;后来,愿意花不到10万元买哪吒V的人,只有四成是来自于新一线或二线城市,比如浙江、江苏、河南。而更大比例的用户来自于三四五线下沉市场。

不是说他们主动选择了下沉市场,而是他们的实力只能在眼下选择打拼中低端市场。当然选择下沉市场并没有错,有阿里和京东的市场空间,同样也有拼多多的空间。但问题是拼多多已经全面扭亏为盈了,而且增长数据还不错。但零跑的转型在哪里?

就转型而言无非是加大技术研发和提升品牌形象两条路。前者需要加大研发资金人才吸引力度,后者要加强品牌营销能力同样是需要大量烧钱。从目前的零跑表现来看,两份答卷都做的不好。

在研发投入方面,多次宣称坚持全栈自研的零跑,2019年至2022年第一季度的研发投入分别为3.58亿、2.89亿、7.4亿和2.45亿元,3年多累计16.32亿元,远低于蔚小理。研发投入占营收的比重逐年下降,分别为306.4%、45.8%、23.6%和12.3%。对此董事长朱江明回应称,这是“高效规划下的合理费用区间”。

那么真的合理吗?零跑的研发并没体现出有多高效,也没有多少过人的成果,反倒还走了不少弯路。以2021年发布的C11为例,第一批车型采用了零跑自研的水冷电驱系统,整体效率低于行业主流水平。2022年,零跑才转头放弃了水冷电驱,给C01用上更为先进的盘古油冷电驱。

除了接下来继续发力自研,零跑还有7款新车规划,从2023年到2025年每年推出1-3款车型,涵盖各尺寸的轿车、SUV及MPV。不过目前该规划还只是PPT,没有更详细的披露。这个计划能落地多少还是未知数。

业内人士直言道,零跑的全域自研,并不见深度,反而更像是广撒网、蜻蜓点水式的研发,也只有这样才能解释为什么零跑能用很低的投入换来这么多部件的自研。至于零跑的全域自研到底是什么水准,还是要交给市场来检验。

在提升品牌形象这条路上,零跑同样做的不好。拿蔚小理的经验来看,一方面靠品牌营销多渠道投放,一方面靠直营门店提升服务水平。零跑2019年-2021年,零跑直营店所得收益分别为:4210万元、9460万元、5.33亿元,而同期经销商渠道贡献了7490万元、5.21亿元、25.26亿元。结合三年的汽车及部件销售总收益计算,零跑的经销商门店在近两年贡献的收益占总收益超过八成以上。可以说,直营模式在零跑这家公司的体系中名存实亡。而零跑微型车为主的销量体系,在市场营销上实在拿不出太多投放。

从消费者的角度当然希望品牌方有自己的技术,最好可以全域自研。但是特斯拉和比亚迪这种垂直一体化的研发,并不是谁都能学的,首先需要许多年的大量资金投入,要能忍受开发带来的大量亏损,其次技术上不能剑走偏锋还要提前布局预测市场技术需求。这对零跑这种二线厂商,无疑是成本过高压力过大。

造车新势力都经历了巨亏到季度盈利指标好转的过程,常理说零跑亏损高属于正常现象。但零跑这种全域自研的模式,注定了其盈利拐点要比蔚小理长的多,这对本身账上现金及现金等价物只有30.98亿元的零跑,难度无疑大了几个等级。

写在最后

零跑在招股书中还是直言了眼下的问题与挑战。比如第一,研发工作可能无法产生预期成果。即使能够跟上技术变化并开发新车型,零跑汽车的的过往车型可能较预期更快过时,亦可能减少投资回报。

第二,经营历史有限,因此难以评估业务及未来前景。零跑汽车2015年才开始业务经营,大部份业务经营历史短。

第三,零跑汽车的汽车及智能化技术可能存在缺陷,其表现未必符合客户预期。

第四,中国的新能源汽车市场竞争激烈,电动汽车需求可能具周期性及波动性。

零跑这几条风险提示说的还是比较客观的,但归根到底零跑的问题就一条如何从低往高打。这个问题的答案不仅零跑想知道,蔚小理和其他造车新势力同样想知道。不能老是宣传“凯美瑞的价格,宝马5系的品质,或者超百万豪车质感”。这种营销说辞销售人员讲讲也就罢了,如果企业真这么认为那势必会走弯路,在产品上开始投机取巧。

上市不是上岸,零跑虽不能领跑,但上市之后融资多少能喘一口气。希望零跑接下来可以踏实一些提高产品力和品牌力,少给市场和自己打鸡血。

参考资料:

上市首日暴跌33%,零跑汽车遭遇了什么?来源:智驾网

零跑上市,先跌为敬 来源:深途

零跑上市了,但没上岸 来源:盒饭财经

零跑,靠什么干掉特斯拉?来源:BT财经

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/