疯狂扩张之后,爱尔眼科的成功难继续?

编辑按:本文转载至微信公众号“蓝莓财经”,飞鲸投研经授发布 。

调查结果显示:2020年,我国儿童青少年总体近视率为52.7%,较2019年上升2.5个百分点;其中6岁儿童为14.3%,小学生为35.6%,初中生为71.1%,高中生为80.5%。

据估算,我国白内障患者人数或已高达2.08亿,即每7位国人中就有一位是白内障患者。随着我国社会人口老龄化程度的逐渐加重,2020-2025中国白内障患者的复合增长率将达到13.6%

庞大的市场,让眼科医院因此大发横财。其中,爱尔眼科靠着快速跑马圈地,不断扩大规模。

2022年一季度,疫情之下的爱尔医院,仍然迎来新增。业绩方面,爱尔眼科2022年Q1实现营业收入41.69亿元(+18.72%),归母净利润6.11亿元(+26.15%),扣非归母净利润6.23亿元(+22.49%),收入符合预期,利润增速超预期。

爱尔眼科市值却难回巅峰。张磊价投代表,爱尔眼科一度在二级市场备受看好,被称为“眼茅”。然而,过高市值回归现实,市值从最高时的近3100亿元跌至1848亿元(5月25日数据)。

01 资本助力快速扩张

官方数据显示:截至2021年底,爱尔眼科品牌医院、眼科中心及诊所在全球范围内共有723 家,其中中国内地610 家(含产业并购基金318 家),中国香港7家,美国1 家,欧洲93 家,东南亚12 家。

2009年成功上市,彼时爱尔眼科仅有眼科医院19家。从19家到723家,12年内扩张近38倍。营收上来看,2009年的6亿营收到2021年150亿营收,营收规模增速不及扩张速度。

轻资产模式,依托品牌,爱尔眼科在资金加持之下不断复制成功。

爱尔眼科的成功,离不开善用资本的快速扩张。爱尔眼科从早期的“新建、兼并收购”到2014年的“公司、产业并购基金”依托资本市场推动产业并购。

张磊将爱尔眼科的成功归因于:探索分级连锁模式和超前的、创新的人才培养体系。这也被称作“体外孵化”,通过具体操作为——爱尔眼科内部的核心技术人才、管理人才担当合伙人,组建有限合伙企业,与并购基金联手成立全新的医院。

良好的人才培养体系,部分解决了非公立医院的人才来源。同时,分级连锁模式,实现了分级诊疗:省会城市的爱尔医院集中了当地最顶尖的资源;市级医院提供的是相对简单的眼科手术和眼病诊断;县级医院提供验光配镜服务和简单眼病的诊断。

这使得爱尔眼科能够不断扩大覆盖范围,规模扩张的协同效应带来的公司盈利能力增强。

辅之以不断的营销活动中,爱尔眼科藉此打开品牌知名度,这也为其之后的不断扩张打下基础。作为眼科专科医院的先行者,爱尔眼科的先发优势不可谓不明显。其品牌效应也正是其扩张的助推器。

连锁经营,专业化、标准化流程,利用爱尔眼科品牌效应,资本加持,这一切助力爱尔眼科成为全球最大的眼科医院。

02 是医疗还是服务?

资本运作成功的爱尔眼科,也一再被质疑其护城河。

一般认为,医疗服务行业壁垒自我强化,在先发优势之下强者恒强。爱尔在前期积累的品牌影响力,附加其人才和资金规模,相比其他后来者有着更大的优势。

国研证券研报显示,眼科整体收入水平和利润贡献度在公立医院相对较低,而且验光眼镜、近视手术都属消费医疗,并不被纳入医保。因此和口腔行业一样,眼科很容易与公立医院形成差异化竞争,并发展成为市场化程度更高的消费医疗市场。

与公立医院相比,爱尔等专科医院的优势不在技术水平,而在差异化服务。

作为民营眼科医院,爱尔眼科的主要业务还是技术难度较低的消费级业务,如屈光、视光、白内障等。根据2021年报,屈光项目(近视手术)占营收比例36.8%,视光服务(配镜、OK镜等)占比22.5%,白内障项目占比14.6%。相比之下,专业难度较高的眼后段项目收入占比只有6.6%。

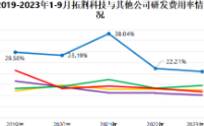

对专业器械的依赖,在消费医疗上的更高营收,爱尔眼科的科研投入占比并不高。数据显示:2018年-2021年9月,爱尔眼科研发支出占比分别为1.22%、1.53%、1.38%、1.36%。

相比之下,爱尔眼科投入更多的是销售费用。爱尔眼科2021年年报显示,公司去年销售费用开支达14.47亿元,同比增长35.67%。其中,广告及业务宣传费为6.95亿元,同比增加40.72%;业务招待费为1428.64万元,同比增加26.87%。

销售费用远超研发投入。这一方面固然是因为眼科专科医院作为消费医疗,相比其他科室有着更低的准入门槛。在与技术水平更高的公立医院的竞争中,更高的广告投入必不可少。提升患者对品牌的信任,这是私立医院在与公立医院竞争中的天然劣势。

作为消费医疗,其中的一大风险是医疗纠纷。

2020年12月30日,艾芬在微博文章中首次提到“年头侥幸躲过了病毒的侵犯,却在46岁生日的第二天没能躲过视网膜的脱落,右眼近乎失明”。

次日,她在微博详述事件始末,将矛头直指武汉爱尔眼科医院,迅即被广泛传播。在艾芬首次曝光后的第一个开盘日——2021年1月4日,爱尔眼科股价跌幅达到8.93%。

时至今日,这仍然是爱尔医院需要面对的一大公关危机。

03 增长天花板

眼科医疗消费不会消失,但爱尔眼科仍将面临增长天花板。天花板一是看市场容量,二是看增量。

咨询机构“弗若斯特沙利文”报告显示,2019年,我国眼科市场总体规模已达1700亿元,其中眼科服务市场1240亿元,占比73%。

巨大的需求市场,爱尔眼科的品牌优势和先发优势,一切看上去都十分美好,但现实并不乐观。

靠着资本加持狂飙突进的爱尔眼科,高速增长期已去。

2021年国内前十大医院(收入占比22%)收入和利润分增长11%/8%,非前十大医院收入和利润分别增长31%/51%,对公司业绩贡献提升。

2021年爱尔眼科四次收购的27家医院来看,主要集中在三线及以下城市。已经在一线和省会城市充分布局,在三线城市的扩张难以持续,且三线及以下城市医院盈利水平难比一线。

从爱尔眼科业绩来看,对公司净利润影响达10%以上的参股公司主要位于北京、深圳、成都、重庆、武汉、东莞等一二线城市,三、四城市的业绩支撑相对有限。

同时,爱尔眼科面临愈加剧烈的同行竞争。

截至2020年底的数据显示,中国眼科医院数量为1061家,同比增长12.3%,其中民营眼科医院数量为1005家,公立眼科医院数量为56家。

2020年,华厦眼科、何氏眼科、普瑞眼科三家眼科连锁机构陆续递交IPO申请,据招股书显示,三家企业近两年公司都达到了净利润为正,且累计净利润不低于5000万元的创业板上市标准。2021年年初,同为眼科连锁机构的朝聚眼科也进行了IPO申请。

爱尔眼科的成功可以复制,同样的方法也可以为其他医院所用。外界依旧看好这个赛道,最主要的逻辑就是连锁医院的外延并购扩张能力。

千亿市场规模下,近千家医院,爱尔医院在国内市场的扩张增速难以持续。

爱尔眼科的“全球扩张”战略初见成效。分地区来看,2021 年中国大陆地区收入占比为89.76%,同比增长25.53%;香港、美国、欧洲、东南亚地区收入占比分别为0.93%、0.39%、8.80%、1.32%,同比增长分别为-3.14%、10.15%、39.24%、7.00%。

至于海外市场拓展如何,爱尔眼科将继续接受检验。

市值回归,只是开始。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/