透过Q1财报看工业母机:行业景气未竟,马太效应可期

编辑按:本文转载至微信公众号“智通财经”,飞鲸投研经授发布 。

在最近两个交易日里,A股机床板块似乎正在尝试用连续的上涨,洗刷过去几个月来笼罩在头上的阴霾。

4月28日收盘,A股机床工具板块收涨1.65%,近两个交易日累计大涨5.88%。具体标的方面,华东重机(002685.SZ)、宇晶股份(002943.SZ)、*ST沈机(000410.SZ)三只标的涨停,红盘家数更是达到13家。

智通财经APP认为,机床板块的异动,一方面或许源于市场对过去两个月板块加速下跌的“修正”,另一方面亦得益于头部标的如创世纪(300083.SZ)、海天精工(601882.SH)等陆续披露的Q1财报确认了行业的高景气度,市场资金做多意愿高涨。

头部公司业绩高增验证行业景气

对于上市公司而言,高增长才是硬道理。

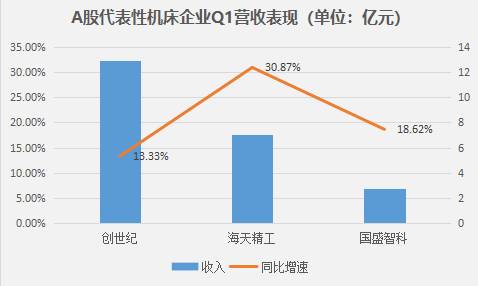

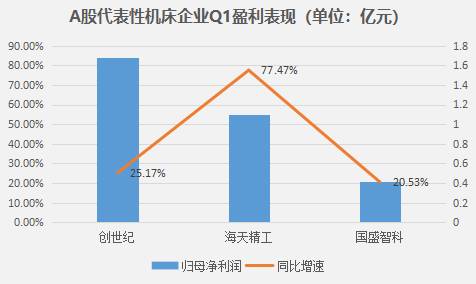

近日,伴随港、A两地上市的机床企业陆续披露财报,行业高景气度得到验证。据智通财经APP观察,代表性公司如创世纪、海天精工等机床企业的Q1业绩均实现同比正增长。

收入端来看,Q1期间创世纪实现收入12.92亿元,同比增长13.33%;海天精工实现收入7.06亿元,同比增幅为30.87%;国盛智科(688558.SH)为2.75亿元,同比增加18.62%。

盈利端,创世纪Q1期间归母净利润为1.68亿元,同比增长25.17%;海天精工的归母净利润为1.1亿元,同比增幅高达77.47%;国盛智科为4220万元,同比增加20.53%。

窥一斑而知全豹,上述机床公司业绩全面开花,验证了机床行业自2020年下半年开始迈入新一轮的景气周期,且至今行业仍处于上升期。

回溯行业发展历史,2020年下半年受经济回暖和下游制造业需求复苏推动,我国机床业景气度持续攀升,彼时机床行业主营业务收入规模已恢复至疫情前水平。

进入2021年后,机床业的复苏趋势得到强化。据中国机床工具工业协会的统计数据,2021年中国机床工具工业协会重点联系企业累计完成营收同比增长26.2%,增幅较上一年度扩大23.2个百分点。

再结合行业内代表性公司的最新业绩来看,尽管Q1宏观经济波动性和复杂性交织,且疫情反复对社会产生了一定影响,但种种不利因素下机床业仍逆势走强,背后原因何在?

在智通财经APP看来,支撑机床行业在2022年延续景气的因素主要可以归纳为两个方面:

第一个方面,需求角度来看,在当前经济环境下稳增长被寄予厚望,而作为稳增长中的重要一环,发展新基建势必无法绕开素有制造业“工业母机”之称的机床。

日前,在中央财经委员会第十一次会议上,会议强调在当前和今后一个时期,要立足长远,强化基础设施发展对国土空间开发保护、生产力布局和国家重大战略的支撑,加快新型基础设施建设,提升传统基础设施水平。

考虑到发展新基建对加工的精度要求较高,传统机床难以满足市场需求,庞大且不断增长的下游需求催生了上游机床业的繁荣,其中又尤以少数具备中、高端数控机床生产能力的企业最为受益。

第二个方面,供给角度来看,近年来随着以“十八罗汉”为代表的国营企业纷纷败退,为民企和外企大展身手提供了有益环境;与此同时,在海外疫情的扩散、贸易摩擦及装备禁运等多因素共振下,海外机床厂商很难向国内客户稳定供货,这亦为国内的高端机床厂商实现“进口替代”创造了条件。

尤其是“进口替代”,在后疫情时代的今天演绎得愈发淋漓尽致。据悉,自新冠疫情在全球扩散以来,各国制造业供应链均受到了不同程度的冲击,这使得海外机床厂商因为供应链问题难以向国内客户稳定供货;此外,2018年以来,随着美国对中国发动贸易摩擦,并在全球范围内对我国实行高端制造装备特别是高端数控机床的贸易禁运,这给我国高端机床“进口替代”提供了机会。

综上,现阶段在需求整体见涨、供给格局不断优化的产业环境下,机床业的景气度维持高位,身处其间相关企业亦取得了高质量的增长。

行业坡长雪厚,马太效应可期

对于长线投资者而言,相比较于一、两个季度的波动,行业中、长周期的发展方向及趋势才更牵动投资者的心弦。

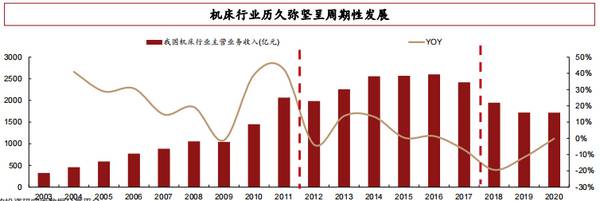

复盘过去20年行业的发展历史,我国机床行业大致经历了三个发展阶段,且呈现周期性发展特征:

第一个阶段即本世纪初-2011年,适逢我国经济高速发展时期,高速增长的机床需求推动我国机床行业突飞猛进,众多国营机床企业大举并购欧洲的先进机床厂商,我国也在2009年首次成为全球第一大机床生产国;

第二个阶段即2012-2020年,彼时由于基建、地产等下游需求萎缩,机床业增速明显下滑,在此阶段,机床企业数量逐年减少,国营企业纷纷败退,一些优质的外资企业和民营机床企业开始崭露头角;

第三个阶段即2020年至今,如前文所述,在稳增长政策持续发力的背景下,基建尤其是新基建对于数控机床的需求迎来释放,叠加供给端行业竞争格局不断优化,机床行业迈入新一轮上升期,这其中又尤以掌握了中、高端数控机床技术的上市企业最为受益。

而展望后市,周期属性突出的机床业能否持续“乘风破浪”?

答案大概率是肯定的。尤其是考虑到当前我国机床数控化率相较于美、日等发达国家仍处绝对低位,行业“进口替代”趋势深入的过程中有望孕育出百亿规模的世界级企业,与此同时资本市场上亦将孕育出一系列的投资机会。

根据中国机床工具工业协会的数据,2007-2020年中国制造业机床的数控化率由17%大幅提升至43%。但与老牌工业发达国家相比,我国机床数控化率仍显著偏低。以2019年为例,我国机床数控化率为37%,相当于日本上世纪八十年代的水准,而如今日本和德国分别已达到90%、75%。

中国机床数控化率较美、日等发达国家相去甚远,而结合此前国家层面的表态来看,国家显然想改变这一状况。公开资料显示,在2021年8月国资委党委会议上,会议指出要把科技创新摆在更加突出的位置上,并将工业母机置于关键核心技术攻关首位。

无独有偶,《中国制造2025》文件指出,到2025年高端数控机床与基础制造装备国内市场占有率将超过80%,数控系统标准型、智能型国内市场占有率将分别达到80%、30%。

在机床数控化率向美、日等发达国家看齐的历史进程中,哪些公司有望最先脱颖而出呢?

纵览整个资本市场,综合技术、品牌等多个维度来看,在港股上市的津上机床中国(01651)或最具优势。据了解,该公司的技术和品牌均来自其控股股东日本津上。后者成立于1937年,具备世界一流的精密机床研发实力,其品牌津上(Tsugami)在全球制造业,特别是小型精密零部件的加工行业中享有盛誉。

就产品力而言,津上机床中国拥有丰富的产品线,且它的高端产品能够有效填补民企因为技术能力欠缺而无法满足的市场对于高端机床的需求。

另据业绩表现来看,根据公司此前披露的2022财年盈喜公告,截至2022年3月31日止年度公司归母净利润约为6.6亿元,同比劲增约7成,亦验证了公司出色的成长性。

当然,津上机床中国仅是国内机床企业崛起的其中一个标本,行业中类似基本面优异、成长性出众的标的还有不少。未来,在下游需求拉动、行业竞争格局持续优化的时代背景下,投资者或可对该类企业抱有更多期待。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/