日成交额不足100万!“18A僵尸股”诞生后,首家破产创新药企也在路上了

“僵尸股”,熟悉成熟资本市场的投资者,对于这个词语一定不会陌生。

一旦某个资本市场上市公司数量激增,很多质地一般的公司二级市场就会无人问津,就成为所谓的“僵尸”公司。

"好多股票成了僵尸股,从不见买单,自残腰斩也没人接,比停牌还绝望。"对于僵尸股,有过新三板市场投资经验的国内投资者,感受深切。

眼下,有港股18A公司投资经历的投资者,或许也有同样感受。

2018年4月,港交所修订了主板上市规则,新增第18A章《生物科技公司》,允许未有收入、未有利润的生物科技公司提交上市申请。

目前,已经有7家18A公司日均成交额低于1000万港币,更有2家公司日均成交额低于100万港币,流动性日渐枯竭。

成为“僵尸股”,一定是创新药公司不愿接受的,毕竟它们需要源源不断的资金支持,才有可能烧出一个未来。

“僵尸股”,大概率表示公司不受资本市场待见,更可能意味着再融资等大门关闭。

但能否避免成为僵尸,不是它们所能左右的。随着上市创新药企增加,资质平庸的创新药企成为“僵尸股”是必然;等待它们的,大概率就是死亡。

/ 01 /18A概念“僵尸股”:2家公司日均成交额低于100万港币!

流动性消失、无量下跌,个别18A股票,正在被市场抛弃!这是港股放开未盈利创新药企上市限制近3年后,带给市场直观表象之一。

这并非夸大其词。截至目前,共有7家18A公司日均成交额,低于1000万港币,分别是华领药业、复宏汉霖、和铂医药、歌礼制药、中国抗体、迈博药业和东曜药业。

虽然港股流动性不佳是事实,但每天成交的2000余家公司股票,至少还有30%会超过这个数字。

实际上,跌破1000万港币成交额并不夸张。更惨的是,迈博药业和东曜药业日均成交额已经跌破100万港币,分别只有63.08万港币和46.89万港币。

在今天有成交的2000余只股票中,也有1000多只股票成交额,高于两家公司。显然,并非市场流动性太差,只是市场不待见两家、以及这些公司罢了。

当然,锅不能甩给创新药公司这一身份。并非所有创新药公司,在港股都不受追捧。

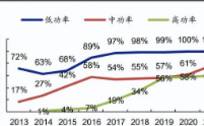

截至目前,共有32家创新药或者器械公司上市。2689亿港币,这是32家公司今年以来的成交总额。对应32家公司1万亿港币总市值,接近25%的换手率,总体流动性并不差。

只是,这些流动性仅属于部分公司。可以看到,信达生物今年以来成交总额达651亿港币,占总成交额比重达24%。日均成交额7亿港币,信达生物流动性不输中国移动、海底捞等超级巨头。

而成交额前10大药企,成交总额达2133亿港币;数量占比30%的公司,包揽了80%的流动性。“二八法则”,在这里同样上演。

尾部公司被抛弃也正常。没办法,谁让18A公司不缺的情况下,这些公司的想象空间又实在是太小了呢?

/ 02 /流动性消失真相:想象空间已经枯竭

能否在短期内实现盈利,不是市场对于创新药企的关注焦点,但想象空间是。歌礼制药从受到追捧,到失宠的过程,便是最好的诠释。

作为18A第一股,歌礼制药也曾享受过“高光时刻”:上市之初,歌礼制药日均成交额也是超过1亿港币。

但年初至今,隔礼制药成交总额不过4.43亿港币,还不到信达生物的一天的成交额。平均下来,歌礼制药日均成交额只有476万港币。

待遇天差地别,也只能怪自己。在上市之初,歌礼制药丙肝药物达诺瑞伟刚刚获批,虽然相比全口服疗法,达诺瑞伟需要注射干扰素,依从性更差,但好歹疗效差距不大,用“低价”拿下一块市场也不无可能。

但2019年医保谈判,吉利德和默沙东相关产品以降价85%的代价入围,而达诺瑞伟却遗憾出局。使用不便且价格更贵,基本也就宣告了达诺瑞伟的死亡。

虽然在2020年,歌礼制药口服产品拉维达韦获批上市,但国内口服丙肝治疗药物早已“泛滥”,且价格已降至地板价。作为后来者,拉维达韦已经很难有所最为。

除此之外,歌礼制药只剩下长效干扰素这一诞生于上世纪的古老产品,由于副作用大、效果一般,整个市场都在持续萎缩,更别提歌礼制药能有多大想象空间。

说白了,短期内没有产品上市,要一直烧钱无所谓,但要让人看到见未来。不然,凭什么吸引人?

迈博药业和东曜药业成为僵尸股的原因,也都是想象空间“缺失”。

迈博药业核心产品英夫利昔单抗、奥马珠单抗和西妥昔单抗,虽然市场空间看似不错,但都是还未上市,生物类似药满天飞,不仅面临商业化能力更强对手的压力,更有面对集采的屠刀,难有多少想象空间;

东曜药业的境遇,与迈博药业相同。第一个商业化产品是贝伐珠单抗生物类,国内申请上市的已经接近10款,仅通过这一数字,你就能感受到东耀药业的窒息感。

公司靶向HER-2的ADC药物虽然已经进入三期临床,但HER-2靶点同质化竞争严重,更何况公司能否成功还充满变数。

投资创新药公司,本身就是“赌石”,固然高风险,但也能博取高收益。一眼望去已经没有任何想象空间,那么这家药企在资本市场,自然也就失去了被追捧的价值。

/ 03 /生死时速:能否在“子弹”打光之前证明自己?

理论上,投资者用脚投票,钱爱给谁给谁,不受资本市场待见,也不用矫情。

的确,对于成熟公司来说,可以“目空一切”。大不了,私有化退市,闷声发大财,谁也不用管谁。

但对于创新药公司来说,显然无法如此“傲娇”,怎么开心怎么来。毕竟,对于它们来说,没有现金流会死。

药物的研发,是一件耗时费力的事情。新冠疫苗这样在短时间内推上市的产品,并不常见。

正常情况下,仅三期临床试验,可就需要3—7年,算上临床前研究及上市审批等时间,一款药物的成功上市平均需要5-10年的时间。如果需要调整临床试验,或是临床失败,必然耗费更多时间。

如果仅需要时间,不受资本市场待见倒不算太糟糕;但除此之外,还有一个更现实的问题——资金。研发团队开支、临床试验费用等等,都需要极大的资金支持。

百济神州、君实生物、信达生物等当红辣子鸡,年亏损额都是以“10亿”单位计量。一年需要烧掉N个小目标,对于这些18A公司来说,上市仅仅是开始,而不是结束。

仅以当前现金储备来看,大部分公司撑不了太长时间。为了更直观,我们可以看2020年以前上市的老牌18A公司现状。

以现金储备/年内亏损额比例来看,13家老牌药企当前现金储备,“维持生计”的时间是5.74年。

5.74年仅是一个平均值。其康方生物、亚盛医药、华领医药等6家药企的现金储备,“烧”不了三年。

有不少药企当下已经快揭不开锅了。如东曜药业,其账上的现金储备为2.26亿元,2020年年度亏损额为2.88亿元。在这样的亏损力度下,账上的钱也就够花一年而已……

当然,这不意味着这些企业,届时一定会破产。如果有产品上市或者再融资,都能继续维持生计。

但如果短期内产品不能上市,或者上市后不及预期,加上再融资也困难,那就另当别论了。

可以预见的是,在二级市场都已经不受待见的情况下,不少18A药企的再融资的大门,基本宣告关闭。这种情况下,等待这些药企的只有一个结局——破产。

两年前,创新药企以“18A”标签而自豪;两年后,对于不少创新药企而言,曾经引以为傲的标签,俨然成为一道“劫”。

现在不少投资者已经意识到,18A药企的生死时速,已经开始了。

免责声明:本文(报告)基于已公开的资料信息或受访人提供的信息撰写,但氨基财经及文章作者不保证该等信息资料的完整性、准确性。在任何情况下,本文(报告)中的信息或所表述的意见均不构成对任何人的投资建议。

编辑按:本文转载至微信公众号 “ 氨基财经 ” 贝壳投研经授发布

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/