“猪王”掉队,净利大降,发生了什么?

01

完美错过最强猪周期

利润大降,股价下跌,股权激励方案被质疑,还收到了深交所问询函,曾经风光无限的创业板第一市值股温氏股份(300498),最近有点不太顺。

本轮最强猪周期从2019年延续至今,国内叫得上名号的养猪企业大多利润大增。曾经生猪出栏量、市值都排名第一的温氏股份在2020全年和2021年一季度却出现利润大幅下滑,分别下跌46.83%和71.28%,生猪存栏、出栏等关键指标也被赶超,被调侃“完美错过最强猪周期”。

全行业风口之下,曾经的行业龙头怎么了?“完美错过”背后有何隐情?

▲图/IC photo

4月28日,股价连续多日下跌的温氏股份终于翻红,出现微涨。

就在前一晚,温氏股份公布了其最近的投资者关系活动记录,在回答机构投资者为何在这个时点主动路演时,温氏相关人士解释,公司目前市值被低估,需要主动加强和投资者沟通,介绍好公司生产经营和管理情况。

尽管“五一”前两日出现微涨,但市场似乎并不买账,投资者大多不看好其股价走势。

“很显然,温氏股份年报和一季报利润增速下滑严重,加上新出台的股权激励方案很受质疑,投资者在用脚投票。”一位股票分析师如此表示。

温氏股份业绩的确下滑得有些出乎意料。上市公司业绩波动本不足为奇,但架不住横向和纵向比较。

温氏曾经是生猪出栏量排名第一的中国“猪王”,上市之初市值一度高达2800多亿元,被称为创业板第一市值股。但是,今非昔比,最强猪周期之下,排名靠前的养猪企业纷纷开足马力,生猪出栏量和利润齐飞。

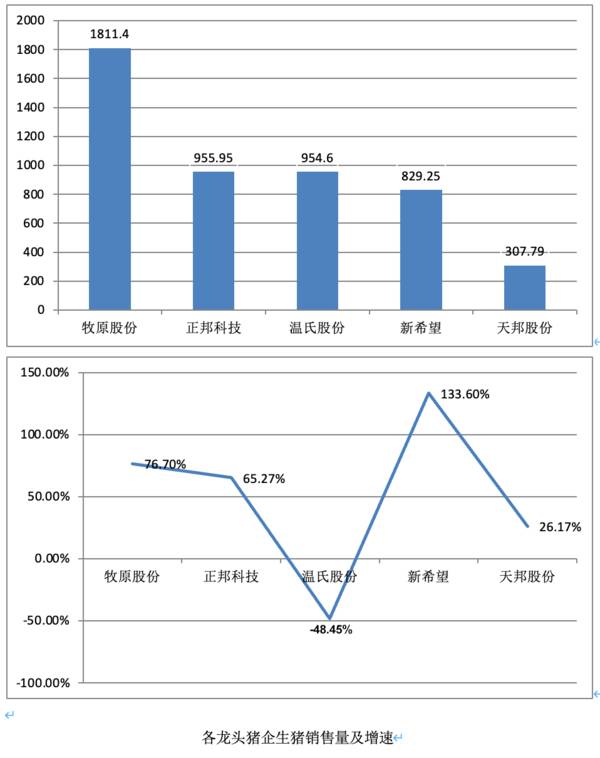

以过去一年生猪销量排名前五的企业为例,牧原、正邦、温氏、新希望、天邦生猪出栏量分别为1811.4万头、955.95万头、954.6万头、829.25万头和307.79万头,在其它四家生猪出栏量分别增长76.70%、65.27%、130.60%和26.17%时,温氏股份生猪出栏量大幅下降48.45%,几近腰斩。

要知道,在猪肉价格长期维持高位的2020年,每多销售一头猪都意味着实打实的利润。

这种情况下,2020年牧原、正邦、新希望、天邦养猪板块销售收入分别增长180%、206%、192%、92%,温氏则仅增长了0.72%,勉强实现正增长。从盈利增速看,2020年牧原、正邦、新希望、天邦分别增长348.97%、249.84%、4.77%、3131.98%,温氏的增速却是-46.83%。

作为曾经生猪出栏量全国第一的大户,2018年温氏股份生猪出栏量曾经达到2229.7万头,是目前行业第一牧原的两倍,非洲猪瘟影响较大的2019年生猪出栏量达1851.66万头,比当时的行业老二多80%。

多方比较,结果很明显,全行业高歌猛进的大好形势下,温氏大幅度掉队了。

▲图/IC photo

02

被鸡鸭拖了后腿?

从风光无限行业第一,到生猪出栏量滑落到行业第三,利润增速更是天壤之别,按照温氏的说法,主要有三方面的原因。

首先,受活禽市场供给过剩和新冠肺炎疫情下餐饮业营业不足对禽肉消费需求减少等因素的影响,活禽销售价格较2019年同期大幅下降,温氏养鸡、养鸭业务利润同比大幅下降,出现较大亏损。

也就是说,不同于牧原、正邦等专注于养猪的企业,温氏业务更多元,不巧,在猪肉价格冲上历史高位期间,其受鸡鸭供应过剩价格下跌拖累,导致业绩不佳。

其次,2020年,国内非洲猪瘟疫情影响仍较为严峻,为控制风险,温氏股份在前期主动调整了猪苗调运及投放生产环节的进度,报告期内公司肉猪产量相应下降。

此外,非洲猪瘟疫情影响下,温氏主动淘汰部分受威胁母猪,存栏母猪的整体生产性能有所下降,导致种猪场的健康猪苗出栏量呈阶段性减少态势,同时,肉猪育肥过程中上市率也有所下降。

这一解释,很大程度上可以理解为2020年温氏生猪出栏量大幅下降、利润增速大幅低于可比上市公司的原因。

2020全年,温氏股份销售肉猪954.55万头,收入398.30亿元,毛猪销售均价33.56元/公斤,同比变动分别为-48.45%、0.72%、79.95%。虽售价大增,但销量大降还是让温氏没能在最大程度上享受多少高肉价红利,销售收入仅微增0.72%。

同期,牧原、正邦等生猪出栏量却大幅增加,去年全年,温氏股份销量不但被牧原碾压,也被正邦赶超,排到了行业第三。

对比之下,市场及投资者开始质疑温氏管理团队的战略眼光、管理能力,甚至其一直采用的“公司+农户”的养殖模式,也存在应对不力的问题:业界分析认为面对2019年启动的大行情,温氏竟减少投苗,加大了肉鸡产能存在决策失误。

▲图/IC photo

搜猪网首席分析师冯永辉分析认为,面对非洲猪瘟的长期威胁,“公司+农户”的方式造成疫情防控难度大,生物安全防控体系的提升很难达标,会影响到温氏股份的扩张节奏。

在非洲猪瘟大幅提高生猪养殖门槛及技术要求,行业快速规模化的背景下,这种模式很大程度上考验着温氏的内控力和管理水平。

目前来看,温氏似乎并没有改变其养殖模式的打算,为增加农户合作黏性,促进养殖资源稳定和持续增长,温氏于2019年下半年起实施“公司+农户”长效合作机制,与合作农户签订长期合作协议,并设定按畜禽上市量与净利润相关规则与养户进行收益的分享,为此,2020年年报周期内,温氏还计提了合作农户收益分享金额11.9亿元。

03

股权激励方案遭质疑:家族利益输送?

净利润增速逆势大降的同时,温氏股份在年报正式发布前抛出的股权激励方案更是引发投资者质疑。

在这份首次授予股份高达2.37亿股的方案中,温氏家族成员及其配偶、父母、子女被授予633万股,对应最新市值近亿元。考核目标则是,第一个归属期,2021年度畜禽产品总销售重量比2020年度增长10%,或营业总收入比2020年度增长8%。第二个归属期,2022年度畜禽产品总销售重量比2020年度增长40%,或营业总收入比2020年度增长15%。

方案一出,温氏股份的投资者就炸开了锅。

有投资者反问完美错过最强猪周期的温氏股份,何来底气白送温氏家族股票激励?散户们纷纷质疑温氏业绩大跌的情况下仍然对自家人“慷慨”有损投资者利益。深交所也下发关注函,询问其激励对象中公司实际控制人温氏家族成员及其配偶、父母、子女拟获授股数的确定依据、合理性及业绩考核指标的确定依据是否科学合理等。

4月23日,温氏股份举行的2020年度业绩网上说明会上,这份股权激励方案也成为焦点。

投资者对股权激励计划不把利润增长作为考核指标是否存在利益输送、家族企业经营中如何避免家族员工只拿钱不干事等提出问题。温氏股份相关负责人回答,采用反映实物生产量增长指标作为本次激励计划考核指标,符合公司的目标管理体系;公司有一套规范严格的薪酬管理制度,不存在拿钱不干事的情况。

对此,有投资者表示,营收和总销售重量增长只要扩大规模就可以完成,并不具有挑战性。而且由于股权激励方案中每股价格为9.26元,相比目前股价折价30%以上,不少投资者认为其股价还有很大下跌空间。

与此同时,市值蒸发大半,股价逼近历史最低点,温氏显然有点着急了。

4月26日主动通过路演与机构投资者沟通时,温氏相关人士明确表示,公司当前各项生产技术指标均出现较为明显的拐点,前瞻指标均有较大提升,比如高繁基母数、单月种猪分娩窝数、窝均健仔数、单月投苗量、肉猪存栏等,整体趋势积极向上,预计肉猪出栏量在下半年起有较大提升。

《财经国家周刊》记者就外界的上述质疑联系温氏股份,公司相关人士表示,因近期追问类似问题的媒体较多,暂不接受采访,一切以公司的公告为准。

编者按:本文来自微信公众号“财经国家周刊”,作者:吴丽华,贝壳投研经授权发布。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/