“颜值经济”持续驱动,国内最大美妆电商赴港上市,热潮还能涌多久?

国内近几年的美妆电商赛道火热,在完美日记母公司逸先电商在美股上市后、还有在A股上市的丽人丽妆、若羽臣等已登陆资本市场。颇受国内资本市场看好的龙头赛道,近期悠可又于3月29日正式向港交所递交招股说明书,拟主板挂牌上市,中信证券和瑞信担任联席保荐人。

据公开资料,悠可集团是一家美妆品牌电商服务商,成立于2010年,服务内容涵盖旗舰店及官网建设、整合营销、店铺运营、客户服务、商业分析、仓储物流和供应链管理等。主营业务主要来自线上品牌代运营及线上分销业务。在线上品牌代运营业务中,悠可集团主要通过买断货物向终端消费者进行销售赚取差价,及向品牌收取代运营服务费来赚取收入;线上分销业务则是买断货物向垂直电商类的线上经销商销售商品。

虽然风口之下悠可集团成功赴港上市,成为港股美妆电商第一股。

但未来能否在资本市场稳固头把交椅的地位,以及保持投资者青睐的业绩,还需要探寻更深一步的商业模式来考证。

这次公布的招股书,又释放哪些信号引关注?

01转化率低迷,大客户的“依赖症”存忧

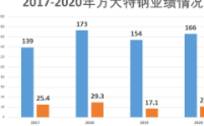

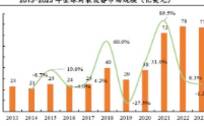

根据悠可集团公布的招股书显示,悠可集团的主营业务主要通过服务模式和经销模式来贡献收入。招股书显示,营收方面,悠可集团2018年为人民币11.65亿元,2019年为人民币14.31亿元,同比增长22.9%;2020年为人民币16.6亿元,同比增长15.9%。

但是对比同类型的美妆代运营商,譬如宝尊电商以及丽人丽妆,这些公司在2020年的营收分别为89亿元和56亿元。而悠可仅16.6亿元的营收,相比较营收规模非常低。这就要提到与GMV、营收相关的货币化率指标。

关于GMV的表现悠可集团相较于上述说过的宝尊电商来说,表现的也略为低沉。宝尊电商在2020年的货币化率(营收/GMV)为15.98%,而2020年的悠可营收与GMV的货币化率仅9.81%。从而说明悠可集团的GMV的转化率较低。

不仅如此,悠可集团的盈利能力近几年表现相对也较脆弱。招股书中显示,净利润方面,2018年、2019年、2020年分别录得利润人民币2.07亿元、人民币2.78亿元及人民币3.25亿元,同比分别增长34.3%、16.91%。

虽然近三年营收增长、业绩表现都呈增长状态,但明显增速放缓。净利润增速也由34.3%下滑至16.91%

不难看出,悠可集团无论是从业绩增速还是表现,都代表着背后的商业模式的经营出现了隐患。由于悠可集团属于代运营方,在这基础上自身就没有产品和品牌,所以过度依赖品牌方。

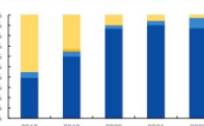

实际上代运营的经营模式又可分为两种,服务模式和经销模式。从招股书中观察到,公司营收大部分都来源于服务模式贡献收入。且从过去记录看,服务模式下产生的收益近几年来比例有所增加,分别占2018年的36.0%,2019年的58.0%,2020年的60.1%。

并且财报数据显示,2018-2020年悠可集团下的五大客户约占公司总收益的60.6% 66.9% 47.5%。也能反映出悠可目无法摆脱对大客户的依赖程度。换个方向看,从悠可集团的经销模式入手分析,以2020年为例,悠可集团服务模式的毛利率为59.5%,而经销模式的毛利率仅为35.7%;两种模式导致收入结构的不平衡,反映出经销模式的劣势,并且由于美妆产品更新迭代快,如果某个类型的产品在市场上反响一般,销售情况不明朗,存货滞压、成本增高,企业的现金流又会面临很大的危机。因此悠可不得不依靠服务模式的经营战略,为公司营收尽绵薄之力。

除了下游客户结构的单一化,让悠可集团患上“依赖症”,上游的流量端入口又被各大平台攥的死死的。因为悠可集团的GMV发展都来自于知名的电商平台,进而出售产品和提供服务,因此悠可集团GMV的指标离不开淘宝等平台最关键的绩效评估指标。悠可目前的流量端口严重依赖淘宝等电商平台,且随着电商平台现状的流量收紧,未来悠可的业绩能否高速增长是个待验证的命题。

回归业务模式来看悠可集团,一个小平台要依附于若干个大平台、老客户,护城河尤为不牢固。

02做好美妆电商的生意,悠可上市之后底气何在?

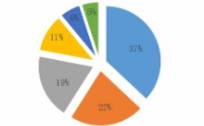

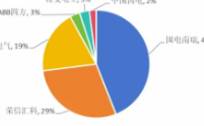

现阶段美妆市场规模迅猛增长, 中国作为全球第二大美妆市场,市场规模自2015年的4110亿元增至2020年的8620亿元,预计于2025年将增长至16180亿元。 同时随着消费人群的 日益扩大,悠可在市场当中也有了一席之位。目前悠可在2020年的市场份额当中为13.3%,是中国最大的美妆电商代运营。

不过蓝海赛道从不缺竞争者的袭涌,众多服务于美妆品牌的代运营商开始火热起来。庞大的线上化妆品消费市场下,美妆电商赛道也涌现出越来越多的上市公司,近两年,壹网壹创、若羽臣、丽人丽妆相继登陆A股,曾于2015年在纳斯达克上市的宝尊电商也在港交所二次上市,今年3月17日,优趣汇也向港交所递交招股书。

文中起初分析过,丽人丽妆、宝尊电商其营收的总规模都要比悠可高很多,所以对于悠可来说是个挑战。除此之外,目前悠可集团的主营业务比较单一,为日后的业绩不受到限制,要继续丰富产品的多元化。这也是为什么总体规模领先是很重要的一个原因,因为公司代运营的品类涵盖了美妆、服装、数码产品等多个领域。

在悠可上市之后,且要进一步加强品牌合作,不仅要当下集中资源做强做大,也要展望未来开拓新品牌合作。提升公司的品牌服务能力、项目承接能力,扩大业务增长曲线和范围,构建行业壁垒。

不过回顾悠可的融资历程,先是被青岛金王收购,估值一路涨达到10.8亿元,这也为此后的业绩助力上升新台阶。后来中信资本接手,悠可又获投资机构的支持。种种案例也证明,资本们相信行业会再迎来新的发展时机,在悠可这次开启上市的新开始后,未来实施战略管理正当时。

本文转载至公众号:博望财经

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)