地产的雷,正在向头部房企引爆

编者按:本文来自微信公众号“米筐投资”,作者:米筐老A,贝壳投研经授权发布。

房地产行业的市场出清正在向纵深推进,这回终于轮到高杠杆的头部房企,或许不祭天几个牺牲品、不足以崩溃对房地产的信仰。

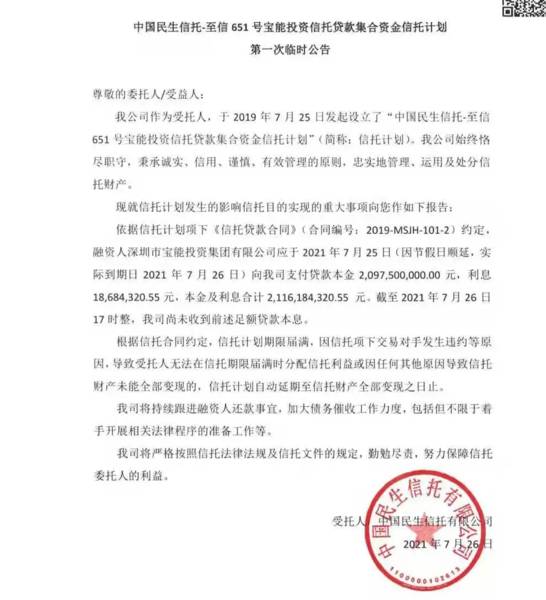

近日有媒体报道,民生信托于7月26日发布公告称“民生信托·至信651号宝能投资信托贷款集合资金信托计划”,因宝能未能及时付款而逾期。

▲民生信托关于宝能逾期违约的公告

因利用非自有资金(如保险的万能险缴款等)收购万科引发“万宝大战”、而名噪一时的宝能,终没能逃过高杠杆的宿命。

除信托违约之外,宝能旗下多个理财产品均出现了逾期,如面向内部员工定向融资的天盈、天鑫、贵鑫等“员工赢”产品,以及面向社会高净值人群发售的数只私募投资基金等。

这是加强楼市调控、地产去杠杆下,又一个以地产为主业的头部知名企业被曝债务违约。

其实比宝能更知名的头部房企是行业排前三的恒大…同样因为债务违约(主要是到期商业票据无法兑付)而焦头烂额。

关于恒大债务处置的最新消息是,根据相关部门要求、恒大集团关联案件将统一交由广州中院集中管辖,也就是说那些拿着只有几十万金额商票的债权人们、不能在当地法院起诉而只远赴广州起诉了。

什么样的债务诉讼会集中管辖呢?

必定是牵扯到的债务额足够多、牵扯到的债权人足够多、债务分布地域足够广、债务错综复杂且社会影响较大。

之前被要求集中诉讼管辖的企业有雨润集团、海航集团、华夏幸福、东旭光电等大型企业。

其实在2020下半年恒大就出现过一次“因重组失败”而引发的债务危机。

恒大本想借壳深深房实现A股回归,但因“市场环境等原因”重组失败、因此面临1300亿巨额资金赎回的压力,后跟战略投资者达成协议、由此化险为夷。没曾想最终还是载了…以商业票据无法兑付而再次陷入违约的泥淖。

在本轮楼市严调控下,一个个高杠杆或者多元化失利的房企陆续违约逾期、甚至债务暴雷面临重组…从不知名的地方性中小房企蔓延至全国都有项目的知名头部房企。

本轮楼市调控的严厉程度超乎想象,只是之前很多房企并没有反应过来。

刚开始绝大部分房企和广大购房者一样、都不以为意,认为“熬过三年一个周期新行情就来了”、“遇到些经济困难房地产这个夜壶就被重新捡起”、“下一轮信贷放水、钱还是会流入房地产”……后来他们都失算了。

2018年至2020年上半年,一些全国性的中小型房企,如中弘股份、国购投资、三盛宏业、华业资本等陆续暴雷。

当时不少人认为这是房地产市场的理性出清行为、是行业尾部风险的集中释放,反而对头部大型房企是利好…因为这些尾部中小型房企死了、会腾出更多的市场供头部房企占领,行业集中度上升、寡头垄断形成、企业利润回升。

万万没想到的是,债务违约、逾期暴雷的风险却在一步步扩大,并开始向头部和准头房企引爆。

行业前50强的房企,如闽系房企泰禾、环京房企华夏幸福、川系房企蓝光等陆续债务违约,再到更头部的房企恒大、直至最新违约逾期的宝能。

中小房企逾期违约尚可理解,为什么看似实力雄厚、甚至大到“大而不能倒”的头部房企也会出现债务危机呢?

因为债务太多了。

根据会计恒等式“资产=所有者权益+债务”,所谓的资产多/实力强,这些钱可以是自有的钱、也可以是借来的钱……而现实是,这些钱大多是借来的、是通过债务融资来推动资产的膨胀。

银行贷款、信托贷款、私募投资、资管计划、明股实债、票据融资、内部员工融资、甚至还一度纷纷成立P2P平台来融资……这么多的融资渠道快速吹大了房产公司的资产。

而债务是有成本的、是要还的。

在行情好的时候这都不是事,可一旦行情清淡、甚至房价不涨,高杠杆/高负债就会反噬…

销售不畅回款缓慢会拉长资金占用时间、由此高昂的利息会侵蚀收入。

当然还债还有一个办法就是借新债还旧债。

可银行贷款、信托融资、私募投资、市场发债、股票发行等各种融资的路子被一一封堵,而到期的债务还要还,于是一个又一个雷就这样爆了。

融资压制、土储受限、商票逾期、股份冻结、资产查封……这就是当下房产行业的惨状,目前似乎看不到任何好转的苗头。

房地产高杠杆、高负债、高周转、高暴利的时代已经过去了。

过去二十余年的房地产牛市经历了大致三个阶段。

在2008年以前是利润表时代,房地产行业野蛮生长、经营粗放但暴利诱人,全国各地的中小地产商如雨后春笋般涌现,没有招拍挂靠关系拿地、销售监管不完善随意内购、有市场巨大需求有房就能卖掉。

2008年至2018年近十年间,房地产进入了现金流量表时代。

最大的特征是高杠杆、高负债、高周转,此时比的是谁能借到钱、谁能借更多的钱,考验的是融资负债能力…用别人的钱撬动大量的资产。在此期间,一些筹融资能力弱的中小型房企纷纷被市场出清淘汰。

2018年以后,房地产行业进入了资产负债表时代。

其特征是存量博弈、房地产进入低毛利阶段。此时考验的是精细化管理能力、产品的设计研发管控能力、融资借钱的能力及借低成本资金的能力。

在杠杆红利的第二阶段向管理红利的第三阶段转向过程中,有些企业没有转向、或者转向慢、或者转向失败…也就成了牺牲品、成了被出清淘汰的对象。

接下来的房地产市场竞争将更加惨烈、市场环境将会更加风声鹤唳,这其中隐藏着风险也孕育着机会,就看个人如何把握了。

对个人来说,买房最大的风险是烂尾以及长时间的延期交房。

现在房地产的融资渠道几乎已经断绝,最靠谱的融资渠道就是加快住房销售,可在楼市调控下、购房者“买涨不买跌”心理开始发酵,进而会影响到新房的销售。

当地产商没钱建造房屋时,就会烂尾。即使重组被收购,也会延迟交房、延迟个三五年的也很常见。其实现在已经出现了这种现象、并有蔓延趋势:项目停工、项目烂尾、迟迟交不了房,即使勉强交房也品质低劣。

也因为市场行情不好,地产商为回笼资金、也就存在低价捡漏的机会,关键是要选好地产商、尽量选择央企、国企及负债三道线全绿的企业,这样才能大大降低购买的风险。

如果对市场行情不了解、对地产商实力不熟悉,那就尽量买二手房……所见即所得,不会烂尾、不会预期落空、买入就能入住,或许没有惊喜、但绝对安全。

地产商这两年的痛苦割肉离场,都是在为在前些年的疯狂泡沫埋单。

大家都知道剩者为王,可胜利却总是以别人的牺牲作为奖赏。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)