易方达张坤一季度重仓股大变动

4月19日,易方达基金披露了2021年一季度季报,其旗下各只基金的重仓股也随之公开。

之前通过上市公司披露的信息,了解了一些张坤的持仓动向,判断:张坤一季度的持仓变动不少。现在其所管理的基金重仓股披露,印证了之前的判断。易方达中小盘前十大重仓股更换了四只;易方达蓝筹精选前十大重仓股更换了2只个股。

张坤在2021年2月11日,卸任易方达新丝路基金经理;截至2021年3月31日,在管4只基金产品。

易方达中小盘基金110011

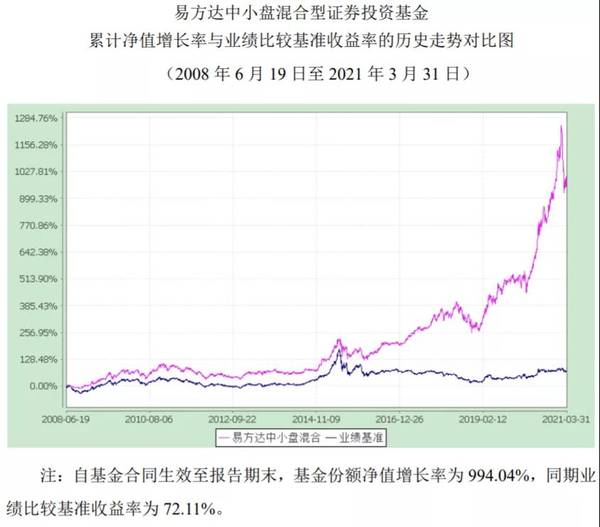

1、易方达中小盘净值表现

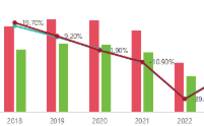

2021 年一季度,A 股市场震荡下跌,沪深 300 指数下跌 3.13%,上证指数下 跌 0.90%,创业板指数下跌 7.00%。易方达中小盘基金份额净值为 7.8845 元,一季度基金份额净值增长率为 -4.74%,同期业绩比较基准收益率为-2.72%。

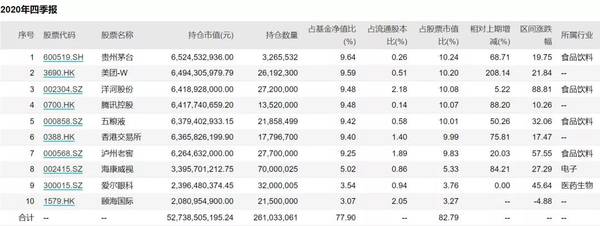

2、易方达中小盘一季度持仓变动

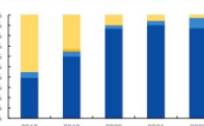

3、资产配置

1)易方达中小盘由于限制申购,且大额分红的原因,基金份额出现了明显下降,基金规模从401.11亿降到了314.64亿元。

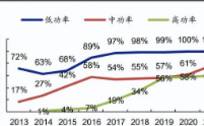

2)股票仓位上升了2%,依然保持90%以上的高仓位运行;前十大重仓股占基金净值比为66%,依然保持集中持股的风格。

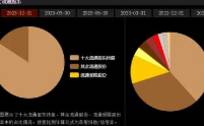

3)一季度前十大持仓个股有美年健康、五粮液、贵州茅台、华兰生物、百润股份、通策医疗、恒生电子、苏泊尔、中炬高新、天坛生物。

前十大重仓股中更换了四只,白酒仓位占比大幅下降,由四季度的38%降至18%,且留下的是确定性最高的两只高端白酒股。

大幅加仓的是血制品个股华兰生物和天坛生物;持仓比例较上期提高了5.5%;其次是恒生电子持仓增加5.3%;百润股份持仓增加3.3%;中炬高新持仓增加2.1%。

新进前十大的个股有:恒生电子、苏泊尔、中炬高新、华兰生物;

退出的前十大个股有:洋河股份、泸州老窖、上海机场、宇通客车。

易方达蓝筹精选005827

1、易方达蓝筹精选净值表现

截至一季度末,易方达蓝筹精选基金份额净值为2.8453元,基金份额净值增长率为-0.73%,同期业绩比较基准收益率为0.24%。

2、易方达蓝筹精选一季度持仓变动

3、资产配置

1)易方达蓝筹精选虽然仍在限购,但是一季度基金份额仍然大幅增加,基金规模从677.01亿增加到了887.54亿元。

2)股票仓位上升了2%,依然保持90%以上的高仓位运行;前十大重仓股占基金净值比为76.85%,依然保持集中持股的风格。

3)一季度前十大持仓个股有五粮液、香港交易所、贵州茅台、美团-W、腾讯控股、泸州老窖、招商银行、海康威视、洋河股份、平安银行。

前十大重仓股变化不大,只更换了两只,白酒仓位占比下降6%,由四季度的38%降至32%。主要降低仓位的是泸州老窖和洋河股份,泸州老窖降低1.6%,洋河股份持仓降低了将近4.4%;大幅增加了银行股仓位;持仓比例较上期提高了8%;

新进前十大的个股有:招商银行、平安银行;

退出的前十大个股有:爱尔眼科、颐海国际。

易方达优质企业三年持有009342

1、易方达优质企业三年持有净值表现

截至一季度末,易方达优质企业三年持有基金份额净值为1.3367元,基金份额净值增长率为-2.12%,同期业绩比较基准收益率为0.24%。

2、易方达优质企业三年一季度持仓变动

3、资产配置

1)易方达优质企业三年,一季度基金份额和基金规模变化不大,基金规模与上期相比减少了3亿元。

2)股票仓位上升了0.19%,依然保持90%以上的高仓位运行;前十大重仓股占基金净值比为83%,依然保持集中持股的风格。

3)一季度前十大持仓个股有五粮液、香港交易所、泸州老窖、贵州茅台、海康威视、美团-W、腾讯控股、洋河股份、华兰生物、锦欣生殖。

前十大重仓股变动不大,增加了华兰生物,退出了青岛啤酒(港股)。

减仓个股,主要是洋河股份,持仓降低了将近5%。

其他个股的减仓操作,主要是为了满足持仓净值不高于净值的10%的合规要求。

总结

1、张坤仍然保持其一贯投资风格:高仓位、集中持股,持股稳定。

2、从三只基金的持仓个股变动情况来看,持仓个股变动大的是易方达中小盘基金,中小盘白酒仓位降低较多。个股方面,依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司。

张坤一季度加仓最多的是血制品个股华兰生物和银行个股(招商银行、平安银行);减仓最多的是洋河股份。降低了交运(上海机场)、汽车(宇通客车)等行业的配置。

3、张坤在季报中,重申了自己的投资理念:

1)着眼于企业内在价值和长期表现优中选优,力求组合中企业内在价值的总和长期看近似于一条逐步增长的曲线。

2)判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。

而股价的波动是剧烈的,有时一天都能达到 20%,如果心中没有企业内在价值的“锚”,投资就很容易陷入追涨杀跌中。

3)长期来看,股票市场的剧烈波动在未来仍会不断出现,而且事先难以预测。但只要企业的内在价值提升,这样的波动就终归是波动,不会造成本金的永久性损失。而作为管理人,唯有通过每天不断的研究和积累,不断提高判断企业长期创造自由现金流能力的准确率。

本文转载至价值研学社公众号

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/