阿里:火力依旧,战果“失色”

编者按:本文来自微信公众号“海豚投研”,作者:海豚投研,贝壳投研经授权发布。

阿里巴巴北京时间8月3日晚间美股盘前公布截至今年6月底的2022财年一季度财报。

本季度,阿里收入2057亿,同比增长34%,稍微低于市场预期的2094亿;利润上虽然Non-GAAP净利润434亿,高于市场预期的388亿,但利润基本是内部降本增效而来,质量并不算高。

整个业绩,海豚君从头翻到尾,可以用“全面低迷”来概括:

(1)用户增长放缓:

年活买家净增1700万,低于海豚君的预期,补贴再继续,但新增却明显放缓,未来的希望或许在阿里和腾讯互相开放生态;

(2)平台零售疲软:

淘宝天猫收入同比增长不足14%,低于市场预期,监管拉低了平台经济的垄断壁垒,阿里反哺商家与用户,变现和盈利能力双双变弱。

(3)淘系盈利能力持续下滑:

阿里以淘宝天猫为主的平台零售业务利润率加速下滑,以往70%的利润率水平,这个季度跌落到了63%,行业竞争持续恶化。

(4)阿里云持续增长失速:

由于丢掉了TikTok这个客户,阿里云收入161亿,首次出现环比萎缩,好在利润还有3.4亿,尤其是钉钉这个只贡献亏损不贡献收入的获客型业务并入后,仍有2.1%的利润率表现,阿里云未来可期。

(5)新零售业务亏损依旧:

由于淘特、社区团购等的投入,阿里零售板块的新生业务亏损仍在扩大。

在上个季度中(《监管重锤后的新阿里日荷枪实弹、火力全开》),我们已经看到后监管时代一个全面开战的阿里,对应的用户数增长也在明显回升,但这个季度阿里虽然炮火依旧,但战果平平。

海豚君还是强调对阿里,后续真正要想打开向上空间,至少要看到阿里新的投入周期中能够真正看到竞争格局的改善。

关于近期电商行业文章,可参考《促销季线上零售暗藏 “玄机” 》以及《2021,互联网电商的 “全面战争”》。

以下是关于本次财报的详细分析:

先看结果,在截止6月底的电商旺季:

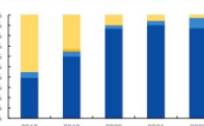

1)阿里国内零售平台年度活跃用户数增速(过去十二个月在天猫淘宝有过购物行为的账户数)达到了8.28亿,同比增长12%。

这相比上季度末新增1700万,春季假期疯狂获客3200万后,阿里帝国在国内电商板块的获客进度又放缓了。

不过淘宝特价版年活买家数达到了1.9亿,相比上个季度末的1.5亿,净增了四千万之前一个季度净增是五千万)。

而结合海豚君接分项盈利与开支情况,可以大致看到开支的增加并未让用户增长快速的拉回来。基于海豚君观察,进入新的一年,阿里在获客上已形成了“淘特+社区团购+点淘”为主的前端获客三剑客,

在国内零售用户数已超8亿的情况下,后续新增获客或许只能寄希望于腾讯与阿里的生态互开进展。

2)用户表现同样放缓的还有淘系APP月活,单季净增1400万(上季度2300万),增量同样平平。淘特、淘宝、天猫等APP整体月活达到了9.39亿。

数据来源:公司财报,海豚投研整理

3)现在的阿里更想让市场注意到它是一家全球性的公司,这个季度在用户的维度上给出了一些更详细的信息,比如截止这个季度末:

阿里全球活跃买家数已经达到了11.77亿,海外用户达到了2.65亿(Lazada、Trendyol、速卖通等等)国内除了8.28亿的国内实物零售买家,还有8400万本地生活等服务的买家数。

本季度淘宝天猫佣金+广告的客户管理收入为810亿,同比增长13.7%,基本在市场14-17%增速预期的底部位置。

反垄断重锤落地之后,阿里落地了一系列松绑和为商户减负的措施,降低了变现力度,这些影响正在慢慢体现出来。

而且,令人意外的是,阿里以往每个季度都会公布一下天猫剔除退单的GMV增速情况,这个季度也不在公布了。

只是从淘宝天猫的收入增长情况,以及天猫GMV与行业增长的同步性,海豚君粗略判断天猫这个季度增长估计不太好看。

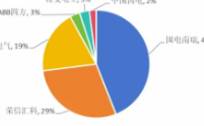

阿里这个季度的Non-GAAP EBITA利润417亿,利润率20%,虽然大致符合几家大的外资行与海豚君的预期,

但在国内平台零售业务上的表现并不好,利润稍超预期的部分主要是通过云计算利润扩大+娱乐业务的减亏带来。

而如果看核心零售业务的利润表现:我们知道淘特上季度被放在了零售业务创新所代表的原重资产单元中后,创新零售部分的亏损就再次拉大,而这个季度也是同样,亏损率超过了16%。

由于6月季是电商旺季,过往淘宝天猫的利润率一直较高,但今年这个季度直接同比缩了6个百分点,

利润率仅仅63%,过往这部分业务的利润率通常都在70%以上,电商格局恶化、行业竞争加剧已经是不争的事实。

从阿里的角度,没有更早更加激进地“围剿”拼多多,造成电商腹地腹背受敌的情况,再加上平台经济反垄断,盈利能力下滑恐怕还要持续几个季度。

国内重资产零售业务主要包括盒马、高鑫零售、银泰、猫超自营、天猫国际自营与考拉。

这个季度,重资产零售业务收入548亿,同比增长82%,明显放缓;海豚君粗估,剔除高鑫零售并表影响,实际同比增长大约在15%以内,高基数下之下,增长已明显放缓。

在成本与费用端上,阿里本季度剔除掉股权激励的Non-GAAP毛利增速40.5%,达到了833亿;毛利率勉强站到了40%以上,毛利率基本与市场预期一致。

由于重资产业务的不断导入(高鑫零售、猫超直营化、天猫国际直营占比加大等),阿里在毛利率趋势上一直处于下滑态势中。

阿里在POP平台零售模式下,用户补贴、消费激励等主要体现在销售费用上。这个季度阿里的销售费用持续飙涨:上季度同比飙升116%,这个季度达到了103%,单季砸钱262亿元,已经超过去双十一季度的243亿。

而以往从阿里的季节性来看,新一年二季度(上半年旺季)的销售费用一般都不会超过之前一年四季度(下半年旺季)的销售费用,真银白银往下砸,阿里毫不手软。

但这个季度可惜的是,钱砸下去之后,用户却没有如期上来,对阿里而言,国内获客恐怕真已逐步到了天花板了,下一步也许腾讯和阿里互开生态,才能帮阿里进一步大幅获客。

整体上,Non-GAAP经营利润387亿,经营利润率19%,明显低于去年同期的28%。

另外Non-GAPP净利润434亿,明显高于市场预期388亿,但超预期的原因主要是公司对内“节衣缩食”,比如这个季度的员工股权激励费用同比仅增1%,行政费用相对克制,同比仅增15%,明显低于海豚君估算的阿里不含高鑫零售的总收入增速21%。

看完零售与公司整体,我们在看一下阿里其他高关注度业务上的表现:

(1)钉钉从创新转入阿里云,但阿里云还是放缓了

本季度阿里云收入161亿,同比增速30%,上季度168亿,这个也是阿里云首次出现环比下滑。失单TikTok这种有增量又有体量的大客户,对阿里云影响巨大。

另外,阿里开始执行云钉一体战略之后,这个季度开始把钉钉并入阿里云业务中。

从微软用以基本免费的Teams作为流量入口来吸引客户购买付费产品来看,海豚君认同也理解云钉一体的用意。

而从财报的角度来看,由于钉钉更多是一个前端获客的工具,它的转入没有为云业务带来收入,但是亏损则是实打实的,因为去年同期没有钉钉的情况下,阿里云的亏损大约是3亿多,而钉钉并入后,亏损就超过了11亿。

这个季度阿里云整体的利润表现上,虽有钉钉业务的拖累,依然达到了3.4亿,利润率2%。

也就是说,如果没有钉钉的话,估计它的利润可能已经站上10亿。

阿里云作为国内平台云龙头,未来的盈利能力不可小觑。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/