抄底上海机场,敢吗?

编辑按:本文转载至微信公众号 “ 格隆汇财经热点 ”,作者“墨羽枫香”贝壳投研经授发布 。

过去,上海机场是一只妥妥的大白马,也给一批价投者带来了足够的惊喜回报,包括大佬张坤。但新冠疫情却让上机陷入巨大的经营困境。

时至今日,仍然有不少散户投资者不认为疫情深深改变了上机,并线性演绎觉得:疫情终究会过去,上机仍然是不可比拟的机场之王,股价再创新高不会太远。以致于产生了这样的一幕:

上海机场:2019年亏损

股民:没事,明年会赚的!

上海机场:2020年继续亏损

股民:没事,后年一定会赚的!

银行、地产股:2019年盈利

股民:靠,明年会亏的!

银行、地产股:2020年继续盈利

股民:靠,后年一定会亏的!

01看好VS看空

6月10日,上机发布重大资产重组公告,拟注入资产包括虹桥公司100%股权、物流公司100%股权、浦东第4跑道,并开始停牌。这份公告并没有披露具体的交易细节,引发投资者广泛讨论。

股民们吵翻了,乐观派认为:上机只有一个浦东国际机场,以国际航班为主,如果把虹桥机场注入进来,避免了同业竞争,更能协调发展航空业务,再加上上机在华东地区的垄断地位,这是超级利好。

另外,因为股价大跌,与2019年正常业绩相比,市盈率已经不足20倍,比对同行的深圳、白云机场也就20-30倍(当前市值/2019年业绩)。并且从地理位置来看,虹桥机场的估值要高出白云和深圳。股价已经在低位,虹桥注入上机,从估值上更应该是利好。

6月22日,上机董事长莘澍钧也认为应该是利好。

悲观派这认为:上海机场一直占到长三角客流的大半,在疫情前事实处于“过载”状态,类似北京国际机场,不断扩建,客货流量再怎么提升,利润状况却不能提升多少,股价走势并非和扩建后的流量强相关。估值要提升,还得靠免税概念。没有免税概念,靠本业已很难有大幅提振股价的潜力,附加值才是最重要的。

不仅是散户投资者有巨大分歧,券商机构也同样如此。有的认为资产重组会增厚业绩,有的表示则有利有弊。

(上海机场的券商研报,来源:Wind)

6月24日,上海机场一口气发布了20多份公告,披露了重大资产重组的进展。好了,今天,上机重新复牌,开奖了。

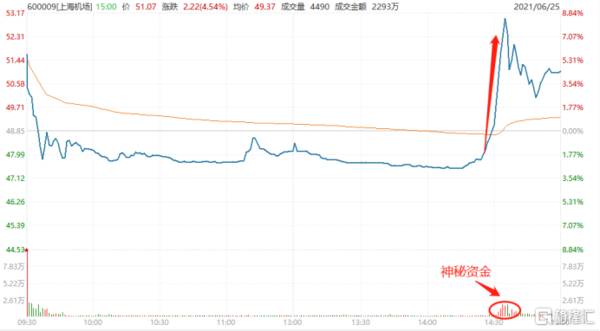

上机高开5.79%,令多头投资者喜出望外。但开盘之后,股价一路狂泻,7分钟后倒跌2%,并一路变现疲软。神奇的是,尾盘上机被神秘大资金在10分钟之内把股价从-2%直线拉到8.3%,振幅超过10%,最终收盘仍然上涨4.5%。

(上海机场股价走势图,来源:Wind)

今日,上机全天交易44亿元,换手率高达8.09%,远超过去的正常水平。可见尾盘多空博弈有多么激烈,不排除有游资杀入。但从股价整体表现来看,市场交易者用真金白银交易出来的大致结果是:重大资产重组并不会给上机带来多大利好,但也谈不上是大利空。

02成色几何

这一次,上海机场披露了收购标的情况。这里,我们简单来看一看。

1、虹桥公司

虹桥公司运营的虹桥机场拥有两条长3400米的平行跑道、两座相对独立的客运航站楼,候机面积超过40万平方米。

2020年,虹桥机场境内起降架次为21.3万,同比下滑15%,境外仅为2384架次,大幅下滑85%。境内旅客吞吐量3082万人,同比大幅下滑27%,货邮吞吐量则小幅下滑。同期,浦东机场旅客吞吐量为3048万人,同比大降60%,飞机起降次为32.6万,同比下降36.4%。可见,虹桥主要是经营境内业务,受到疫情的冲击要远远小于浦东机场。

(虹桥机场主要经营数据,来源:公告)

虹桥机场核心业务即航空性业务,包括飞机起降服务、旅客综合服务、安检服务。而非航空性业务包括系统设备使用、租赁和经营权转让等,并没有免税业务。

2019年,虹桥公司营收31.4亿元,净利润为5亿元,净利率为16.23%。同期,深圳机场净利率为15.9%,白云机场净利率为13.4%。

(虹桥公司主要财务数据,来源:公告)

2020年,虹桥公司营收22亿元,同比大幅下滑30%,净利润亏损2.3亿元。可见,疫情对于虹桥仍然有不小冲击,但要明显小于浦东。

整体来看,虹桥主营航空性业务,跟深圳白云机场类似,成长性很低,估值水平大致匹配公共事业股。一旦虹桥注入上机,上机的盈利能力会被摊削。

2015-2019年,上机的净利率水平分别为42.71%、42.66%、47.84%、47.58%、48.07%,与贵州茅台处于同一个档次。一旦把虹桥注入进来,毛利率和净利率会有较大幅度下降。

(上海机场毛利率表现,来源:公告)

2、物流公司

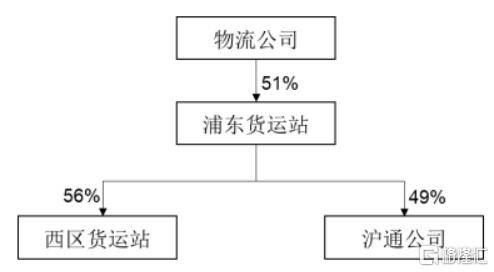

物流公司控股浦东货运站51%的股权,而该货运站占到西区货运站56%的股权。

(物流公司控股情况,来源:公告)

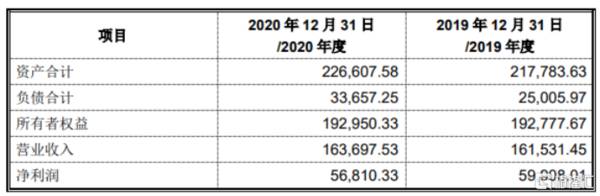

货站公司主要为航空公司以及货运公司提供包括货站操作、配套延伸等业务。其实,该司盈利能力是不错的,受到疫情的冲击并不大。2020年,营收16.4亿元,同比小幅提升1.3%,净利润为5.68亿元,同比下滑5.2%。该司净利率高达35%左右,其实是一块优质资产,但关键是正常情况下(无疫情),增速有多大。

(物流公司财务数据,来源:公告)

但稍作推敲,正常年份应该是维持一个低速增长,毕竟主营绑定在机场航空类上。所以,未来有很大增长潜力倒也说不上。

另外,此次交易还包括浦东第4跑道,其长3800米,宽60米,附属建设了12条快速出口滑行道,可起降包括空客A380在内的各大类机型。交易后,上海机场将拥有第4跑道的相关资产。

总体来看,上机要注入的资产成色并不差。

03多大变化?

从股市最底层的定价逻辑来看(未来现金流总和的折现),要长期维持高估值,有两个维度是必然的——成长性(业绩的增长)和持续性。

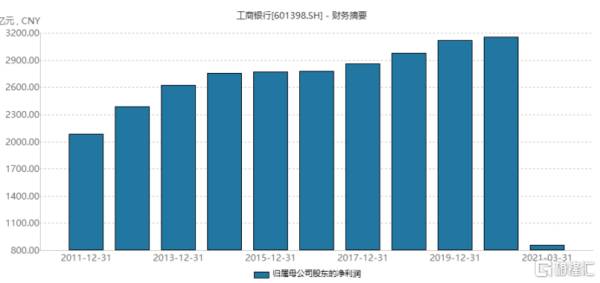

一些投资者会有一个误区,会想当然的认为越赚钱的公司,估值就会很高。举个例子,工行2020年净利润高达3176亿元,但估值不足6倍,市值仅为1.8万亿。然而茅台2020年利润仅为495亿,估值却高达55倍,市值高达2.6万亿。

(工行净利润表现,来源:Wind)

可以看到,决定估值高低的因素并不是存量利润有多大,而是利润增长和持续性。为什么市场要给工行如此之低的估值?因为工行的利润已经很多年保持低增长了(甚至停滞增长),估值自然就会很低。

回到正题上,虹桥公司和物流公司本身赚钱能力还是不错的,注入之后,会极大增强上机的业绩规模。但本身的业绩规模并不能带动估值上行,业绩增量才会。但虹桥和物流公司业绩其实是绑定在航空类业务上,增速会很慢,并不能给上机带来多大业绩增量,所以它们的注入,并不改变上机当前的业绩基本面。

在疫情爆发之前,市场给予上机是消费股的估值,而不是一般机场的公共事业股估值。

过去,上机的盈利模式为:航空性业务提供流量,覆盖基础设施成本;非航业务依靠流量变现能力,支撑机场利润,并带来长期发展潜力。

(上海机场业务分类,来源:机构)

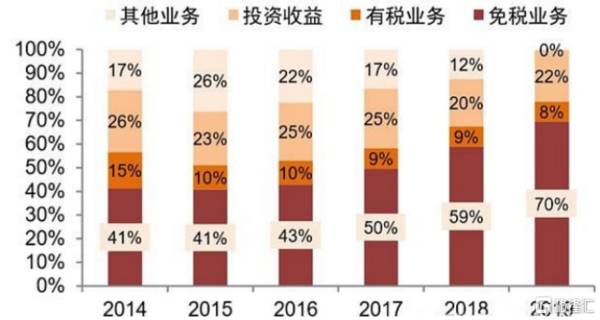

2019年,上机免税收入48.8亿元,同比大增40.3%,占主营收入的45%,已经超过占比37%的航空性业务。另外,免税业务利润高达36.6亿元,占比总利润的70%,而航空类业务本身利润可以忽略不计。

(上海机场各项业务利润占比,来源:机构)

然而,疫情深深改变了上机。1月29日,上机与中免签订补充协议,把“下有保底,上不封顶”的免税生意变成了“下不保底,上有封顶”,而后者的封顶是原有合同协议的底。具体请看过去的文章——《基本面的崩溃令人绝望》。

总之,上机的免税红利被打掉之后,让市场没有了想象力,没了业绩的高增速和持续性,估值回归便是必然。自从与中免签订的协议之后,上机股价累计大跌35%,已经在反应这个基本面恶化的逻辑。

04尾声

与中免签订协议,深刻改变了上海机场的基本面。之后,易方达(张坤)、北向资金、澳门金管局为首的机构资金大幅出逃。然而,私募巨头景林资产却逆势抄底。一季度末,景林持股0.52%,新进上机第6大股东,抄底资金至少是5.5亿以上。但没过多久,景林也扛不住了。截止6月9日,景林大幅减持361万股,减持金额超过2亿元。可见,私募大佬在这波短线操作中巨亏了不少。

基本面变了,主流机构们大幅减持,甚至用清仓表达了态度。然而散户投资者却很乐意接盘,最新股东户数294791户,较上期暴增118%。散户会蜂拥而上的逻辑,无非就是看到股价一跌再跌,估值一跌再跌,赌它能够回归正常。但这大概率是一个估值陷阱。

(上海机场股东户数变化,来源:Wind)

现实很残酷,年前的2个跌停板之后,上机又大跌了20%以上,前期抄底的勇士已经被埋。在市场上,基本面恶化的大白马不少,永辉超市是一个,2个月股价跌了55%,令期待业绩反转的投资者苦不堪言。

炒短线无所谓基本面,但准备长拿、现已经产生亏损的投资者是时候做出抉择了。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/