股海沉思|周末,放点发财的干货

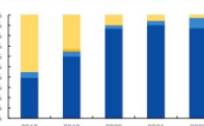

昨天我在微信公众号写了一篇文章,题目是股市中最大的骗子,里面指出,我们常见的指数基金追踪的都是价格指数,成分股分红造成的股价下跌直接计算成了指数的涨跌,所以中证银行这类高分红,低成本的指数基金常年稳步不动,看起来没有任何价值。

事实上,分红是投资收益的重要来源,对于低估值股票,分红再投资,长期投资,带来的收益是非常高的,比如中证银行这样的二流指数基金,如果把分红全部再投资,那就是中证银行的在过去六年多也有2.8倍的收益,年化18%。

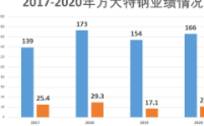

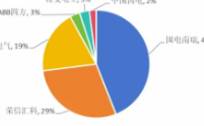

周五,一众银行发布了2020年的年报,其中交通银行市盈率4.96,股息率7.08%,意味着投资100万交通银行,现价买进分红可得7.08万,令人羡慕。

工商银行全年净利润3159亿,市场预估2919亿,单4季度净利润872亿,环比增加+9.14%,同比增加44.13%,业绩直接好的爆炸。市盈率6.59,股息率4.91%。

一直搞不明白,为什么要去银行存款,为什么要去银行买理财产品?买股票多好,国家信用背书,不会倒闭,收益还高,增长率也肯定能跑赢GDP。

我之前曾将做过推导,对于一家市场估值不变的公司,投资者分红再投资,长时间内复合收益率为净资产收益率×(1-分红率)+股息率。

以工商银行为例,净资产收益率为11.95%,股息率为4.91%,分红率为31%,那么可以计算收益率为13.15%。是不是很奇怪,投资者长期持有的复合收益率竟然高于净资产收益率。

对于市净率低于1的公司,如果确定不会破产,分红稳定,持续分红,净资产收益率稳定,那么当投资者分红在投资并且长期持有的话,继续低估已经没有意义了,越低估,收益越高。

极限情况下,工商银行一分钱一股,是不是就可以收购工商银行,一年稳稳几千亿利润?

这种收益全部来自内生性增长,不靠交易赚钱,自然不会在交易中亏损。聪明的投资者应该祈祷,希望永远不要价值回归,永远低估,方便持续积累股数。

这个策略的难点在于太简单,太无聊,我们人类天生就有一种“做点什么,让事情更美好”的冲动,最后就是让事情变得一塌糊涂。

从这个银行的案例出发,我突发奇想,想到了一个策略,应该很好用。

我们来选股票。

1.过去五年的净资产收益率不低于10%。

2.经营性现金流不低于净利润的60%

3.股息率连续三年不低于4%

4.市盈率不高于15,最好市净率低于1,也可以不做要求

5.单个股票的仓位不低于6%,不高于20%,同一行业的所有股票算一个股票

6.在同一行业的股票中按照股息率加权

7.股票分红后股息直接买进该股票

8.每半年调仓一次

按照这八个规则建立一个组合,我们一方面排除了比较弱的周期股,一方面保证了持仓的均衡。

最后组合中应该有5到10个股票,分属于不同的行业,这个股票下面还可以有1到3个二级行业股票。这个规则并不是一个严格的量化策略,而是一个投资辅助工具,一定程度上可以自己主观判断。

比如你特别不喜欢周期股,那么可以把第一条“过去五年的净资产收益率不低于10%。”改为“过去五年的净资产收益率不低于12%。”。

再比如你就不喜欢银行股,那么就可以把这个行业的权重压缩到10%,或者你不喜欢四大行,那么就可以选一个四大行,再加上平安银行这样的成长股,或者招商银行这样的龙头股。

再比如你不喜欢钢铁股,那么可以一个都不选,反正行业数量控制到5到10之间就可以。

策略的原理搞明白了,具体怎么掌握就可以灵活了,能力越强越灵活,能力差的照单做就行了。

如果到了牛市,可能面临买不到股票的情况,没关系,指标可以修改,比如我们在提高净资产收益率门槛的同时,降低股息率要求,如净资产收益率大于20%,股息率大于3%,这样的。

通过这个策略,我们的持仓在行业分布上比较均衡,个股上比较分散,资产质量起码是中上,长期投资,分红再投资,以及半年调仓一次不自觉实现了高抛低吸的轮动,也可以增加一部分的收益。

我真心觉得这个策略不错,你们说呢?

最后说一个有趣的事情,中国神华发布公告,按照现有股价大概A股股息率是10%,港股股息率是15%,有人问,这分红的钱也是自己的钱啊,如果分红后不填权怎么办?

好,为方便计算,假如中国神华每股分红1元,股价10元,股息率为10%,我们拿10元买进1股。假如分红后不填权,那么我们现在有1元分红,一股股票价格为9元,看起来还是没有任何收益对吧。

考虑分红不买进,自己改善生活了。第二年继续分红1元,那么股息率就是1÷9=11.11%。

继续推下去,第十年,股息率为100%,即每股分红1元,股价为1元,你觉得可能出现吗?如果出现了,你觉得幸福吗?

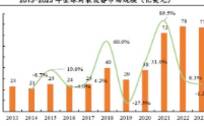

考虑分红再投资,第一年分红后买进,我们就有了1.22股,每股分红1元,第二年分红1.22元。和分红不投资的情况相比,其第二年分红只有1元,我们多了0.22元。

如果和原始投资10元相比,分红不投资,每年的股息收益率都是10%,但是分红再投资的情况下,第二年的股息率就是1.22÷10=12.2%了。

显然分红再投资的收益率将会显著高于分红不投资的情况,而因为分红后不填权,股价越来越便宜,我们积累的股权越来越多,那么每年的实际分红就更多,相比原始投资的股息率就非常惊人。

由此可见,当股票低到一定程度,只有经营可持续,分红可持续,股价越跌,股东的收益会越高,分红再投资的收益比分红不投资高得多。这种收益取决于企业的内生性增长,和交易无关,所以也不可能在交易中被收割。

本文转载至股海沉思公众号

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/