买了基金后怎样才能安心睡个好觉?为什么基金估值上涨净值却下跌?该如何应对?

买了基金后 怎样才能安心睡个好觉?

近期的市场波动,也让很多基民夜不能寐。

今天,我们就趁机和您聊聊:“买了基金后,怎样才能安心睡个好觉?”

我们整理了三个关键词:

01、心要“定”

基金投资是一场马拉松,买基金首先要有一颗坚定的心。

公募基金成立20多年来,坚持长期投资、价值投资和理性投资,已经为广大客户持续创造了超额收益。

根据中国基金业协会数据统计:

截至2020年6月底,公募基金自1998年诞生以来,已经累计为投资者分红达到3.07万亿元;

截至2020年12月底,偏股型公募基金年化收益平均高达17.04%,超越同期上证综指平均涨幅10.54个百分点。

买了基金后,希望您坚定相信专业和时间的力量,不为短期的市场涨跌所左右和诱惑。

02、心要“宽”

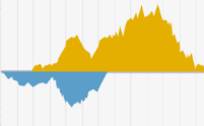

虽然市场趋势向好,但净值走势不是一条斜率45度的向上直线,而是近似于螺旋式的曲线,在螺旋式的上升。

这就意味着,投资基金要学会风物长宜放眼量,投资基金期间要忍受足够大的波动。

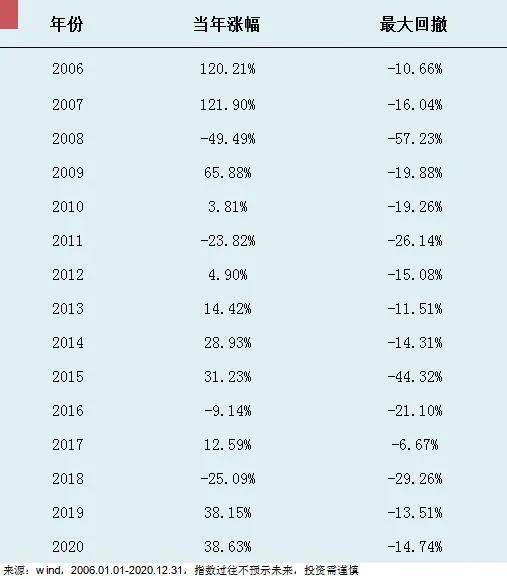

统计2006年到2020年的15年间股票型基金总指数每年度的收盘价最大回撤幅度可以发现,在这15年时间里,只有2017年的年度最大回撤在10%以内,其它14年的最大回撤均超过10%,9年指数的最大回撤均超过15%。

即便是在2007年、2015年这样的牛市中,股票型基金总指数最大回撤也达到了-16.04%、-44.32%。

最近15年股票型基金总指数最大回撤情况

所以说,如果我们要想在股市中长久地待下去,就要心够“宽”,之前媒体报道那些“忘记基金账户密码”的人,或许对投资而言,心宽是一件幸事。

03、心要“大”

彼得林奇说过,“每当我对目前的大局(BigPicture)感到忧虑和失望时,我就会努力让自己关注于‘更大的大局’(theEven Bigger Picture)”。

如果你期望自己能够对股市保持信心的话,你就一定要了解“更大的大局”这个概念。

“更大的大局”是从更长更远的眼光来看股市。

股市是“经济晴雨表”,而中国经济发展仍有着巨大的增长潜力,长期向好的趋势没有改变。

2020年,在艰难复杂的环境下,中国是2020年全球唯一实现正增长的主要经济体,根据国家统计局公布,2020年,我国国内生产总值(GDP)首次突破100万亿元大关重要里程碑。

更为重要的是,高质量发展格局也已经在路上。

心要定,心要宽,心要大。

祝每位基民能够通过合理的资产配置,践行科学的基金投资理念,共同分享中国实体经济成长的红利。

为什么基金估值上涨净值却下跌?该如何应对?

有不少投资者在买入基金后,都爱去看基金的估值,估算一下当天是涨是跌。但大家会发现,基金的估值与最终公布的净值往往是有点偏差的,偶尔偏差大了,还可能会出现估值涨了3个点,但最后数据出来只涨了2个点的情况。

近期,也有不少投资者在社区发问:“为什么涨的时候净值没估值涨的多,跌的时候比估值跌的多?”“是基金经理偷吃吗?”看估值进行操作结果误差太大,该怎么办?

归根到底,我们投资的永远是不可预知的未来,择时总是很难。如果不可能克服过分关注短期涨跌,也许定投会是比较好的投资方式。过分纠结净值跟估值的对比,往往导致错误的判断,与其这样,不如正确看待投资这件事,然后将资产交给时间的力量。

一、为什么估值和净值不一样

首先我们要搞清估值(也就是盘中净值估算)与基金净值的关系。

盘中估值,就是根据最近一个季末基金的重仓股和持仓比例(距离上一季度时间越久,持仓变化就会越大),仓位数据等,来进行的净值估算,并非实际真实的净值,并不能作为基金申购、赎回的最终价格。

基金净值是每份基金的净资产价值,基金净值代表着投资者在申购、赎回时的基金最终确认价格,一般会在下午15点休市后陆续公布。

在大多数情况下,基金估值只具有参考意义,具体投资过程中,千万不要被估值误导。

净值今天跑输估值,净值明天跑赢估值,无非都是数学上的概率问题。基金投资,还是应该买长不买短,过分关注估值容易得不偿失。

1、 十大重仓股的占比导致误差

因为估值参考持仓信息来自于基金的定期报告,但是季报并不是把基金买了哪些股票和债券都一一列出的,它只是列出了前十大重仓的证券,信息的依据不够齐全,自然没有办法得出完全精确无误的估值。

2、基金定期报告存在滞后性

按规定,基金季度报告在每个季度结束之日起15个工作日内公布,半年报在上半年结束之日起60日内公布,年报则是每年结束之日起90日内公布,时间都相对滞后。所以我们看到的所谓的“基金经理最新持仓数据”,实际上至少都是大半个月之后的事情了。

从上期季报到当期季报的发布期间,基金经理大概率会根据市场实际情况进行调仓换股,而基金估值使用的是旧数据,可想而知这中间肯定会有出入。

3、不同平台计算方式不同

投资者可能会发现,不同平台的基金估值是不太一样的,它们之间存在差异性。背后的原因是平台采用一些模型和算法,根据基金过去的净值表现尽可能还原基金的真实持仓情况,各个平台采用的模型不一样,所以估值数据也会存在差距。

另外,如果短期涌入基金的资金较多或者赎回的资金过多,可能导致基金的权益仓位被动降低,也会使得净值估算就与实际净值出现偏差。

其实基金的估值只是给投资者一个净值的参考,并不能代表真实的净值,我们应该意识到它存在误差的可能,理性地去看待。在投资中,实际涨跌幅还是要以最终公布的基金净值为准。

另外,相对主动基金而言,被动型基金估值相对准确,因为该类基金的持仓相对固定,变化较小,所以估值相对可靠。

如果一只主动型股基的“净值估算”与实际净值差异较大,说明该基金仓位很可能发生了较大变化。

二、如何正确运用基金估值和净值?

1、如何正确运用基金估值

基金估值的出现对基金投资来说,作用是非常大的。虽然估值相对来说不太准确,但是已经较为接近了,在我们基金投资中,有时候是起到了关键性的作用,起到了一定的参考作用,避免了我们盲目操作,提高了我们基金便捷性和准确性。

基金公司会在交易日晚上公布当天的基金净值,也就是说,我们当天白天买卖的时候,并不清楚买入卖出的价格是多少。此时基金估值就给了大家一个参考,对于当天的基金走势有一个大致了解,并根据这个参考数值决定买入卖出。

“净值估算”意义在于为投资者进行基金的下一步操作提供参考。但也仅限参考,如果把它作为操作申购/赎回规避风险的唯一依据,就不可取了,定投才是天然缓冲风险的手段。

我们刚刚说过了,基金公司会在交易日晚上公布当天的基金净值,也就是说,我们当天白天买卖的时候,并不清楚买入卖出的价格是多少。此时基金估值就给了大家一个参考,对于当天的基金走势有一个大致了解,并根据这个参考数值决定买入卖出。

但既然说明是估算的数值,所以估值仅供参考,买卖基金还是要综合多因素去判断,避免追涨杀跌。判断基金是否值得投资,要去观察基金的投资方向、基金经理的投资能力和基金的长期净值走势等。

当然,我们可以通过估值和净值的对比来发现问题,特别是主动型基金这一方面。要是估值和净值差距太大,可以想想原因,这个基金的仓位大幅变动的可能性比较大,可以给我们带来一些参考。

2、如何正确运用基金净值

(1)实际收益与基金的净值的高低无关

用1万元购买基金净值不同的A、B基金,虽然获得的份额不一样,但涨幅相同的情况下,实际收益是一样的。假设A和B基金在一段期间内都上涨50%,A基金净值为1.5元,B基金净值为3元,两只基金资产分别为 1.5*10000=15000,以及3*5000=15000,并无区别。

这说明基金净值的高低只是影响基金持有人买到的基金份额多少,最终的涨幅只和基金的收益率有关,和净值高低无关。

(2)同样的基金净值,却并不同样优秀

基金净值尽管反映了过往的历史业绩,但是业绩的好坏还受其他因素的影响。比如两只基金发行时净值为1元,在基金经理的管理之下,两只基金的净值均达到了2元:

情景一:假设两只基金发行时间不相同,不考虑分红,如果A基金是1年前发行的,那么它这一年的收益为100%,如果另一只基金已经成立了10年,那么它从净值1到2元,花费了10年,年化收益则只有7%左右(1.07^10)。因此如果只看基金净值不看运行期限,无法判断哪只基金更好。

情景二:假设两只基金发行时间相同,但是A基金期间有分红,B没有分红,同样的单位净值下,显然A基金的业绩要更好一些。因此单位净值无法衡量基金的历史分红情况,应当看累计净值。

(3)与其看净值高低,不如看净值波动

同样的历史收益背后,每只基金因投资风格的差异,其业绩对应的风险是不同的。

假设A和B基金两只股票型基金,发行时间相同,某一年的收益率均为50%,那么你更喜欢年内净值波动像坐过山车,一度下跌到负40%,最后涨到50%的A基金呢?还是更愿意持有勤勤恳恳积累收益,严格控制回撤,最终做到50%收益的B基金呢?相信很多投资者都喜欢持有B基金,因为同样的业绩表现下,基金净值波动越小,投资风格越稳定,业绩的可持续性才更强。

从基金经理的角度看,取得同样的业绩,净值更加稳健、回撤更小的基金,对于基金经理的投资管理能力要求越高。从持有人的角度看,净值的波动也十分考验持有人的心理素质,即使基金在一个考察期内实现了正收益,但能否拿得住是需要打个问号的。

总之,在基金交易时,不要过度依赖净值估算,不要被估值迷糊了眼。可以通过估值和净值的对比来发现问题,特别是主动型基金这一方面。要是估值和净值差距太大,可以想想原因,这个基金的仓位大幅变动的可能性比较大,可以给我们带来一些参考。

在选择基金时,需要正确解单位净值、累计净值、估算净值的含义。不能单纯的根据基金净值、估值的高低和涨跌来做出交易决策,要正确的使用净值数据来评价基金的业绩表现。基金投资,还是应该买长不买短,过分关注估值容易得不偿失。

飞鲸投研从多维度分析,整理了一份《成长50》的名单,可以关注同名公众号:"飞鲸投研":feijingtouyan,进行领取(点击复制)

/阅读下一篇/